2023年三季报点评:23Q3业绩环比增长,投资受益环比基本持平

AI智能总结

AI智能总结

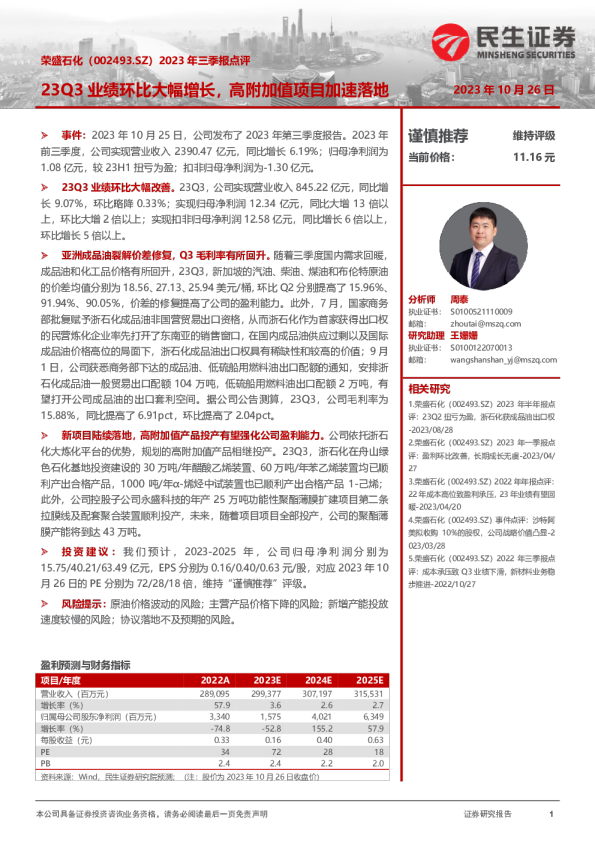

事件:2023年10月23日,公司发布2023年三季度报告。2023年前三季度,公司实现营业收入65.17亿元,同比下降30.67%;归母净利润12.81亿元,同比下降52.68%。2023年第三季度,公司实现营业收入20.61亿元,同比下降27.40%,环比增长3.60%;归母净利润3.64亿元,同比下降40.93%,环比增长137.40%。 23Q3投资收益同比下降拖业绩,环比基本持平。长期股权投资方面,公司持股49%的中煤华晋,其主要煤炭产品为现货销售的瘦煤和无烟煤。据公司公告,23Q3因中煤华晋归母净利润减少,公司投资收益同比下降,从而拖累单季度盈利,而据我们测算,23Q3投资收益6.41亿元,环比23Q2基本持平;23Q1-3,公司焦炭、化工产品利润同比下降,以及中煤华晋投资收益同比下降,影响公司归母净利润同比大幅下降。 焦炭产销环比增长,成本下降。23Q3公司实现焦炭产量72.62万吨,同比下降14.61%,环比增长4.58%;焦炭销量72.39万吨,同比下降15.45%,环比增长3.59%。23Q3公司焦炭平均售价为1932.38元/吨,同比下降15.36%,环比下降1.01%;炼焦煤单位采购成本为1472.63元/吨,同比下降23.22%,环比下降6.21%。 化工品售价环比回升。23Q3公司主要化工产品沥青价格同比下降17.64%,环比上涨17.77%;工业萘价格同比上涨17.04%,环比上涨21.54%;甲醇价格同比下降9.91%,环比上涨1.36%;炭黑价格同比下降19.36%,环比上涨12.23%;纯苯价格同比下降8.31%,环比上涨11.21%。 置换落后产能,依照集团承诺解决同业竞争。由于公司1#、2#焦炉运行多年设备性能下降,并结合公司所处的工业园区规划和环保排放指标控制,公司拟将1#、2#焦炉90万吨/年焦化产能置换至山焦集团,由焦煤集团整合其拥有的84.4万吨/年焦化产能,在汾阳市三泉焦化园区建设174.4万吨/年焦化升级改造项目。本次产能置换不影响1#、2#焦炉的正常运行和公司正常生产,升级改造项目建成投产后公司1#、2#焦炉实施关停淘汰。由产能置换产生的同业竞争问题,焦煤集团将按照2020年12月9日出具的《关于整合内部焦化业务的承诺》执行,即以山西焦化为集团内部焦炭及相关化工产品生产经营业务整合发展平台,通过收购兼并、业务转让、资产注入、委托经营等方式将集团控制的焦化类企业或相关资产、业务逐步进行整合,未来公司焦化业务效益及规模有望提升。 投资建议:考虑23Q4焦炭及焦煤价格已有所提升,公司主业及投资收益有望获益,我们预计2023-2025年公司归母净利润为16.81/18.29/20.58亿元,对应EPS分别为0.66/0.71/0.80元,对应2023年10月23日的PE分别为8/7/6倍。维持“谨慎推荐”评级。 风险提示:宏观经济增速不及预期;中煤华晋投资收益不及预期;焦炭价格大幅下跌。 盈利预测与财务指标项目/年度 公司财务报表数据预测汇总 利润表(百万元)营业总收入 资产负债表(百万元) 现金流量表(百万元)