2023年三季报点评:23Q3公司业绩大幅增长,隔膜产能建设顺利推进

AI智能总结

AI智能总结

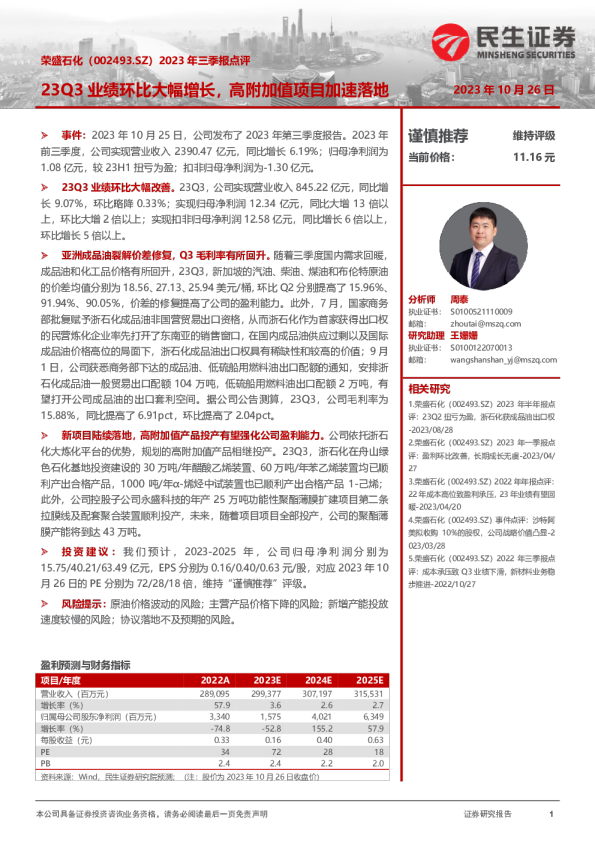

事件:公司发布2023年三季报。2023年前三季度,公司实现营业收入22.11亿元,同比增长5.6%;实现归母净利润6.68亿元,同比增长13.6%。2023年三季度,公司实现营业收入8.54亿元,同比增长12.6%,环比增长23.4%;实现归母净利润2.89亿元,同比增长31.2%,环比增长47.1%;实现扣非归母净利润2.71亿元,同比增长28.3%,环比增长89.8%。 隔膜新增产能释放顺利,Q3公司业绩大幅增长。23年前三季度公司隔膜的新增产能释放顺利,业绩表现良好,Q3随着新增产能持续释放,从而带动出货量的高增,业绩超预期。此外,23年前三季度公司共实现投资收益0.34亿元,同比增加775.7%,进一步增厚利润。费用率方面,公司控费能力良好,23年Q3公司销售、管理、财务费用率分别为1.0%、6.2%、0.7%,环比分别变动-0.26、-6.9、+2.9pct,管理费用率环比下降较为明显。 积极布局隔膜新产能,持续完善全球产能布局。近年来,公司持续加码国内外产能布局,在南通、佛山、欧洲瑞典以及马来西亚建设的新生产基地,积极推进江苏南通高性能锂离子电池湿法隔膜及涂覆隔膜(一期、二期)等项目,与此同时,公司于20年开始在欧洲瑞典投资建设锂离子电池湿法及涂覆隔膜工厂,22年5月涂覆产线投产,项目建设正顺利推进;23年9月,公司拟通过子公司英诺威新材料科技(马来西亚)有限公司为项目实施主体,在马来西亚槟城州投资建设锂电池隔膜生产基地,拟建设年产20亿平方米锂离子电池湿法隔膜及配套涂覆隔膜,建设期限18个月,项目拟投资总额不超过人民币50亿元,有望进一步扩大公司湿法隔膜及涂覆隔膜的生产能力,完善全球产能布局。23年上半年,公司海外出货收入占比(含海外客户国内工厂)超过40%。 持续迭代隔膜生产设备,单线产能大幅提高,规模效应充分降本。湿法隔膜产线方面,公司在近期全球首发第五代超级湿法线单线,设备宽幅超8米,产能2.5亿平方米,在第四代湿法线的基础上单线产能提升超2倍,产线内置公司行业首创的智造系统2.0平台,可实现产品品质全程追溯,确保高品质出品,且具备超低排放、超高回收的特点,在品质、效率、智能化、低碳化等指标方面均刷新行业标准。干法隔膜产线方面,公司已经已迭代至第六代产线,相比第一代效率提升10倍左右,同时基本实现干法设备的国产化,规模效应可实现充分的降本。 盈利预测、估值与评级:公司锂电隔膜的产能放量顺利,23年Q3业绩大幅增长。我们维持公司23-25年的盈利预测,预计23-25年的归母净利润分别为9.75/12.83/16.71亿元,折合EPS分别为0.76/1.00/1.30元/股。我们持续看好公司作为锂电隔膜行业龙头的后续发展,维持“增持”评级。 风险提示:产能建设不及预期,下游需求不及预期,工艺迭代风险。 公司盈利预测与估值简表