点评报告:昆药融合推进,配方颗粒业务波动

AI智能总结

AI智能总结

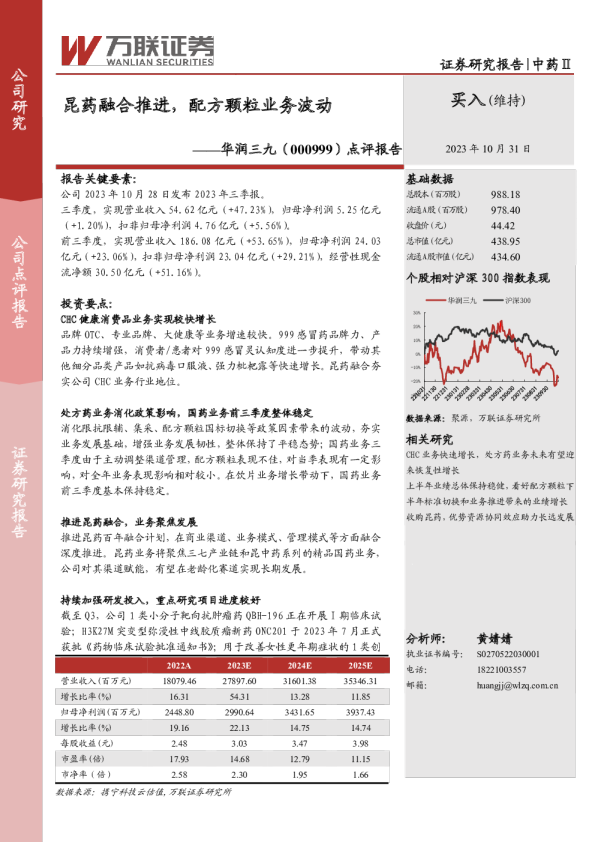

证券研究报告|中药Ⅱ 买入(维持) 昆药融合推进,配方颗粒业务波动 2023年10月31日 ——华润三九(000999)点评报告 公司研 究 公司点评报 告 证券研究报 告 报告关键要素: 公司2023年10月28日发布2023年三季报。 三季度,实现营业收入54.62亿元(+47.23%),归母净利润5.25亿元 (+1.20%),扣非归母净利润4.76亿元(+5.56%)。 前三季度,实现营业收入186.08亿元(+53.65%),归母净利润24.03 亿元(+23.06%),扣非归母净利润23.04亿元(+29.21%),经营性现金 流净额30.50亿元(+51.16%)。 投资要点: CHC健康消费品业务实现较快增长 品牌OTC、专业品牌、大健康等业务增速较快。999感冒药品牌力、产品力持续增强,消费者/患者对999感冒灵认知度进一步提升,带动其他细分品类产品如抗病毒口服液、强力枇杷露等快速增长。昆药融合夯实公司CHC业务行业地位。 处方药业务消化政策影响,国药业务前三季度整体稳定 消化限抗限辅、集采、配方颗粒国标切换等政策因素带来的波动,夯实业务发展基础,增强业务发展韧性,整体保持了平稳态势;国药业务三季度由于主动调整渠道管理,配方颗粒表现不佳,对当季表现有一定影响,对全年业务表现影响相对较小。在饮片业务增长带动下,国药业务前三季度基本保持稳定。 推进昆药融合,业务聚焦发展 推进昆药百年融合计划,在商业渠道、业务模式、管理模式等方面融合深度推进。昆药业务将聚焦三七产业链和昆中药系列的精品国药业务,公司对其渠道赋能,有望在老龄化赛道实现长期发展。 持续加强研发投入,重点研究项目进度较好 截至Q3,公司1类小分子靶向抗肿瘤药QBH-196正在开展I期临床试验;H3K27M突变型弥漫性中线胶质瘤新药ONC201于2023年7月正式获批《药物临床试验批准通知书》;用于改善女性更年期症状的1类创 2022A 2023E 2024E 2025E 营业收入(百万元) 18079.46 27897.60 31601.38 35346.31 增长比率(%) 16.31 54.31 13.28 11.85 归母净利润(百万元) 2448.80 2990.64 3431.65 3937.43 增长比率(%) 19.16 22.13 14.75 14.74 每股收益(元) 2.48 3.03 3.47 3.98 市盈率(倍) 17.93 14.68 12.79 11.15 市净率(倍) 2.58 2.30 1.95 1.66 数据来源:携宁科技云估值,万联证券研究所 基础数据 总股本(百万股)988.18 流通A股(百万股)978.40 收盘价(元)44.42 总市值(亿元)438.95 流通A股市值(亿元)434.60 个股相对沪深300指数表现 华润三九沪深300 30% 20% 10% 0% -10% -20% -30% 数据来源:聚源,万联证券研究所 相关研究 CHC业务快速增长,处方药业务未来有望迎来恢复性增长 3481 上半年业绩总体保持稳健,看好配方颗粒下半年标准切换和业务推进带来的业绩增长收购昆药,优势资源协同效应助力长远发展 分析师:黄婧婧 执业证书编号:S0270522030001 电话:18221003557 邮箱:huangjj@wlzq.com.cn 证券研究报告 新中药DZQE,已完成II期临床研究全部受试者入组工作;“示踪用盐酸米托蒽醌注射液”(复他舒®)针对胃癌根治术患者淋巴示踪的临床研究正在进行中。目前在研经典名方30余首,并开展多个中药配方颗粒 国家标准的研究和申报。昆药集团自主研发的适用于缺血性脑卒中的1类药KYAZ01-2011-020临床II期已启动了二十余家研究中心,试验正有序推进。 盈利预测与投资建议:公司是中药OTC行业龙头,OTC多个细分品类在行业领先,强大的品种品牌并购能力下,有望持续夯实OTC业务行业地位,实现持续增长;处方药专科业务逐步消化政策影响,实现稳步回升;昆药融合进展持续推进,业务聚焦老龄化赛道,在公司渠道赋能下有望实现稳步发展。基于基本面研究以及公司新发布的业绩报告,我们做出盈利预测调整,2023/2024/2025年营业收入分别为278.98亿元/316.01亿元/353.46亿元(调整前为206.77亿元/238.04亿元/275.62亿元),对应归母净利润为29.91亿元/34.32亿元/39.37亿元(调整前为28.83亿元/34.79亿元/39.68亿元),对应EPS3.03元/股、3.47元/股、3.98元/股,对应PE为14.68/12.79/11.15(对应2023年10月30日收盘价44.42元)。基于公司是中药OTC龙头,品种和品牌拓展能力强,处方药专科业务逐步消化政策影响,配方颗粒业务具备先发优势,预计公司未来将保持持续增长,维持“买入”评级。 风险因素:配方颗粒和中成药集采超预期风险,昆药融合不达预期风险,研发进展不达预期风险等 利润表(百万元) 资产负债表(百万元) 2022A 2023E 2024E 2025E 2022A 2023E 2024E 2025E 营业收入 18079 27898 31601 35346 货币资金3150 7563 5968 8222 同比增速(%) 16.31 54.31 13.28 11.85 交易性金融资产0 80 80 80 营业成本 8313 13994 15904 17689 应收票据及应收账款4267 5986 6807 7667 毛利 9766 13903 15697 17658 存货2499 10169 11559 12858 营业收入(%) 54.02 49.84 49.67 49.96 预付款项375 1399 1590 1769 税金及附加 207 287 353 386 合同资产0 0 0 0 营业收入(%) 1.15 1.03 1.12 1.09 其他流动资产1698 5391 6072 6761 销售费用 5077 7532 8690 9897 流动资产合计11988 30589 32077 37356 营业收入(%) 28.08 27.00 27.50 28.00 长期股权投资66 91 121 153 管理费用 1059 1646 1738 1767 固定资产3731 5241 5935 6701 营业收入(%) 5.86 5.90 5.50 5.00 在建工程946 1238 1584 1944 研发费用 594 976 1138 1308 无形资产2369 3488 4091 4779 营业收入(%) 3.29 3.50 3.60 3.70 商誉3995 4073 4082 4102 财务费用 6 20 13 31 递延所得税资产325 619 619 619 营业收入(%) 0.03 0.07 0.04 0.09 其他非流动资产3703 1833 1908 1981 资产减值损失 -138 -18 -1 -1 资产总计27123 47172 50418 57634 信用减值损失 -6 -58 0 0 短期借款169 169 205 237 其他收益 217 212 316 424 应付票据及应付账款1795 6570 7466 8304 投资收益 45 6 41 40 预收账款0 0 0 0 净敞口套期收益 0 0 0 0 合同负债1012 3069 2828 3207 公允价值变动收益 3 0 0 0 应付职工薪酬1049 2239 2323 2607 资产处置收益 2 3 0 0 应交税费518 837 903 1027 营业利润 2947 3585 4121 4732 其他流动负债4298 11796 10737 12315 营业收入(%) 16.30 12.85 13.04 13.39 流动负债合计8673 24510 24257 27460 营业外收支 16 0 0 0 长期借款50 1626 1626 1626 利润总额 2963 3585 4121 4732 应付债券0 0 0 0 营业收入(%) 16.39 12.85 13.04 13.39 递延所得税负债218 410 410 410 所得税费用 466 538 622 718 其他非流动负债649 960 960 960 净利润 2497 3047 3499 4014 负债合计9589 27506 27253 30456 营业收入(%) 13.81 10.92 11.07 11.36 归属于母公司的所有者权益17010 19086 22517 26455 归属于母公司的净利润 2449 2991 3432 3937 少数股东权益524 581 648 724 同比增速(%) 19.16 22.13 14.75 14.74 股东权益17533 19666 23165 27179 少数股东损益 48 57 67 76 负债及股东权益27123 47172 50418 57634 EPS(元/股) 2.48 3.03 3.47 3.98 现金流量表(百万元) 2022A 2023E 2024E 2025E 经营活动现金流净额3006 5127 745 4825 投资-1596 -159 -61 -68 基本指标 资本性支出-950 -3815 -2268 -2485 2022A 2023E 2024E 2025E 其他66 2243 41 40 EPS 2.48 3.03 3.47 3.98 投资活动现金流净额-2479 -1731 -2288 -2513 BVPS 17.21 19.31 22.79 26.77 债权融资-462 102 0 0 PE 17.93 14.68 12.79 11.15 股权融资198 60 0 0 PEG 0.94 0.66 0.87 0.76 银行贷款增加(减少)594 1576 37 32 PB 2.58 2.30 1.95 1.66 筹资成本-900 -1040 -89 -91 EV/EBITDA 12.18 9.34 8.51 7.03 其他-5 314 0 0 ROE 14.40% 15.67% 15.24% 14.88% 筹资活动现金流净额-575 1012 -52 -59 ROIC 14.11% 14.10% 13.89% 13.78% 现金净流量-42 4413 -1595 2253 数据来源:携宁科技云估值,万联证券研究所 行业投资评级 强于大市:未来6个月内行业指数相对大盘涨幅10%以上; 同步大市:未来6个月内行业指数相对大盘涨幅10%至-10%之间;弱于大市:未来6个月内行业指数相对大盘跌幅10%以上。 公司投资评级 买入:未来6个月内公司相对大盘涨幅15%以上; 增持:未来6个月内公司相对大盘涨幅5%至15%;观望:未来6个月内公司相对大盘涨幅-5%至5%;卖出:未来6个月内公司相对大盘跌幅5%以上。基准指数:沪深300指数 风险提示 我们在此提醒您,不同证券研究机构采用不同的评级术语及评级标准。我们采用的是相对评级体系,表示投资 的相对比重建议;投资者买入或者卖出证券的决定取决于个人的实际情况,比如当前的持仓结构以及其他需要考虑的因素。投资者应阅读整篇报告,以获取比较完整的观点与信息,不应仅仅依靠投资评级来推断结论。 证券分析师承诺 本人具有中国证券业协会授予的证券投资咨询执业资格并登记为证券分析师,以勤勉的执业态度,独立、客观 地出具本报告。本报告清晰准确地反映了本人的研究观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。 免责条款 万联证券股份有限公司(以下简称“本公司”)是一家覆盖证券经纪、投资银行、投资管理和证券咨询等多项 业务的全国性综合类证券公司。本公司具有中国证监会许可的证券投资咨询业务资格。 本报告仅