经营承压,高速率光芯片稳步推进

AI智能总结

AI智能总结

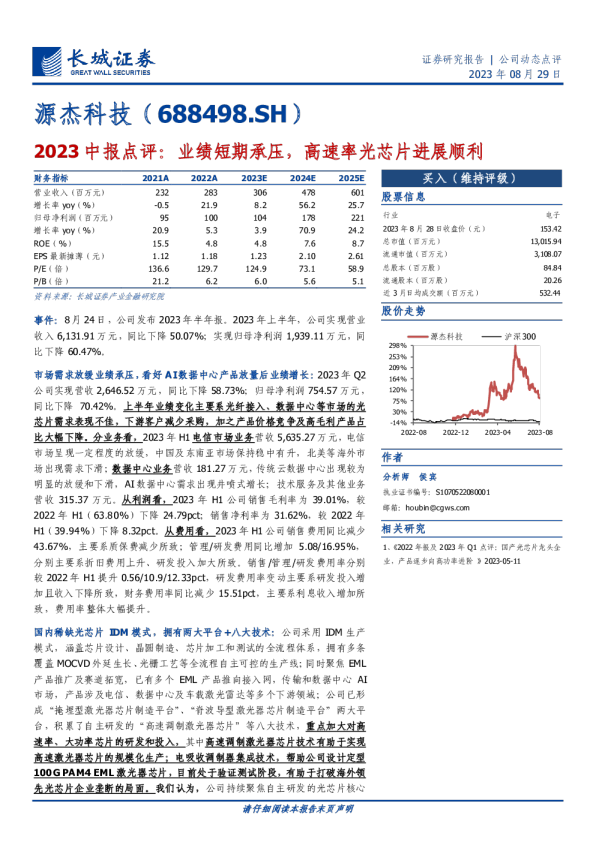

2023年前三季度经营承压。公司发布2023年三季报,2023年前三季度实现营收0.93亿元,同比-51.83%;实现归母净利润0.21亿元,同比-70.99%。 2023年第三季度,公司实现营收0.32亿元,同比-54.88%,实现归母净利润0.02亿元,同比-91.73%。整体看公司前三季度营收和利润均出现下滑。 收入利润均下滑和下游需求不佳、产品结构变化、价格竞争有关。公司的主营业务为光通信领域光芯片,下游重点包括电信(光纤接入+移动通信)和数据中心两个市场,目前营收还集中在电信市场,并向数据中心市场突破。 1)收入侧:电信市场整体需求放缓(表现在国内市场需求增长放缓,北美市场需求出现下滑);数据中心领域传统部分的需求也出现明显放缓。在下游需求不佳的影响下,公司营收出现下滑。3)利润侧:在收入下滑的同时,因为部分产品价格竞争以及高毛利产品占比下降,费用端公司继续推进新品研发投入,导致利润下滑程度高于收入下滑程度。 高速率光芯片进展顺利,部分项目进入产业化阶段,上半年完成EML芯片产线扩充。目前公司在布局多款高速率/高端光芯片产品,如50mW/70mW大功率硅光激光器开发、50GPAM4DFB激光器开发、100GEML激光器开发等项目,部分项目已经进入产业化阶段,预计未来会对公司的收入产生积极的贡献。在生产制造方面,2023年上半年,公司扩建了多条EML芯片生产设备和开发设备,可满足各速率EML芯片的设计、开发、生产。 风险提示:新产品进展不及预期,竞争加剧,需求恢复不及预期。 投资建议:下调2023-2025年盈利预测,维持无评级。 考虑到2023年宽带接入网和传统数据中心市场需求疲软,基于对于未来行业需求恢复程度的不确定性,我们下调2023-2025年公司盈利预测,预计公司2023-2025年归母净利润为0.5/0.6/1.0亿元 ( 下调前为1.3/1.7/2.3亿元),对应PE分别为258/198/126倍。看好公司未来在高速率光芯片市场进展突破,暂未给予评级,建议关注。 盈利预测和财务指标 图1:源杰科技营业收入及增速(单位:百万元、%) 图2:源杰科技单季营业收入及增速(单位:百万元、%) 图3:源杰科技归母净利润及增速(单位:百万元、%) 图4:源杰科技单季归母净利润及增速(单位:百万元、%) 图5:源杰科技单季度毛利率、净利率变化情况 图6:源杰科技单季度三项费用率变化情况 图7:源杰科技现金流量情况(百万元) 图8:源杰科技存货及季度变动情况(百万元) 盈利预测拆分 假设前提 我们的盈利预测基于以下假设条件: 电信市场类业务: 此前预测: 2023年受到外部需求波动影响,预计增速较为平缓,2024-2025年有望实现增速上行。预计2023-2025年该部分业务营收增速为5%/23%/22%,毛利率水平为57.9%/58.0%/58.1%。 调整预测: 2023年海外电信市场需求明显下滑,国内市场需求放缓,基于对于市场需求未来恢复的不确定性,我们下调2023-2025年收入预测,预计2023-2025年收入增速分别为-46%/25%/22%(调整前为5%/23%/22%)。 毛利率:由于2023年需求下降导致公司产能利用率有下降,同时面临一定的价格竞争压力,所以我们下调2023年毛利率假设,2024-2025年有望因为需求回暖,毛利率实现回升。预计2023-2025年该业务毛利率为46.6%/48.9%/50.7%.(调整前为57.9%/58.0%/58.1%)。 数据中心类业务: 此前预测: 该部分业务是公司后续发展重心,除了已有的25G激光器芯片布局(主要用在100G光模块,目前仍保持较大用量),目前公司大功率硅光激光器芯片开发和50GPAM4激光器开发均已经进入设计验证测试阶段(DVT),100G EML激光器芯片进入工程测试验证阶段(EVT),后续成功导入,有望带来明显收入贡献。预计2023-2025年这部分业务增速分别为48%/73%/68%,毛利率分别为75.0%/75.0%/74.0%。 调整预测: 考虑到公司在高速光芯片的导入人仍处在验证阶段,导入节奏有所延后,基于谨慎原则,我们降低对于高速率芯片未来放量规模的预期,下调2023年收入预期,2024年-2025年有望实现突破并放量,预计2023-2025年这部分业务增速分别为20%/70%/74%(调整前为48%/73%/68%)。 毛利率:由于2023年新品导入进度放缓导致公司产能利用率有下降,所以我们下调2023年毛利率假设,2024-2025年有望因为高速率产品突破,毛利率实现回升。 预计2023-2025年该业务毛利率为50.0%/55.0%/60.0%.(调整前为75.0%/75.0%/74.0%)。 费用预测: 研发费用:由于2023年收入规模下降但公司仍保持对于研发的高投入,上调2023年研发费用率假设至15%,预计2024-2025年保持小幅下降趋势。 管理费用:维持此前管理费用率预测,并预计2023-2025年基本保持小下降趋势。 销售费用:维持此前销售费用率预测,并预计2023-2025年基本保持不变。 表1:源杰科技业务拆分 综上所述 ,预计公司2023-2025年营收分别为1.8/2.5/3.5亿元 ,同比增长-35%/38%/40%;预计公司2023-2025年归母净利润分别为0.5/0.6/1.0亿元,同比增长-51%/30%/58%。 投资建议:考虑到2023年宽带接入网和传统数据中心市场需求疲软,基于对于未来行业需求恢复程度的不确定性,我们下调2023-2025年公司盈利预测,预计公司2023-2025年归母净利润为0.5/0.6/1.0亿元(下调前为1.3/1.7/2.3亿元),对应PE分别为258/198/126倍。看好公司未来在高速率光芯片市场进展突破,暂未给予评级,建议关注。 表2:同类公司估值比较 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元) 免责声明