业绩短期承压,多元化发展打开成长空间

AI智能总结

AI智能总结

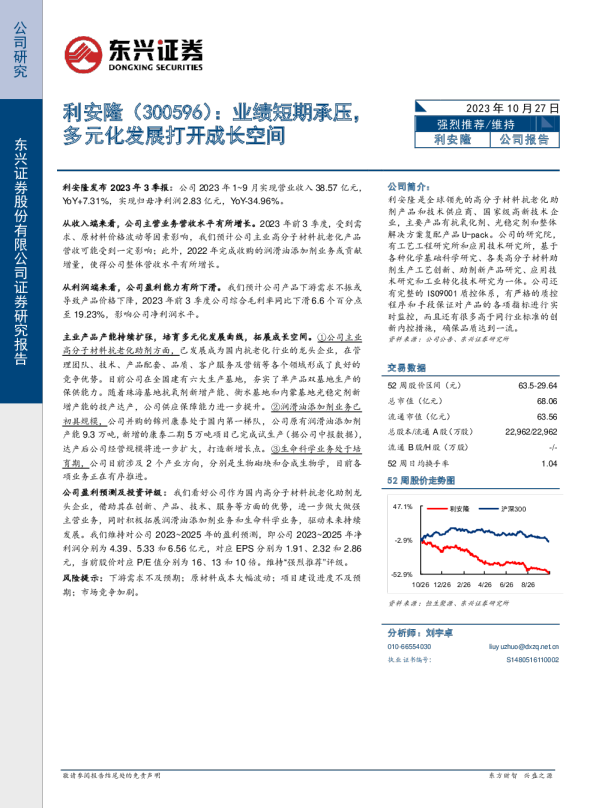

2023年10月27日 强烈推荐/维持 公司报告 利安隆 利安隆(300596):业绩短期承压,多元化发展打开成长空间 利安隆发布2023年3季报:公司2023年1~9月实现营业收入38.57亿元, YoY+7.31%,实现归母净利润2.83亿元,YoY-34.96%。 从收入端来看,公司主营业务营收水平有所增长。2023年前3季度,受到需求、原材料价格波动等因素影响,我们预计公司主业高分子材料抗老化产品营收可能受到一定影响;此外,2022年完成收购的润滑油添加剂业务或贡献 增量,使得公司整体营收水平有所增长。 从利润端来看,公司盈利能力有所下滑。我们预计公司产品下游需求不振或导致产品价格下降,2023年前3季度公司综合毛利率同比下滑6.6个百分点至19.23%,影响公司净利润水平。 主业产品产能持续扩张,培育多元化发展曲线,拓展成长空间。①公司主业高分子材料抗老化助剂方面,已发展成为国内抗老化行业的龙头企业,在管 理团队、技术、产品配套、品质、客户服务及营销等各个领域形成了良好的竞争优势。目前公司在全国建有六大生产基地,夯实了单产品双基地生产的保供能力。随着珠海基地抗氧剂新增产能、衡水基地和内蒙基地光稳定剂新增产能的投产达产,公司供应保障能力进一步提升。②润滑油添加剂业务已初具规模,公司并购的锦州康泰处于国内第一梯队,公司原有润滑油添加剂产能9.3万吨,新增的康泰二期5万吨项目已完成试生产(据公司中报数据),达产后公司经营规模将进一步扩大,打造新增长点。③生命科学业务处于培育期,公司目前涉及2个产业方向,分别是生物砌块和合成生物学,目前各项业务正在有序推进。 公司盈利预测及投资评级:我们看好公司作为国内高分子材料抗老化助剂龙 头企业,借助其在创新、产品、技术、服务等方面的优势,进一步做大做强主营业务,同时积极拓展润滑油添加剂业务和生命科学业务,驱动未来持续发展。我们维持对公司2023~2025年的盈利预测,即公司2023~2025年净利润分别为4.39、5.33和6.56亿元,对应EPS分别为1.91、2.32和2.86元,当前股价对应P/E值分别为16、13和10倍。维持“强烈推荐”评级。风险提示:下游需求不及预期;原材料成本大幅波动;项目建设进度不及预 期;市场竞争加剧。 公司简介: 利安隆是全球领先的高分子材料抗老化助剂产品和技术供应商、国家级高新技术企业,主要产品有抗氧化剂、光稳定剂和整体解决方案复配产品U-pack。公司的研究院,有工艺工程研究所和应用技术研究所,基于各种化学基础科学研究、各类高分子材料助剂生产工艺创新、助剂新产品研究、应用技术研究和工业转化技术研究为一体。公司还有完整的ISO9001质控体系,有严格的质控程序和手段保证对产品的各项指标进行实时监控,而且还有很多高于同行业标准的创新内控措施,确保品质达到一流。 资料来源:公司公告、东兴证券研究所 交易数据 52周股价区间(元)63.5-29.64 总市值(亿元)68.06 流通市值(亿元)63.56 总股本/流通A股(万股)22,962/22,962 流通B股/H股(万股)-/- 52周日均换手率1.04 52周股价走势图 利安隆 沪深300 47.1% -2.9% -52.9% 10/2612/262/264/266/268/26 资料来源:恒生聚源、东兴证券研究所 公司研究 东兴证券股份有限公司证券研究报 告 分析师:刘宇卓 010-66554030liuyuzhuo@dxzq.net.cn 执业证书编号:S1480516110002 财务指标预测 指标 2021A 2022A 2023E 2024E 2025E 营业收入(百万元) 3,445 4,843 5,314 6,223 7,334 增长率(%) 38.74% 40.59% 9.72% 17.12% 17.84% 归母净利润(百万元) 418 526 439 533 656 增长率(%) 42.53% 25.89% -16.59% 21.60% 23.00% 净资产收益率(%) 16.57% 13.77% 10.50% 11.48% 12.57% 每股收益(元) 1.82 2.29 1.91 2.32 2.86 PE 16 13 16 13 10 PB 2.41 1.59 1.63 1.47 1.30 资料来源:公司财报、东兴证券研究所 P2东兴证券公司报告 利安隆(300596):业绩短期承压,多元化发展打开成长空间 附表:公司盈利预测表 资产负债表 单位:百万元 利润表 单位:百万元 2021A 2022A 2023E 2024E 2025E 2021A 2022A 2023E 2024E 2025E 流动资产合计 2452 3445 4380 5667 7088 营业收入 3445 4843 5314 6223 7334 货币资金 468 819 1455 2290 3250 营业成本 2520 3668 4214 4909 5760 应收账款576 756 829 971 1144 营业税金及附加 16 20 22 26 30 其他应收款367 339 357 402 473 营业费用 99 122 134 157 185 预付款项61 117 134 157 152 管理费用 131 173 189 222 261 存货893 1282 1473 1716 1937 财务费用 47 49 47 53 55 其他流动资产86 131 131 131 131 资产减值损失 24 31 9 14 15 非流动资产合计3126 4138 4194 4169 4079 公允价值变动收益 0 0 0 0 0 长期股权投资0 0 0 0 0 投资净收益 0 0 0 0 0 固定资产 2421 3162 3242 3241 3174营业利润479592495600736 无形资产 228 305 283 261 238 营业外收入 1 0 0 0 0 其他非流动资产 477 671 669 668 667 营业外支出 4 10 10 10 10 资产总计 5578 7583 8575 9836 11167利润总额476582485590726 流动负债合计 2164 2485 2748 3173 3559所得税5056475770 短期借款 656 639 639 639 639净利润426526439533656 应付账款398513589754885少数股东损益90000 预收款项0113542归属母公司净利润418526439533656 一年内到期的非流动负债8549494949EBITDA64784097611681371 非流动负债合计7881169153919082277EPS(元)1.822.291.912.322.86 长期借款7331102147218412210主要财务比率 应付债券000002021A2022A2023E2024E2025E 负债合计29523655428750815836成长能力 少数股东权益105111112112112营业收入增长39%41%10%17%18% 实收资本(或股本)205230230230230营业利润增长40%23%-16%21%23% 资本公积9151707170717071707归属于母公司净利润增长43%26%-17%22%23% 未分配利润13451786210225163026获利能力 归属母公司股东权益合计25213817417646435219毛利率(%)27%24%21%21%21% 现金流量表 单位:百万元 总资产净利润(%) 7% 7% 5% 5% 6% 2021A 2022A 2023E 2024E 2025E ROE(%) 17% 14% 11% 11% 13% 经营活动现金流 312 514 893 1085 1226偿债能力 净利润 418 526 439 533 656 资产负债率(%) 53% 48% 50% 52% 52% 折旧摊销 132 209 444 525 590 流动比率 1.13 1.50 1.81 2.02 0.00 财务费用 47 49 47 53 55 速动比率 0.72 1.04 1.30 1.50 0.00 应收帐款减少 -102 -179 -73 -142 -173营运能力 预收帐款增加 0 1 0 34 6 总资产周转率 0.73 0.74 0.66 0.68 0.70 投资活动现金流 -551 -501 -500 -500 -500 应收账款周转率 6.56 7.27 6.71 6.91 6.93 公允价值变动收益 0 0 0 0 0 应付账款周转率 10.29 10.63 9.64 9.27 8.95 长期投资减少 0 0 0 0 0 每股指标(元) 投资收益 0 0 0 0 0 每股收益(最新摊薄) 1.82 2.29 1.91 2.32 2.86 筹资活动现金流 475 258 243 251 234 每股净现金流(最新摊薄) 1.10 1.17 2.77 3.64 4.18 应付债券增加 0 0 0 0 0 每股净资产(最新摊薄) 12.30 18.62 18.19 20.22 22.73 长期借款增加 367 369 369 369 369 估值比率 普通股增加0 25 0 0 0 P/E 16.30 12.95 15.52 12.76 10.38 资本公积增加0 792 0 0 0 P/B 2.41 1.59 1.63 1.47 1.30 现金净增加额226 269 636 835 960 EV/EBITDA 10.95 9.26 7.69 6.03 4.71 负债和所有者权益557875838575983611167净利率(%)12%11%8%9%9% 资料来源:公司财报、东兴证券研究所 P3 东兴证券公司报告 利安隆(300596):业绩短期承压,多元化发展打开成长空间 分析师简介 刘宇卓 9年化工行业研究经验。曾任职中金公司研究部。加入东兴证券以来获得多项荣誉,包括2017年水晶球总榜第二名、公募榜第一名,2016、2018年水晶球公募榜入围,2019年新浪金麒麟新锐分析师、东方财富化工行业前三甲第二名等。 分析师承诺 负责本研究报告全部或部分内容的每一位证券分析师,在此申明,本报告的观点、逻辑和论据均为分析师本人研究成果,引用的相关信息和文字均已注明出处。本报告依据公开的信息来源,力求清晰、准确地反映分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。 风险提示 本证券研究报告所载的信息、观点、结论等内容仅供投资者决策参考。在任何情况下,本公司证券研究报告均不构成对任何机构和个人的投资建议,市场有风险,投资者在决定投资前,务必要审慎。投资者应自主作出投资决策,自行承担投资风险。 P4东兴证券公司报告 利安隆(300596):业绩短期承压,多元化发展打开成长空间 免责声明 本研究报告由东兴证券股份有限公司研究所撰写,东兴证券股份有限公司是具有合法证券投资咨询业务资格的机构。本研究报告中所引用信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券的买卖出价或征价,投资者据此做出的任何投资决策与本公司和作者无关。 我公司及报告作者在自身所知情的范围内,与本报告所评价或推荐的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,我公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为这些公司提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为我公司所有,未经书