商品期货早班车

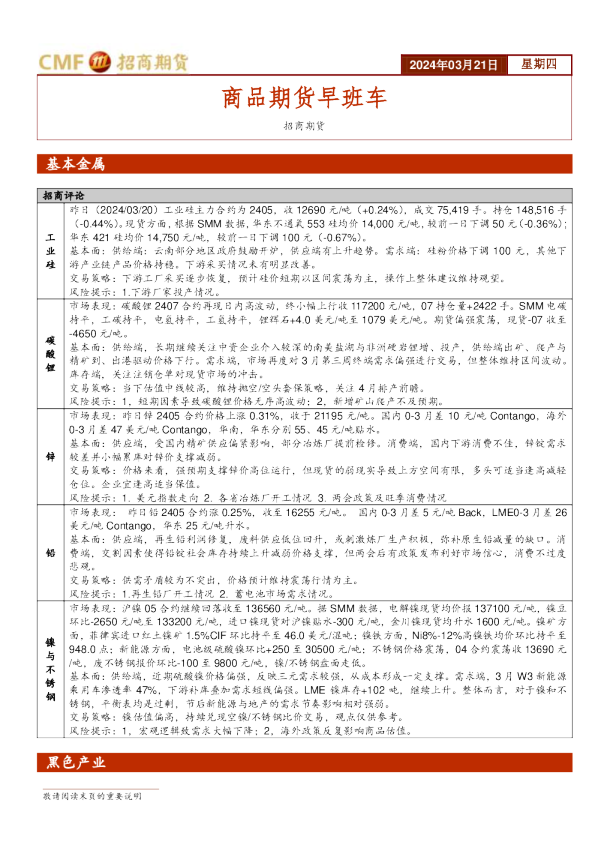

2023年09月22日 星期五 商品期货早班车招商期货 黄金市场 招商评论黄金白 美联储议息会议结果继续影响国际金价,以伦敦金计价的国际金价下跌0.53%收于1919.421美元/盎司,以伦敦银计价的国际银价涨0.62%收于23.381美元/盎司。此前鲍威尔在答记者问中对于基本确定未来降息可能性不大,同时美联储点阵图中对于降息的判断减少,令金价受到一定压制。国内金价在上周五部分银行获 银 得外汇额度下先跌后涨,内外价差从最高30元/克一度回落至15元/克,随后再次反弹三个交易日,目前内外价差稳定在20元/克。我们无论黄金还是白银由于内外利差未见改变,内强外弱格局不变。操作上由于美联储观点依旧偏鹰,短期依旧承压,建议观望。 基本金属 招商评论 工业硅 昨日盘面下行,较上一交易日跌200元/吨,跌幅为1.35%;海关数据显示,2023年8月中国金属硅出口量为4.33万吨,环比减少9%,同比减少23%;2023年1-8月金属硅累计出口量37.90万吨,同比减少19%,海外用户压价情绪较重,预计9月份出口量或维持偏低水平。供应端,昨日头部厂商调涨硅价,今日部分持货商报价小幅跟涨,今日下游采购情绪并不积极,临近国庆假期,下游终端节前备货基本完毕,贸易商端则以观望为主,成交日趋减少,硅厂多以交单为主。操作上,节前市场成交平淡,短期观望为主,仅供参考。 碳酸锂 9月21日,广期所碳酸锂2401合约小幅反弹2.53%收至159950元/吨,交易量、持仓量继续上升,中联金碳酸锂2310合约+3.15%收163.5千克,SMM电池级碳酸锂现货价格下行0.3至17.35万元/吨,期现价差走窄至1.36万元/吨。中期锂盐、精矿供给放量确定性较高,叠加海外大型矿山仍处于超高利润状态,碳酸锂期、现价格下行趋势仍比较明确。本周SMM口径碳酸锂整体小幅去库,其中冶炼厂、下游去库201吨、745吨。短线基本面无明显变化,反弹以技术性为主。策略:短线观望,中线逢高抛空。风险:海外矿山投产不及预期,需求侧政策落地强度超预期。 铜 昨日铜价下跌明显,美联储议息会议鹰派信号继续施压铜价,美国初领失业金人数走低强化紧缩预期。全球资产定价之锚”十年期美债收益率三日连创2007年来新高。华东华南平水铜升水50元和100元,走强企稳。进口窗口依然打开,国内back结构维持。操作上,议息会议后的调整可能延续,等待买入机会。仅供参考。 镍 9月21日,沪镍10合约走低收至157480元/吨,夜盘继续下跌。据SMM数据,电解镍现货价格报158300~163900元/吨,镍豆环比-6150元/吨至156650元/吨,进口镍现货对沪镍贴水50元/吨,金川镍现货均升水4750元/吨,基本稳定。镍矿方面,菲律宾进口红土镍矿1.5%CIF环比持平65.0美元/湿吨;镍铁方面,Ni8%-12%高镍铁均价环比持平-10至1160.0点;新能源方面,电池级硫酸镍均价持平至32250元/吨。宏观层面,美联储议息告一段落,市场转而关注9月数据前瞻。产业层面,9月锂电产业链旺季排产强度一般,三元材料环比-6.0%。镍铁价格高位略微回落,不锈钢产量渐入旺季,镍铁价格维持相对高位。纯镍交易所库存开始加速上升,随着交割品持续补库,或将持续压制盘面镍价。沪镍震荡看待,上下限空间均有限,关注镍/不锈钢空头比价交易。 锡 昨日锡价震荡偏弱。供应端来看,佤邦暂时依然没有复产消息,预期后市锡矿再度偏紧。进口窗口依然打开,现货盈利2000元左右。国内小幅back结构,伦敦220美金contango结构。需求端,现货成交暂时未见明显走强,可交割品升水200-500元附近。美联储鹰派叠加节前提保,建议暂时观望等待买入机会。仅供参考。 黑色产业 螺 需求端数据基本符合预期,螺纹表现强于热卷,螺纹库存维持去化但热卷持续垒库值得警惕。螺纹表观消费 纹钢 环比上升7万吨至285万吨,维持历史新低,热卷表需环比降4万吨。海外钢价维持稳定,出口情况维持前期水平。钢厂利润继续被压缩,螺纹生产大多亏损(100元/吨左右),卷板仍有利润(约100元/吨)。总体供需边际变化有限,矛盾积累中。继续关注卷板垒库情况。操作上单边建议观望为主,前期空单可择机止盈 不锈钢 9月21日,不锈钢10合约下跌收15120元/吨,夜盘小幅走低,镍/不锈钢比价小幅回升。据SMM口径,无锡304/2B卷(切边)报价环比持平至15700-15900元/吨区间。废不锈钢价格环比持平至11050元/吨。Mysteel口径下,本周300系不锈钢产品库存上升2.35万吨。9月不锈钢排产预期有所改善旺季,原料供应偏紧,不锈钢价格震荡中受到镍铁支撑,部分钢厂因成本价格偏高而减产。不锈钢震荡看待,关注镍/不锈钢空头比价交易。 铁矿石 铁水产量边际上升1万吨至248.5万吨,继续维持20年10月至今新高水平。铁矿港存环比大幅下降273万吨至1.16亿吨,压港船数环比上升2条至90条。钢厂利润维持稳定,铁水产量后续稳中有降概率较大。供应端发货逐渐进入旺季,但由于高炉产量仍位于高位,目前垒库速度持续慢于往年同期。厄尔尼诺现象下澳巴干旱概率大,今年铁矿旺季发货量或偏高。短期微观层面铁矿供需维持偏强。继续关注卷板垒库情况。操作上单边建议观望为主,前期空单可择机止盈 农产品市场 招商评论 豆粕 隔夜CBOT大豆下跌,交易弱出口。供应端来看,美豆供给收缩,阶段性进入收割阶段,而南美预期扩面积;需求端来看,美豆出口同比弱,因巴西旧作出口挤压。整体来看,美豆呈现供需双弱格局,阶段焦点在弱需求,驱动偏弱。国内市场大豆豆粕库存偏低,不过现货情绪偏弱,基差下行,单边大方向跟随外盘。观点仅供参考! 玉米 昨日c2311窄幅震荡。小麦玉米价差继续修复,拍卖稻谷替代有一定优势,稻谷供应持续增加,后期进口谷物到港较多。新作预计增产,随着新粮逐步上市,现货价格承压。下游观望情绪浓厚,当前各环节库存偏低,期货大幅贴水现货,秋收压力过去前,期价预计震荡偏弱。观点仅供参考。 油脂 短期国际市场驱动弱。供给端来看,棕榈处于季节性增产周期,及油脂油料收获压力;而需求端,ITS显示9月1-20日马棕出口环比+2.4%,马棕库存阶段性处于季节性累库周期。价格维度,短期国际油脂驱动向下。而国内油脂单边整体跟随外盘驱动偏弱,呈现月间反套。观点仅供参考! 鸡蛋 昨日jd2311合约小幅下跌。中秋旺季需求已经开始季节性转弱,各环节风控情绪增加,贸易商拿货谨慎,以清库存为主,市场走货放缓,冷库蛋加紧甩货,蛋价预计季节性回落,目前基差较大,期价预计震荡调整。观点仅供参考。 生猪 昨日lh2311合约下跌1.56%。北方散户认价程度降低,屠宰量提升但对价格支撑力度不大。市场供应充足,二育近期有入场但仍显谨慎。从后期产需演变来看,9-10月出栏量逐步增加,在目前二育谨慎情况下,10月可能对应着出栏高点,虽然消费也将季节性回暖,但预计供应端压力更大,期价预计震荡偏弱。观点仅供参考。 能源化工 招商评论 LLDPE 昨天lldpe主力合约小幅下跌,主要受商品情绪转弱影响。华北低价现货8240元/吨,01基差盘面减30,基差走强,成交一般。近期海外美金价格稳中小涨,进口窗口关闭。供给端:前期检修装置逐步复产,国产供应逐步回升,进口小幅倒挂导致进口增量回升力度不大,后期总体供应环比回升,但压力尚可。需求端:下游农地膜旺季启动,逢低补库存,总开工率环比小幅回升,同比仍处于历年正常偏低水平。但短期部分下游成品价格涨价传导不顺。策略:今年pe全球产能投放中性,供应压力有所缓解,中长期单边逢低做多为主及关注逢低买塑料空pp。短期产业链库存节前备库导致小幅去化,基差仍偏弱,农地膜旺季启动但部分下游成品涨价传导不顺,短期震荡为主,往上受制于进口窗口压制。观点仅供参考。风险点:1,俄乌事件发酵;2,下游复工情况;3,下游订单情况;4新装置投放情况 PP 昨天pp主力合约延续小幅下跌。华东PP现货7900元/吨,基差01盘面加20,基差走强,成交一般。海外美金价格稳中小涨,进口窗口关闭,出口窗口关闭。供给端:九月三套新装置计划投产,检修装置逐步复产,进口窗口打开边缘,出口关闭,后期总供应环比加大。重点关注九月新装置投放进度及边际产能pdh因为亏损的意外检修力度。需求端:八月之后处于传统需求季节性旺季,短期下游总体开工率环比小幅回升,但同比仍处于历年正常偏低水平。但短期部分下游工厂由于成品涨价传导不顺。策略:中期行业仍处于扩产周期,逢高做空利润(mto/pdh)仍是主线。短期产业链库存小幅去化,后期供需双增,能源强势导致成本支撑加强,短期盘面震荡为主,往上受制于进口窗口压制。观点仅供参考。风险点:1,俄乌事件发酵情况;2,国内疫情情况;3,下游订单情况 EB 昨天主力合延续下跌,受交易所监考影响及商品情绪转弱影响。华东现货价格9255元/吨,成交一般。供给端:短期检修装置部分复产不及预期,导致九月库存从小幅累库存变成小幅去库存,随着后期新装置投产及检修复产,十月预期小幅累库存。需求端:下游新装置投放,需求增加,不过下游亏损加大,需要关注需求轫性,总体开工率环比小幅回升,同比仍处于同期正常偏低水平。策略:短期来看,库存处于偏低水平,纯苯库存小幅累积仍处于低位,原油强势导致成本支撑偏强,但供需边际走弱,及受交易所监管,短期盘面震荡(跟随成本波动)为主,往上受制于进口窗口压制。中长期行业处于扩产周期,可以逢高做空苯乙烯利润。风险点:1,俄乌事件发酵情况;2,疫情发酵情况;3,下游订单情况情况。 原油 昨日俄罗斯宣布禁止成品油出口,以保证国内供应,这使得本就紧张的柴油更加紧张,柴油裂解利润上涨,带动原油在盘中上涨。但具体细节仍未公布,需要持续关注,是否禁止所有的成品油出口,还是仅仅禁止部分不合规的出口。美联储议息会议,一如市场普遍预期维持利率不变,但强化了鹰派立场,预计年底前将再加息一次,主要由于通胀回升。同时,美联储表示明年降息或延迟,这可能导致美国经济面临更高的衰退概率,油品需求也可能因此走弱,因此昨夜油价冲高回落。基本面与宏观面又进入到博弈阶段,油价或保持震荡偏强走势。 招商期货研究团队 王思然(投资咨询从业资格证书编号:Z0017486)徐世伟(投资咨询从业资格证书编号:Z0001836)王真军(投资咨询从业资格证书编号:Z0010289)吕杰(投资咨询从业资格证书编号:Z0012822)安婧(投资咨询从业资格证书编号:Z0016777)赵嘉瑜(投资咨询从业资格证书编号:Z0016776)马芸(投资咨询从业资格证书编号:Z0018708) 重要声明 本报告由招商期货有限公司(以下简称“本公司”)编制,本公司具有中国证监会许可的期货投资咨询业务资格(证监许可【2011】1291号)。《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,本报告发布的观点和信息仅供经招商期货有限公司评估风险承受能力为C3及C3以上类别的投资者参考。若您的风险承受能力不满足上述条件,请取消订阅、接收或使用本研报中的任何信息。请您审慎考察金融产品或服务的风险及特征,根据自身的风险承受能力自行作出投资决定并自主承担投资风险。 本报告基于合法取得的信息,但招商期货对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述品种买卖的出价或对任何人的投资建议,招商期货不会因接收人收到此报告而视他们为其客户。投资者据此作出的任何投资决策与本公司、本公司员工无关。 市场有风险,投资需谨慎。投资者不应将本报告作为投资决策的唯一参考因素,亦不应认为本报告可取代自己的判断。除法律或规则规定必须承担的责任外,招商期货及其员工不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。 本报告版权归招商期货所有,未经招商期货事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。