存储测试打开新格局,国产检测设备突破者

AI智能总结

AI智能总结

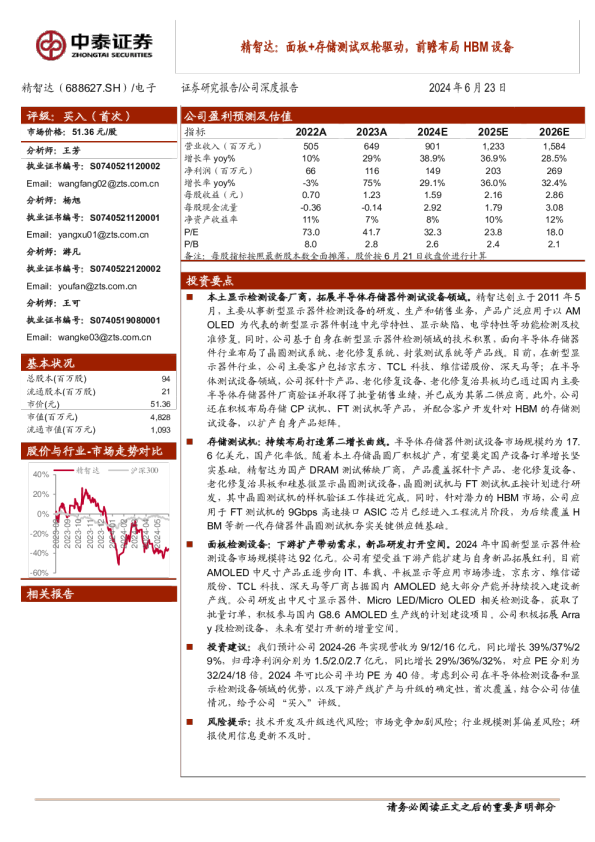

致力于检测设备自主可控,扩展半导体存储器设备领域:精智达主要从事新型显示器件检测设备的研发生产,产品广泛应用于光学特性、显示缺陷、电学特性的检测及校准修复,并逐步向半导体存储器测试设备领域延伸发展。 国内重要存储器件厂商兆易创新为公司股东深圳外滩的实际控制人。 国内存储器扩产+行业景气度回升,存储器测试设备业务有望受益:5G,AI及汽车智能化的快速发展,有望驱动存储器市场步入下一轮成长周期。国内主流存储厂商扩产叠加半导体测试设备国产替代化机遇,公司存储芯片测试机业务发展面临重要机遇。 加码半导体测试设备研发,逐步筹备自研产品线:除了自主研发之外,公司还通过与国外领先企业合作开发,与高校成立联合研究中心的方式,赋能半导体测试设备研发。公司战略聚焦DRAM测试机及探针卡产品的自主研发,目前已开展了DRAM测试机及探针卡预研,形成了MEMS探针卡连接系统设计、老化修复系统调试及应用等阶段性技术储备。 下游客户储量丰富,积极开拓半导体存储客户:公司的产品在维信诺、TCL、京东方、深天马等的产线上已获批量应用,合作关系紧密。在半导体存储器测试领域,公司已开拓长鑫存储、沛顿科技、晋华集成等半导体客户并实现产品交付。 投资建议:基于公司在存储与显示领域的研发和市场拓展进度,我们预计公司2023-2025年实现营业收入6.62/10.57/14.24亿元 , 归母净利润1.16/1.97/2.87亿元,PE为71.19/41.83/28.64倍,首次覆盖给予“增持”评级。 风险提示:下游市场需求不及预期;半导体存储器测试设备业务拓展不及预期;行业竞争加剧。 1公司简介:国产检测设备制造商突破者 1.1发展历史:专注于检测设备国产化替代 2011年5月,深圳精智达技术股份有限公司成立,总部位于深圳,主要进行新型显示器触控检测设备的研产销。2015年,公司紧随新型显示器件行业的发展方向,开始布局OLED领域,将业务逐渐扩展到新型显示器件的Cell与Module制程的光学检测及校正修复、老化、信号发生等领域。公司向半导体测试设备领域进行延伸。2020年以来,公司与韩国半导体存储器测试设备企业UniTest成立合资公司精智达半导体,设立精智达集成电路培养半导体测试设备研发及生产团队,为半导体存储器行业客户提供测试设备及解决方案。2023年7月,精智达在科创板上市。 图1.精智达发展历史 1.2股权结构:张滨为公司实控人 截至2023年7月13日,张滨直接持有公司24.78%股份,加上通过员工持股平台间接持股,合计控制公司30.72%股份,为精智达实际控制人。外部投资者清源投资持股10.06%,为第二大持股股东。国内重要存储器件厂商兆易创新通过深圳外滩持有公司4.78%的股份。公司拥有6家子公司,在香港、长沙、苏州、合肥先后设立子公司,参股精智达集成电路、精智达半导体、珠海冠中等企业。 图2.公司股权结构(截止至招股说明书签署日2023年7月13日) 1.3主营业务基本情况 精智达主要从事新型显示器件检测设备的研发、生产和销售业务,产品广泛应用于以AMOLED为代表的新型显示器件制造中光学特性、显示缺陷、电学特性等功能检测及校准修复,并逐步向半导体存储器测试设备领域延伸发展,相关产品应用于DRAM为代表的半导体存储器制造的晶圆测试、封装测试及老化修复。 图3.公司主营产品一览 1.4营收不断增长,净利润较为稳定 公司在新型显示器检测领域市场认可度逐步提高,相关产品陆续通过客户验收,并逐步拓展半导体存储器测试业务,精智达营业收入呈现较快增长的态势。2022年公司营业收入达到5.05亿元,受到当期产品结构变动及部分战略性订单的影响,同比增长10.26%。2022年受研发费用投入较大等因素影响,公司净利润为0.64亿元。 图4.精智达营业收入情况(亿元) 图5.精智达归母净利润情况(亿元) 1.5面板存储双业务发力,主营业务收入呈增长态势 2022年,精智达新型显示器件检测设备营业收入为4.43亿元,同比增长15.67%,贡献88.61%的主营业务收入。公司半导体存储器测试业务处于起步阶段,实现收入暂时来自本地化交付模式。2022年,半导体存储器测试业务贡献营收0.57亿元,主营收占比为11.39%。 新型显示器件检测设备的毛利率较为稳定。2022年受下游客户采购产品结构调整和公司为导入产品提供的优惠性定价的影响,公司新型显示器检测设备业务毛利率由40.64%下降至37.26%。半导体存储器测试设备2020-2022年的毛利率分别为19.63%、28.71%和30.12%;随着销售规模扩大及产品技术进步,毛利率稳步提升。 图6.精智达主营业务收入拆分(亿元) 图7.精智达分业务毛利率情况 1.6公司控费效果显著,研发投入不断增大 受益于公司规模的快速扩张,精智达的销售费用率、管理费用率和财务费用率在2020-2022年期间明显回落。检测设备涉及尖端科学,需持续进行工艺改良和技术创新,公司一直保持高强度的研发投入。2021年与2022年公司的研发费用分别为3411万元、4605万元,营收占比为7.44%、9.13%,同比增长37.71%、35.00%; 研发费用继续维持高位。 图8.精智达期间费用率情况 图9.精智达研发费用率 2检测设备国产替代正当时 2.1中国大陆成为AMOLED主要产能地,国产检测设备厂商崛起 AMOLED等新型显示器件主导显示器件产业发展。显示器件在信息交流中承担了人机交互作用,是信息传输过程中的关键环节。按照显示原理的不同,主流的平板显示器件(FPD)可以分为主动发光显示(像素发光,短程成像)、被动发光显示(像素不发光,依靠外部光源)、激光投影显示(像素发光,长程成像)。 图10.显示器件分类 其中,主动发光显示中的有源矩阵有机发光二极管显示(AMOLED)与被动发光显示中的薄膜晶体管液晶显示(TFT-LCD)主导显示器件产业发展:AMOLED工艺持续改进,应用形态快速拓展,技术创新与规模效应带动成本不断下降;TFT-LCD利用工艺成熟,成本低廉,长期保持市场份额,且在新技术加持下不断提升显示性能。 图11.主要新型显示器件性能比较 检测贯穿新型显示器件生产过程的Array(阵列)-Cell(成盒)-Module(模组)三大制程中,检测设备主要包括Array制程光学检测设备、Array制程电性及其他检测设备,Cell/Module制程光学检测设备、Cell/Module老化、触控及其他检测设备等。 图12.检测设备贯穿新型显示器件制造过程 Array制程检测解决方案复杂度较高、技术攻关时间较长,但是下游客户单次投入相对较大、更新换代相对较慢。Cell/Module制程检测设备单次投入相对较小,更新换代相对较快,国产化率逐步提升。 图13.检测设备不同制程对比 AMOLED已成为中小尺寸显示器的主导技术。柔性AMOLED应用于高端智能手机中,刚性AMOLED的生产正转向用于高性能笔记本和平板电脑。根据Omdia报告,2021年,中小尺寸显示器件市场营收为629.8亿美元,其中中小尺寸AMOLED营收达到368.7亿美元,占中小尺寸显示器件市场总额的50%以上。 AMOLED的产能正在加速向国内转移,国产检测设备商迎来重大发展机遇。根据CINNO Research,随着京东方、维信诺股份等国内厂商的产能不断扩张,2025年中国大陆AMOLED产能占比预计将会达到56.2%。 图14.全球中小尺寸新型显示器件市场产品结构(单位:图15.全球AMOLED产能及区域占比(单位:百万平方 AMOLED占据新型显示器件产线设备投资主要地位,未来投资规模可观。根据CINNO Research报告,2021年中国大陆新型显示器件产线设备投资约1,100亿元,其中AMOLED约600亿元,占比55%。随着AMOLED高世代技术成熟,CINNO Research预计中国大陆新型显示器设备投资规模将在2024年到达新高约866亿元。2021年中国大陆新型显示器件检测设备市场规模约为59亿元,其中Cell/Module制程检测设备约为34亿元。新的建厂和扩产有望带动检测设备市场在2024年达到92亿元,包含Cell/Module制程检测设备市场规模46亿元。 图16.中国大陆新型显示器件产线设备市场规模(亿元)图17.中国大陆新型显示器件检测设备市场规模(亿元) 国内AMOLED检测设备厂商主要占据Cell/Module制程检测设备领域。AMOLED的Array制程检测设备主要由HB Technology、Yang Electronic和DIT等国外厂商占据,国产化率较低。AMOLED的Cell/Module制程检测设备国产化率高,由华兴源创、精测电子和精智达等国内厂商占据。 图18.2021年中国大陆AMOLED检测设备厂商市场份额 2.2存储大周期开启,国产存储测试设备需求强烈 半导体测试贯穿整个半导体制造过程,广义上的半导体测试设备包括前道量检测设备和后道测试设备。前道量测设备包括量测类和缺陷检测类质量控制设备;后道测试设备包括测试机、探针台、探针卡等晶圆测试设备,及测试机、老化修复设备、分选机等封装测试设备。 图19.测试设备在半导体制造环节的应用 存储器测试机为测试机主要应用领域。根据SEMI统计,2020年,中国大陆半导体测试设备市场约为91.4亿元,2015-2020年复合增速达29.3%;测试机占测试设备市场规模的63.1%。其中,存储器测试机约占测试机品类的44%。 图20.中国大陆半导体测试设备市场规模及产品结构 存储器需求扩张带动半导体存储器需求持续旺盛。半导体存储器需求在5G、AI及汽车智能化的驱动下步入下一轮成长周期。根据IC Insights统计,DRAM和NAND Flash一直占据半导体存储器市场的主导地位,2021年占比分别超过56%和41%。市场广阔需求有利于半导体测试设备企业的发展壮大。 半导体测试设备市场份额高度集中于国外领先厂商。美国科天占据前道量测设备市场垄断地位,而在后道测试设备市场占有率较高的领先生产商为泰瑞达、爱德万和科休。根据SEMI统计,爱德万、泰瑞达和科休在半导体测试设备市场占据全球份额合计超过90%。近年来,国内厂商在后道检测设备领域功率模拟类测试机、分选机等设备率先实现突破,但存储器和SoC测试设备等主要市场国产替代成果仍十分有限。当前国际形势下,下游客户具备强烈的设备国产化需求,市场空间广阔。 3研发构筑企业护城河横向扩展存储测试业务 3.1自主研发技术实力强劲,助力产品力升级 公司研发团队专业程度高,研发经验丰富。公司创始人张滨毕业于清华大学半导体物理与器件专业,从业背景深厚,在精智达发展的关键阶段,主持了公司多项核心设备的研究开发工作。公司的研发及管理层具有专业的教育背景和丰富的从业经验,深刻掌握行业核心技术,构筑企业核心竞争力。 图21.精智达核心技术人员情况 对比精智达和同行深科达、凌云光产品的主要技术指标,精智达主要设备产品的性能参数与行业主流企业处于同一水平。公司不断加强自主研发和客户应用经验积累,逐步推进检测设备的国产化替代。 图22.精智达Cell光学检测设备指标对比 图23.精智达Module光学检测设备指标对比 图24.精智达Gamma调节设备指标对比 图25.精智达Mura补偿设备指标对比 IPO助力研发升级,增强核心竞争力。募投资金投资项目涉及对新一代显示器件检测设备研发项目和新一代半导体存储器测试设备研发项目的投资。新一代显示器件检测设备研发项目包括对现有AMOLED显示器件检测技术的维护和升级、以及大尺寸超高分辨率显示器件检测的技术储备等。新一代半导体存储器测试设备研发项目包括对新一代动态存储技术DDR4/DDR5测试系统研发项目和MEMS探针卡研发试制。 图26.精智达IPO募集资金投资项目(单位:万元) 3.2客户储量丰