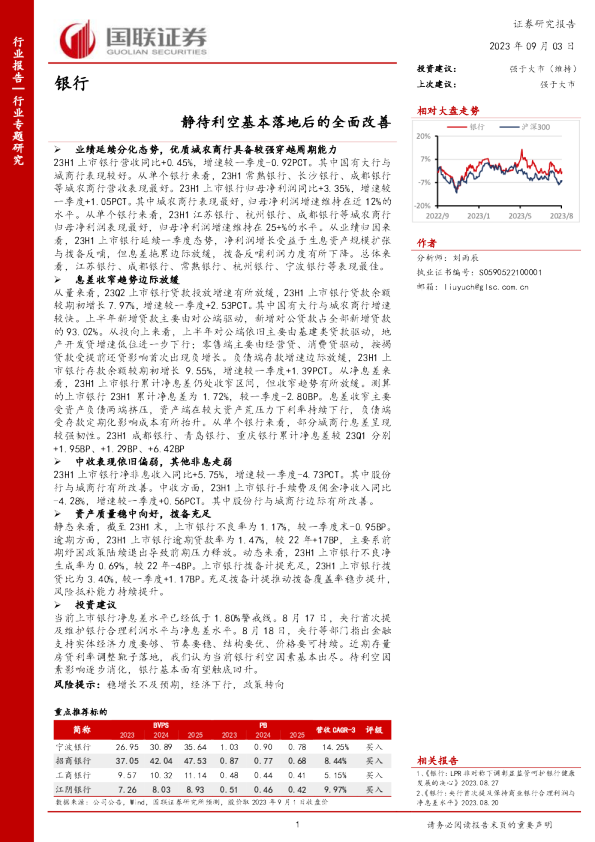

行业研究:静待利空基本落地后的全面改善

AI智能总结

AI智能总结

业绩延续分化态势,优质城农商行具备较强穿越周期能力 23H1上市银行营收同比+0.45%,增速较一季度-0.92PCT。其中国有大行与城商行表现较好。从单个银行来看,23H1常熟银行、长沙银行、成都银行等城农商行营收表现最好。23H1上市银行归母净利润同比+3.35%,增速较一季度+1.05PCT。其中城农商行表现最好,归母净利润增速维持在近12%的水平。从单个银行来看,23H1江苏银行、杭州银行、成都银行等城农商行归母净利润表现最好,归母净利润增速维持在25+%的水平。从业绩归因来看,23H1上市银行延续一季度态势,净利润增长受益于生息资产规模扩张与拨备反哺,但息差拖累边际放缓,拨备反哺利润力度有所下降。总体来看,江苏银行、成都银行、常熟银行、杭州银行、宁波银行等表现最佳。 息差收窄趋势边际放缓 从量来看,23Q2上市银行贷款投放增速有所放缓,23H1上市银行贷款余额较期初增长7.97%,增速较一季度+2.53PCT。其中国有大行与城农商行增速较快。上半年新增贷款主要由对公端驱动,新增对公贷款占全部新增贷款的93.02%。从投向上来看,上半年对公端依旧主要由基建类贷款驱动,地产开发贷增速低位进一步下行;零售端主要由经营贷、消费贷驱动,按揭贷款受提前还贷影响首次出现负增长。负债端存款增速边际放缓,23H1上市银行存款余额较期初增长9.55%,增速较一季度+1.39PCT。从净息差来看,23H1上市银行累计净息差仍处收窄区间,但收窄趋势有所放缓。测算的上市银行23H1累计净息差为1.72%,较一季度-2.80BP。息差收窄主要受资产负债两端挤压,资产端在较大资产荒压力下利率持续下行,负债端受存款定期化影响成本有所抬升。从单个银行来看,部分城商行息差呈现较强韧性。23H1成都银行、青岛银行、重庆银行累计净息差较23Q1分别+1.95BP、+1.29BP、+6.42BP 中收表现依旧偏弱,其他非息走弱 23H1上市银行净非息收入同比+5.75%,增速较一季度-4.73PCT。其中股份行与城商行有所改善。中收方面,23H1上市银行手续费及佣金净收入同比-4.28%,增速较一季度+0.56PCT。其中股份行与城商行边际有所改善。 资产质量稳中向好,拨备充足 静态来看,截至23H1末,上市银行不良率为1.17%,较一季度末-0.95BP。 逾期方面,23H1上市银行逾期贷款率为1.47%,较22年+17BP,主要系前期纾困政策陆续退出导致前期压力释放。动态来看,23H1上市银行不良净生成率为0.69%,较22年-4BP。上市银行拨备计提充足,23H1上市银行拨贷比为3.40%,较一季度+1.17BP。充足拨备计提推动拨备覆盖率稳步提升,风险抵补能力持续提升。 投资建议 当前上市银行净息差水平已经低于1.80%警戒线。8月17日,央行首次提及维护银行合理利润水平与净息差水平。8月18日,央行等部门指出金融支持实体经济力度要够、节奏要稳、结构要优、价格要可持续。近期存量房贷利率调整靴子落地,我们认为当前银行利空因素基本出尽。待利空因素影响逐步消化,银行基本面有望触底回升。 风险提示:稳增长不及预期,经济下行,政策转向 重点推荐标的简称宁波银行招商银行工商银行江阴银行 本文讨论范围限定于已经发布2023年中报的A股上市银行,未作特殊说明则为下列39家。其中国有行六家、股份行九家、城商行十六家(不含兰州银行)以及农商行八家(不含沪农商行与瑞丰银行)。未作特别说明时,分银行类型的均值均为加权平均。 1.业绩持续分化,优质城农商行呈现较强跨周期能力 1.1业绩表现分化,城农商行表现突出 23H1上市银行营收同比增速回落,其中国有大行与城商行表现较好。23H1上市银行营收同比+0.45%,增速较一季度-0.92PCT。其中国有行、股份行、城商行、农商行营业收入分别同比+1.41%、-2.71%、+3.97%、+1.40%,增速较一季度分别-1.55PCT、+0.18PCT、+0.11PCT、-0.42PCT。从绝对水平来看,国有行与城农商行表现最好;从边际变化来看,股份行与城商行营收增速改善较多。国有行增速回落,推动上市银行整体营业收入回落。 从单个银行来看,23H1常熟银行、长沙银行、成都银行等城农商行营收表现最好。从单个银行来看,营收分化较为显著。其中常熟银行、长沙银行、成都银行、齐鲁银行以及江苏银行营收增速高于10%。从绝对增速来看,常熟银行、长沙银行、成都银行营收增速位居前三,分别为+12.36%、+12.12%、+11.16%。从边际改善来看,北京银行、中信银行以及兴业银行营收增速较23Q1年改善最大,23H1营收同比增速较23Q1分别+5.36PCT、+2.89PCT、+2.57PCT。国有大行中中国银行营收表现突出,23H1同比增速达到8.88%,增速较一季度-2.70PCT。中国银行营收表现明显优于其他大行,主要系中行海外业务占比较大,受益于海外加息周期。 图表1:上市银行营收同比增速回落 图表2:单个银行营收累计同比增速情况 上市银行归母净利润同比增速回升,城农商行表现较好。23H1上市银行归母净利润同比+3.35%,增速较一季度+1.05PCT。其中国有行、股份行、城商行、农商行归母净利润分别同比+2.58%、+1.96%、+11.83%、+11.78%,增速较23Q1分别+1.35PCT、+0.47PCT、-0.16PCT、+0.37PCT。整体归母净利润增速边际改善,城农商行归母净利润增速持续保持在10%以上,表现较为突出。股份行对上市银行整体形成较大拖累。 从单个银行来看,23H1江苏银行、杭州银行、成都银行等城农商行归母净利润表现最好。从单个银行来看,分化同样显著。其中江苏银行、杭州银行、成都银行、苏州银行、常熟银行、常熟银行归母净利润同比增速高于20%。从绝对增速水平来看,江苏银行、杭州银行、成都银行营收增速位居前列,分别为+27.20%、+26.29%、+25.10%。 从边际改善情况来看,成都银行、兴业银行以及建设银行归母净利润增速较23Q1改善最大,23H1归母净利润同比增速较23Q1分别+7.60PCT、+4.01PCT、+3.10PCT。 图表3:上市银行归母净利润累计同比增速回升 图表4:单个银行归母净利润累计同比增速情况 1.2业绩归因:生息资产规模扩张为主要支撑,息差拖累边际缓解 23H1上市银行延续一季度态势,净利润增长受益于生息资产规模扩张与拨备反哺。上市银行23H1生息资产规模扩张与拨备计提对净利润增长贡献分别为12.05%、9.54%。横向来看,国有行与城商行生息资产规模扩张对净利润贡献最大,分别为14.13%、11.42%,城商行、农商行息差对于净利润拖累最小,分别为-8.08%、-9.24%; 国有大行为唯一一类中收为正贡献的银行,23H1为净利润增长贡献0.27%,其余类型银行中收均为净利润拖累项;城商行与农商行其他非息对净利润支撑最大,分别为净利润增长贡献3.63%、2.58%;城农商行拨备反哺利润力度最大,分别贡献13.20%、14.65%。总体来看,息差业务依旧量增难抵价降,但息差拖累边际缓解。上市银行、国有行、股份行、城商行、农商行净利息收入分别为-1.39%、-1.25%、-3.16%、+3.34%、-0.87%。 纵向来看,与23Q1年相比,上市银行净利润增长依旧由生息资产规模扩张支撑,息差拖累边际放缓,拨备反哺利润力度有所下降。纵向来看,不变的是生息资产规模扩张与拨备反哺利润依旧为上市银行利润增长的主要支撑,息差、中收依旧为拖累项。 23H1相较23Q1,生息资产规模增长对归母净利润的贡献略有下滑,主要系经济缓慢复苏过程中有效信贷需求依旧偏弱。23H1生息资产规模扩张对归母净利润的贡献为+12.05%,较一季度-0.57PCT;净息差拖累边际减缓,主要系一季度重定价压力较大。 23H1净息差对归母净利润贡献为-13.34%,较一季度+1.02PCT;其他非息收入对归母净利润贡献走弱,主要系二季度以来资本市场表现走弱;拨备反哺利润力度有所下降,23H1拨备计提对归母净利润贡献为9.54%,较一季度-1.15PCT,其中国有行、股份行、城商行、农商行23H1拨备计提对归母净利润贡献较23Q1分别-1.80PCT、-0.01PCT、+0.48PCT、+1.95PCT。 图表5:23H1上市银行业绩归因 图表6:23Q1上市银行业绩归因 1.3盈利能力:同比微降,城商行表现最优 上市银行23H1年化ROE同比微降,其中城农商行表现最好。23H1上市银行年化ROE为12.31%,较22年同期-0.06PCT。其中国有行、股份行、城商行、农商行ROE分别为11.25%、10.83%、13.92%、11.55%,较22年同期-0.61PCT、-0.50PCT、+0.20PCT、+0.32PCT。 图表7:23Q1上市银行业绩归因 总体来看,优质区域城农商行综合表现依旧最好,呈现较强跨越周期能力。以营收增速为横轴,归母净利润增速为纵轴,ROE为宽度绘制的气泡图来看,综合表现处于前列的包括江苏银行、成都银行、常熟银行、杭州银行、宁波银行、苏州银行等,多为优质区域城农商行。 图表8:23H1上市银行中综合表现最佳的多为优质区域城农商行 2.资产与资本:扩表稳步推进,资本较为充足 2.1资产端:稳步扩表,结构稳定 上市银行资产稳健增长,持续扩表,国有行与城农商行扩表速度较快。截至23H1末,上市银行总资产较期初增长8.39%,增速较一季度末+2.77PCT,资产负债表保持稳健扩张。分银行类型来看,国有行、股份行、城商行、农商行总资产规模较期初分别+9.67%、+5.24%、+7.82%、+7.37%,增速较一季度末分别+3.32PCT、+1.28PCT、+3.15PCT、+0.57PCT。上市银行扩表主要驱动力来自于国有大行以及城农商行。 图表9:上市银行总资产规模较期初增速相对稳健 从结构来看,23H1上市银行资产端结构保持相对稳定。上市银行贷款占生息资产比例微降,农商行提升幅度较大。23H1上市银行贷款占生息资产比例为58.05%,较一季度-0.02PCT。分银行类型来看,国有行、股份行、城商行、农商行贷款占生息资产比分别58.83%、58.75%、50.22%、54.86%,增速较一季度末分别-0.04PCT、-0.16PCT、+0.44PCT、+1.17PCT。 图表10:上市银行贷款占生息资产比微降 上市银行金融投资占生息资产比例微降,农商行降幅较大。23H1上市银行金融投资占生息资产比例为28.45%,较一季度-0.09PCT。分银行类型来看,国有行、股份行、城商行、农商行贷款占生息资产比分别26.10%、30.69%、39.78%、35.71%,占比较一季度末分别-0.06PCT、+0.02PCT、-0.45PCT、-0.71PCT。 图表11:上市银行金融投资占生息资产比微降 2.2负债端:存款增速放缓 23Q2上市银行存款增速明显放缓,国有行与农商行增长较快。23H1上市银行存款余额较期初增长9.55%,增速较一季度+1.39PCT。二季度存款增长明显放缓,主要系一季度受年初理财赎回潮等影响较大。分银行类型来看,国有行、股份行、城商行、农商行存款较期初分别+10.58%、+6.14%、+9.51%、+11.51%,增速较一季度末分别+1.30PCT、+1.80PCT、+0.89PCT、+2.51PCT。 图表12:上市银行存款较期初增速边际放缓 存款增速边际放缓,推动上市银行存款占计息负债比微降。截至23H1末,上市银行存款占计息负债比为77.42%,占比较一季度末-0.49PCT,占比下滑主要系二季度存款增速边际放缓。分银行类型来看,国有行、股份行、城商行、农商行存款占计息负债比分别82.43%、67.82%、65.48%、77.78%,占比较一季度末分别-0.90P