公司简评报告:产品放量加速,盈利持续改善

AI智能总结

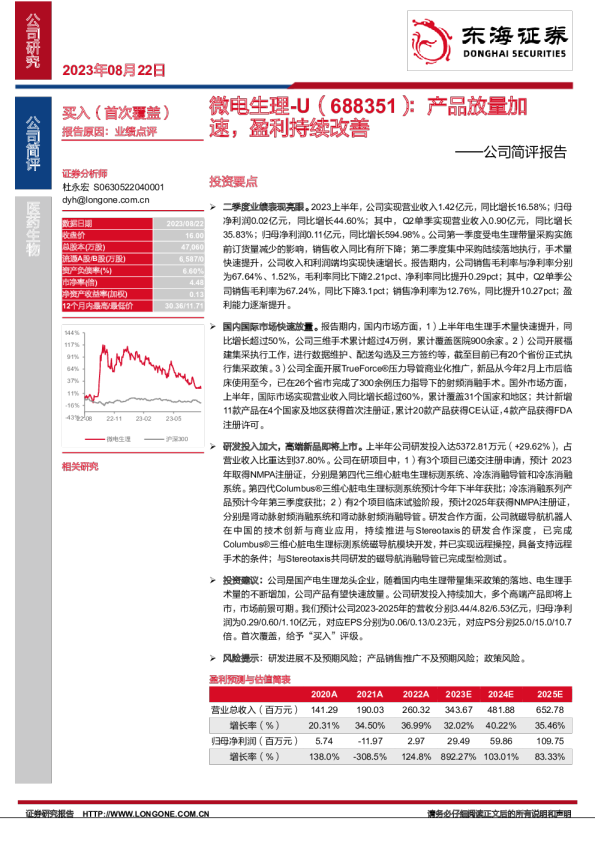

AI智能总结

公司研究 2023年08月22日 公司简评 买入(首次覆盖) 报告原因:业绩点评 证券分析师 杜永宏S0630522040001 医药生物 dyh@longone.com.cn 数据日期 2023/08/22 收盘价 16.00 总股本(万股) 47,060 流通A股/B股(万股) 6,587/0 资产负债率(%) 6.60% 市净率(倍) 4.48 净资产收益率(加权) 0.13 12个月内最高/最低价 30.36/11.71 144% 117% 91% 64% 37% 11% -16% -43%22-0822-1123-0223-05 微电生理沪深300 微电生理-U(688351):产品放量加速,盈利持续改善 ——公司简评报告 投资要点 二季度业绩表现亮眼。2023上半年,公司实现营业收入1.42亿元,同比增长16.58%;归母净利润0.02亿元,同比增长44.60%;其中,Q2单季实现营业收入0.90亿元,同比增长35.83%;归母净利润0.11亿元,同比增长594.98%。公司第一季度受电生理带量采购实施 前订货量减少的影响,销售收入同比有所下降;第二季度集中采购陆续落地执行,手术量快速提升,公司收入和利润端均实现快速增长。报告期内,公司销售毛利率与净利率分别为67.64%、1.52%,毛利率同比下降2.21pct、净利率同比提升0.29pct;其中,Q2单季公司销售毛利率为67.24%,同比下降3.1pct;销售净利率为12.76%,同比提升10.27pct;盈利能力逐渐提升。 国内国际市场快速放量。报告期内,国内市场方面,1)上半年电生理手术量快速提升,同比增长超过50%,公司三维手术累计超过4万例,累计覆盖医院900余家。2)公司开展福 建集采执行工作,进行数据维护、配送勾选及三方签约等,截至目前已有20个省份正式执行集采政策。3)公司全面开展TrueForce®压力导管商业化推广,新品从今年2月上市后临床使用至今,已在26个省市完成了300余例压力指导下的射频消融手术。国外市场方面,上半年,国际市场实现营业收入同比增长超过60%,累计覆盖31个国家和地区;共计新增11款产品在4个国家及地区获得首次注册证,累计20款产品获得CE认证,4款产品获得FDA注册许可。 研发投入加大,高端新品即将上市。上半年公司研发投入达5372.81万元(+29.62%),占 相关研究 营业收入比重达到37.80%。公司在研项目中,1)有3个项目已递交注册申请,预计2023年取得NMPA注册证,分别是第四代三维心脏电生理标测系统、冷冻消融导管和冷冻消融系统。第四代Columbus®三维心脏电生理标测系统预计今年下半年获批;冷冻消融系列产品预计今年第三季度获批;2)有2个项目临床试验阶段,预计2025年获得NMPA注册证,分别是肾动脉射频消融系统和肾动脉射频消融导管。研发合作方面,公司就磁导航机器人在中国的技术创新与商业应用,持续推进与Stereotaxis的研发合作深度,已完成Columbus®三维心脏电生理标测系统磁导航模块开发,并已实现远程操控,具备支持远程手术的条件;与Stereotaxis共同研发的磁导航消融导管已完成型检测试。 投资建议:公司是国产电生理龙头企业,随着国内电生理带量集采政策的落地、电生理手术量的不断增加,公司产品有望快速放量。公司研发投入持续加大,多个高端产品即将上 市,市场前景可期。我们预计公司2023-2025年的营收分别3.44/4.82/6.53亿元,归母净利润为0.29/0.60/1.10亿元,对应EPS分别为0.06/0.13/0.23元,对应PS分别25.0/15.0/10.7倍。首次覆盖,给予“买入”评级。 风险提示:研发进展不及预期风险;产品销售推广不及预期风险;政策风险。 盈利预测与估值简表 2020A 2021A 2022A 2023E 2024E 2025E 营业总收入(百万元) 141.29 190.03 260.32 343.67 481.88 652.78 增长率(%) 20.31% 34.50% 36.99% 32.02% 40.22% 35.46% 归母净利润(百万元) 5.74 -11.97 2.97 29.49 59.86 109.75 增长率(%) 138.0% -308.5% 124.8% 892.27% 103.01% 83.33% EPS(元/股) 0.01 -0.03 0.01 0.06 0.13 0.23 市盈率(P/E) 1360.52 — 3781.43 264.92 130.50 71.18 市净率(P/B) 13.50 13.25 7.43 4.57 4.42 4.16 资料来源:携宁,东海证券研究所(截止至2023年8月22日收盘) 正文目录 1.微电生理:国产电生理龙头,盈利持续改善5 1.1.公司二季度业绩表现亮眼5 1.2.国内国际市场快速放量7 2.研发投入加大,高端新品即将上市7 3.盈利预测8 3.1.收入假设及预测8 3.2.估值分析9 3.2.1.相对估值分析9 3.2.2.绝对估值分析10 4.投资建议10 5.风险提示10 图表目录 图1公司各类产品营收变化(万元)5 图22022年公司产品营收占比5 图3公司营收及同比增速6 图4公司归母净利润及同比增速6 图5单季度营收情况(单位:亿元)6 图6公司毛利率与净利率(%)7 图7公司四项费用率(%)7 图8公司研发投入变化8 表1公司在研项目情况(单位:元)8 表2公司主营业务收入假设9 表3可比公司一览9 表4FCFF估值计算参数10 附录:三大报表预测值11 1.微电生理:国产电生理龙头,盈利持续改善 公司成立于2010年,于2022年8月31日登陆科创板。公司是一家专注于电生理介入诊疗与消融治疗领域的高新技术企业。在心脏电生理领域,公司是全球市场中少数同时完成心脏电生理设备与耗材完整布局的厂商之一,亦是首个能够提供三维心脏电生理设备与耗材完整解决方案的国产厂商。 公司主营业务收入由导管类产品、设备类产品与其他产品构成。导管类主要包括标测类导管、三维消融导管和二维消融导管;设备类产品包括了Columbus®三维心脏电生理标测系统、OptimAblate®灌注泵和OptimAblate®心脏射频消融仪;其他产品类主要为针鞘类等附件类产品。2022年,公司导管类、设备类与其他产品三项收入分别为1.66亿元、0.42亿元、0.50亿元,占比分别为63.81%、16.01%、19.11%。 图1公司各类产品营收变化(万元)图22022年公司产品营收占比 资料来源:IFinD,东海证券研究所资料来源:IFinD,东海证券研究所 1.1.公司二季度业绩表现亮眼 Q2单季收入和利润端表现亮眼。公司近年来营收持续快速增长,2018-2022年公司营收从0.84亿增长至2.60亿,CAGR为32.60%;归母净利润从-0.02亿增长至0.03亿,逐渐扭亏为盈。2023上半年,公司实现营业收入1.42亿元,同比增长16.58%;归母净利润 0.02亿元,同比增长44.60%;其中Q2单季实现营业收入0.90亿元,同比增长35.83%;归母净利润0.11亿元,同比增长594.98%。报告期内,第一季度,受电生理省际联盟集中带量采购实施前经销商订货量减少的影响,公司销售收入同比有所下降;第二季度,随着公司产品市场渗透率持续提升,集中采购陆续落地执行,手术量快速提升,公司收入和利润端均实现快速增长。 图3公司营收及同比增速图4公司归母净利润及同比增速 资料来源:Wind,东海证券研究所资料来源:Wind,东海证券研究所 图5单季度营收情况(单位:亿元) 资料来源:Wind,东海证券研究所 毛利率下降,净利率提升。2023上半年公司销售毛利率与净利率分别为67.64%、1.52%,毛利率同比下降2.21pct、净利率同比提升0.29pct;其中,Q2单季销售毛利率为67.24%,同比下降3.1pct;销售净利率为12.76%,同比提升10.27pct;盈利能力逐渐提升。公司毛 利率下降可能是国内电生理带量集采政策开始执行,公司入选产品价格降低所致;净利率提升的原因是公司提效控费,利润增长显著。期间费用率方面,销售、管理、财务、研发费用率分别为34.98%、10.94%、-2.49%、28.57%,销售和研发费用率分别比去年同期提升6.99、1.30pct;管理和财务费用率分别比去年同期下降3.10pct、0.06pct。销售费用率提升主要是因为公司销售规模增长,销售团队人工成本和营销成本相应增长,此外,上年同期受疫情影响,部分地区销售活动停滞,而上半年销售活动全面恢复,销售费用相应增长。研发费用率提升主要因为研发项目增加,相应人工成本、材料费用及试验检测费用增加。管理费用率下降主要是因为公司管理人员相关的股份支付费用有所减少。 图6公司毛利率与净利率(%)图7公司四项费用率(%) 资料来源:Wind,东海证券研究所资料来源:Wind,东海证券研究所 1.2.国内国际市场快速放量 国内市场方面,1)上半年公司参与及举办自主品牌活动30余场,覆盖全国30个省、自治区及直辖市。上半年电生理手术量快速提升,同比增长超过50%,公司三维手术累计超过4万例,累计覆盖医院900余家。2)公司开展福建集采执行工作,进行数据维护、配送 勾选及三方签约等,截至目前已有20个省份正式执行集采政策。3)公司全面开展TrueForce®压力导管商业化推广,作为首款获得国家药监局批准上市的国产压力导管,从今年2月上市后临床使用至今,已在26个省市完成了300余例压力指导下的射频消融手术。 国外市场方面,公司进一步强化国际销售网络,加快海外业务代理商开发和培训,组织开展三维手术病例论坛。上半年,国际市场实现营业收入同比增长超过60%,累计覆盖31 个国家和地区;共计新增11款产品在4个国家及地区获得首次注册证,累计20款产品获得CE认证,4款产品获得FDA注册许可。 2.研发投入加大,高端新品即将上市 公司持续加大研发投入,2023上半年公司研发投入达5372.81万元(+29.62%),占营业收入比重达到37.80%。 公司在研项目中,1)有3个项目已递交注册申请,预计2023年取得NMPA注册证,分别是第四代三维心脏电生理标测系统、冷冻消融导管和冷冻消融系统。第四代Columbus®三维心脏电生理标测系统已于2022年12月递交国内注册,预计今年下半年获批;冷冻消 融系列产品已于2022年12月完成国内注册资料递交,预计今年第三季度获批;2)有2个项目临床试验阶段,预计2025年获得NMPA注册证,分别是肾动脉射频消融系统和肾动脉射频消融导管。肾动脉消融导管于今年3月份完成首例临床入组。 研发合作方面,公司就磁导航机器人在中国的技术创新与商业应用,持续推进与Stereotaxis的研发合作深度,已完成Columbus®三维心脏电生理标测系统磁导航模块开发,并已实现远程操控,具备支持远程手术的条件;与Stereotaxis共同研发的磁导航消融导管已完成型检测试。 图8公司研发投入变化 资料来源:iFinD,东海证券研究所 表1公司在研项目情况(单位:元) 项目名称 预计总投资规模 本期投入金额 累计投入金额 进展或阶段性成果 拟达到目标 第四代三维心脏电生理标测系统 34,960,000 4,874,576.20 27,544,527.33 已递交注册申请 预计2023年取得NMPA注册证 冷冻消融导管 55,590,000 4,289,908.85 51,076,438.87 已递交注册申请 预计2023年取得NMPA注册证 冷冻消融系统 27,260,000 2,717,668.84 24,130,021.90 已递交注册申请 预计2023年取得NMPA注册证 肾动脉射频消融系统 20,000,000