移动终端同比高增,前装定点持续增长

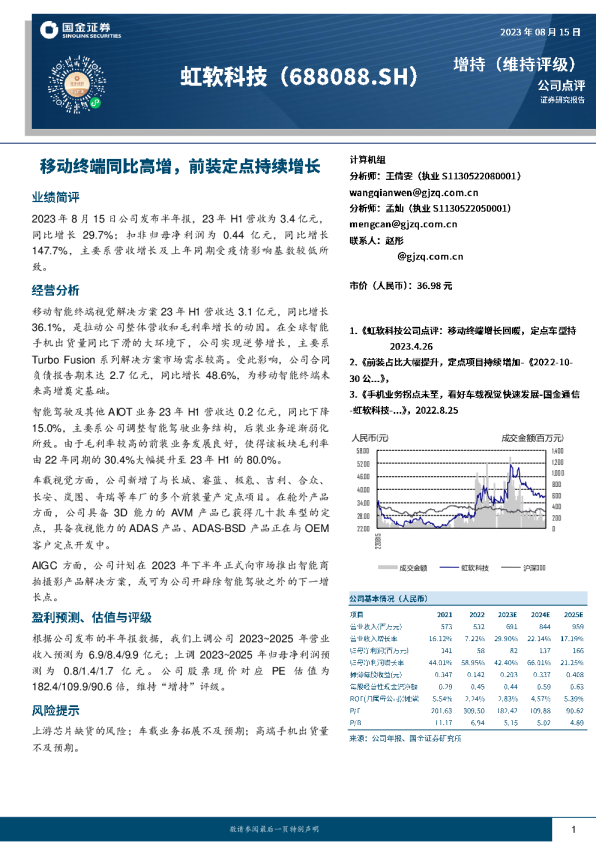

2023年8月15日公司发布半年报,23年H1营收为3.4亿元,同比增长29.7%;扣非归母净利润为0.44亿元,同比增长147.7%,主要系营收增长及上年同期受疫情影响基数较低所致。 移动智能终端视觉解决方案23年H1营收达3.1亿元,同比增长36.1%,是拉动公司整体营收和毛利率增长的动因。在全球智能手机出货量同比下滑的大环境下,公司实现逆势增长,主要系TurboFusion系列解决方案市场需求较高。受此影响,公司合同负债报告期末达2.7亿元,同比增长48.6%,为移动智能终端未来高增奠定基础。 智能驾驶及其他AIOT业务23年H1营收达0.2亿元,同比下降 15.0%,主要系公司调整智能驾驶业务结构,后装业务逐渐弱化所致。由于毛利率较高的前装业务发展良好,使得该板块毛利率 人民币(元)成交金额(百万元) 由22年同期的30.4%大幅提升至23年H1的80.0%。 车载视觉方面,公司新增了与长城、睿蓝、极氪、吉利、合众、长安、岚图、奇瑞等车厂的多个前装量产定点项目。在舱外产品方面,公司具备3D能力的AVM产品已获得几十款车型的定点,具备夜视能力的ADAS产品、ADAS-BSD产品正在与OEM客户定点开发中。 AIGC方面,公司计划在2023年下半年正式向市场推出智能商拍摄影产品解决方案,或可为公司开辟除智能驾驶之外的下一增长点。 58.00 52.00 46.00 40.00 34.00 28.00 220815 22.00 成交金额虹软科技 沪深300 1,400 1,200 1,000 800 600 400 200 0 根据公司发布的半年报数据,我们上调公司2023~2025年营业收入预测为6.9/8.4/9.9亿元;上调2023~2025年归母净利润预测为0.8/1.4/1.7亿元。公司股票现价对应PE估值为182.4/109.9/90.6倍,维持“增持”评级。 上游芯片缺货的风险;车载业务拓展不及预期;高端手机出货量不及预期。 附录:三张报表预测摘要损益表(人民币百万元) 资产负债表(人民币百万元) 2020 2021 2022 2023E 2024E 2025E 2020 2021 2022 2023E 2024E 2025E 主营业务收入 683 573 532 691 844 989 货币资金 954 872 1,651 1,569 1,662 1,750 增长率 -16.1% -7.2% 29.9% 22.1% 17.2% 应收款项 213 149 139 194 235 270 主营业务成本 -71 -47 -61 -61 -69 -83 存货 12 15 12 10 11 13 %销售收入 10.4% 8.1% 11.5% 8.9% 8.1% 8.4% 其他流动资产 1,642 1,387 477 473 473 474 毛利 612 526 470 629 775 906 流动资产 2,821 2,423 2,280 2,246 2,382 2,507 %销售收入 89.6% 91.9% 88.5% 91.1% 91.9% 91.6% %总资产 93.8% 83.2% 76.4% 66.1% 67.2% 68.4% 营业税金及附加 -5 -3 -6 -6 -7 -8 长期投资 29 104 166 199 193 186 %销售收入 0.7% 0.5% 1.0% 0.8% 0.8% 0.8% 固定资产 120 333 430 817 829 831 销售费用 -96 -94 -89 -115 -130 -145 %总资产 4.0% 11.4% 14.4% 24.0% 23.4% 22.7% %销售收入 14.0% 16.3% 16.8% 16.7% 15.4% 14.7% 无形资产 30 27 28 35 40 43 管理费用 -63 -59 -71 -111 -127 -146 非流动资产 186 489 703 1,153 1,162 1,159 %销售收入 9.2% 10.3% 13.3% 16.0% 15.1% 14.8% %总资产 6.2% 16.8% 23.6% 33.9% 32.8% 31.6% 研发费用 -259 -270 -288 -353 -406 -468 资产总计 3,007 2,911 2,983 3,399 3,544 3,666 %销售收入 38.0% 47.2% 54.1% 51.1% 48.1% 47.3% 短期借款 0 10 10 3 3 3 息税前利润(EBIT) 189 101 17 45 105 139 应付款项 48 93 112 130 135 138 %销售收入 27.7% 17.6% 3.2% 6.5% 12.5% 14.0% 其他流动负债 258 257 251 325 387 415 财务费用 18 9 20 30 30 30 流动负债 306 360 373 459 524 556 %销售收入 -2.6% -1.6% -3.7% -4.3% -3.6% -3.0% 长期贷款 0 0 0 0 0 0 资产减值损失 -11 -24 -10 -6 -5 -6 其他长期负债 7 8 30 22 18 15 公允价值变动收益 7 9 17 21 21 21 负债 312 369 403 481 542 571 投资收益 36 33 1 0 0 0 普通股股东权益 2,695 2,542 2,579 2,913 2,989 3,073 %税前利润 13.1% 21.5% 1.5% 0.0% 0.0% 0.0% 其中:股本 406 406 406 406 406 406 营业利润 275 153 65 125 192 233 未分配利润 427 455 423 505 581 665 营业利润率 40.2% 26.7% 12.2% 18.1% 22.8% 23.6% 少数股东权益 0 0 0 5 13 22 营业外收支 0 0 0 0 0 0 负债股东权益合计 3,007 2,911 2,983 3,399 3,544 3,666 税前利润利润率 27440.1% 15326.7% 6512.2% 12518.1% 19222.8% 23323.6% 比率分析 所得税 -23 -15 -8 -37 -48 -58 2020 2021 2022 2023E 2024E 2025E 所得税率 8.3% 9.7% 12.2% 30.0% 25.0% 25.0% 每股指标 净利润 251 138 57 87 144 175 每股收益 0.619 0.347 0.142 0.203 0.337 0.408 少数股东损益 0 -3 -1 5 8 9 每股净资产 6.638 6.261 6.353 7.175 7.361 7.569 归属于母公司的净利润 251 141 58 82 137 166 每股经营现金净流 0.515 0.288 0.449 0.438 0.592 0.627 净利率 36.8% 24.6% 10.9% 11.9% 16.2% 16.8% 每股股利 0.100 0.100 0.000 0.000 0.150 0.200 回报率 现金流量表(人民币百万元) 净资产收益率 9.33% 5.54% 2.24% 2.83% 4.57% 5.39% 2020 2021 2022 2023E 2024E 2025E 总资产收益率 8.36% 4.84% 1.94% 2.42% 3.86% 4.52% 净利润 210 251 138 87 144 175 投入资本收益率 6.44% 3.56% 0.58% 1.08% 2.62% 3.35% 少数股东损益 0 -3 -1 5 8 9 增长率 非现金支出 7 8 43 73 100 111 主营业务收入增长率 21.03% -16.12% -7.22% 29.90% 22.14% 17.19% 非经营收益 4 -53 -44 -21 -21 -21 EBIT增长率 6.56% -46.82% -82.89% 162.25% 132.59% 32.03% 营运资金变动 -12 -90 46 38 17 -11 净利润增长率 19.53% -44.01% -58.95% 42.40% 66.01% 21.25% 经营活动现金净流 209 117 182 178 241 254 总资产增长率 146.94% -3.21% 2.47% 13.95% 4.28% 3.45% 资本开支 -29 -109 -171 -484 -110 -110 资产管理能力 投资 -1,557 -151 278 27 27 27 应收账款周转天数 66.7 112.2 95.5 100.0 100.0 100.0 其他 9 55 44 0 0 0 存货周转天数 36.0 105.4 79.7 60.0 60.0 60.0 投资活动现金净流 -1,577 -205 152 -457 -83 -83 应付账款周转天数 33.4 47.8 7.5 15.0 15.0 15.0 股权募资 1,275 0 3 211 0 0 固定资产周转天数 12.5 19.1 295.3 405.4 337.1 288.4 债权募资 0 0 0 -9 0 0 偿债能力 其他 -18 -37 -331 0 -61 -81 净负债/股东权益 -95.34% -87.23% -79.97% -68.12% -69.33% -70.05% 筹资活动现金净流 1,258 -37 -328 202 -61 -81 EBIT利息保障倍数 -10.8 -10.7 -0.9 -1.5 -3.5 -4.6 现金净流量 -102 -152 -5 -77 97 90 资产负债率 10.39% 12.66% 13.52% 14.14% 15.31% 15.57% 来源:公司年报、国金证券研究所 市场中相关报告评级比率分析 日期一周内一月内二月内三月内六月内 市场中相关报告评级比率分析说明: 市场中相关报告投资建议为“买入”得1分,为“增持” 得2分,为“中性”得3分,为“减持”得4分,之后平均计算得出最终评分,作为市场平均投资建议的参考。 最终评分与平均投资建议对照: 1.00=买入;1.01~2.0=增持;2.01~3.0=中性 3.01~4.0=减持 来源:聚源数据 序号 日期 评级 市价 目标价 56.00 1 2021-08-25 增持 42.68 80.00~80.00 51.00 2 2022-04-28 增持 22.23 N/A 46.00 3 2022-08-25 增持 29.02 N/A 41.00 4 2022-10-30 增持 24.54 N/A 36.00 5 2023-04-26 增持 32.45 N/A 31.00 历史推荐和目标定价(人民币) 来源:国金证券研究所 投资评级的说明: 买入:预期未来6-12个月内上涨幅度在15%以上;增持:预期未来6-12个月内上涨幅度在5%-15%;中性:预期未来6-12个月内变动幅度在-5%-5%;减持:预期未来6-12个月内下跌幅度在5%以上。 人民币(元)历史推荐与股价 26.00 210816 211116 220216 220516 220816 221116 21.00 成交量 400 300 200 100 230216 230516 0 特别声明: 国金证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。 形式的复制、转发、转载、引用、修改、仿制、刊发,或以任何侵犯本公司版权的其他方式使用。经过书面授权的引用、刊发,需注明出处为“国金证券股份有限公司”,且不得对本报告进行任何有悖原意的删节和修改。 本报告的产生基于国金证券及其研究人员认为可信的公开资料或实地调研资料,但国金证券及其研究人员对这