传媒行业周观察:微软公布Office365Copilot定价,看好AI向上产业趋势

AI智能总结

AI智能总结

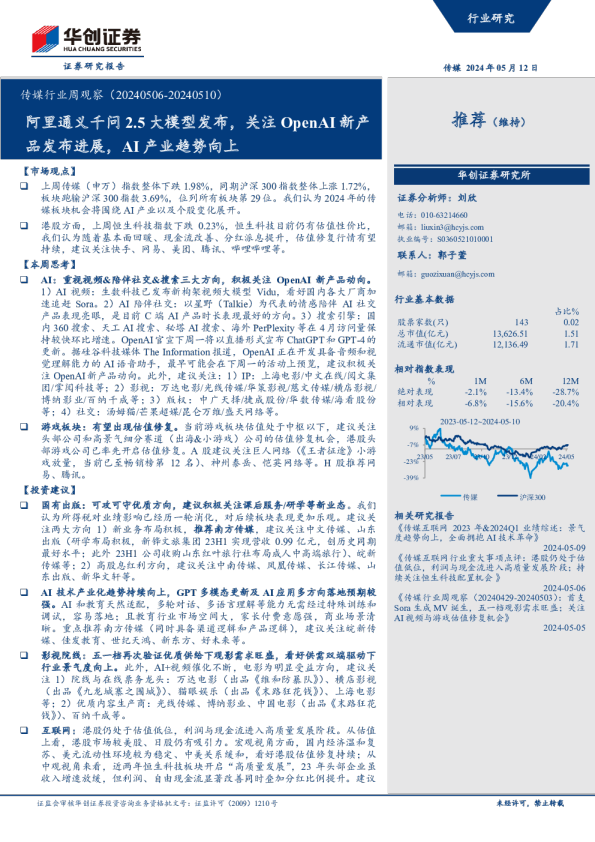

【市场观点】 上周传媒 ( 申万 ) 指数整体下跌4.84%, 同期沪深300指数整体下跌1.98%,板块跑输沪深300指数2.86%,位列所有板块第29位。本周AI行情有所回调,我们仍坚持全年看好传媒板块观点不变,两条主线:“监管边际放松下内容公司供给侧修复机会”和“疫情优化后的消费复苏机会”之下,重点关注传媒行业央国企变化和AIGC技术变革下商业化落地。 港股方面,本周恒生科技指数下跌2.94%,我们认为外围环境或有所趋缓,同时优异个股EPS端实质性向上,或有阶段性配置机会,建议关注基本面向上的美团、腾讯、网易、快手。 【投资建议-传媒】 AI大模型及应用持续落地,产业趋势持续向上,持续看好AI应用端的投资机会。重点推荐游戏板块:1)复盘历史,历次技术变革均会推动游戏行情,预计AI也不会例外,而选择游戏约等于不踏空传媒行情;2)行业趋势上,AI在游戏的应用广泛且逻辑最顺有落地案例,游戏是对新技术和交互性格外敏感的领域。预计短期是主题,2-3年维度预计能看到很多落地应用。重点推荐神州泰岳,其余重点建议关注业绩兑现方向的姚记科技、浙数文化、巨人网络、恺英网络,AI应用兑现方向的电魂网络、盛天网络,低估值龙头三七互娱、吉比特。此外,港股端推荐网易、腾讯,建议关注创梦天地。教育板块:1)AI+教育是较为优质的落地方向,应用场景广阔。AI和教育天然适配,多轮对话、多语言理解等能力无需经过特殊训练和调试,容易落地;且教育行业市场空间大,家长付费意愿强,商业场景清晰。学生与老师双方皆可广泛运用,包括知识内容检索、语言学习/教学、内容/教案生成、自动批改、灵感索引等。2)教育是海外验证的落地最快的方向之一。典型代表多邻国将GPT-4纳入产品。重点推荐南方传媒(同时具备渠道逻辑和产品逻辑),建议关注皖新传媒、佳发教育、盛通股份等。在线营销建议关注天地在线。 视频板块:影视技术上,预计全行业全流程受益,AI后期技术成熟,但文生视频较难。对于整个流程的提质增效或不如游戏。更关注IP价值的重估,特别是和虚拟人技术的结合,预计是弹性最大的方向。重点推荐芒果超媒。此外,当前暑期档影片较为丰富,且起势良好,建议关注后续表现。 【投资建议-互联网】 互联网广告:预计行业持续复苏。根据已有公司财报,我们预计今年Q1互联网广告行业环比持续复苏:内容类平台中预计广告收入增速哔哩>腾讯>快手>百度>爱奇艺>微博;交易类平台中预计广告收入拼多多>美团>阿里巴巴。 外卖:预计Q1外卖单量月度逐渐复苏。盈利端来看疫后复苏的今年用户补贴或有增加但劳动力市场骑手供给充足,综合考虑下预计美团外卖单均利润仍可维持平稳。 电商:京东“百亿补贴”、阿里重视“价格力”等事件促使电商行业竞争加剧,或对电商公司盈利侧造成小幅影响。 本地生活/到店:维持到店行业今年β强复苏和竞争更激烈的判断,预计美团今年将以保份额和GMV增速作为第一目标。预计竞争导致美团到店货币化率和营业利润率受到影响,实际影响程度要根据竞争激励程度判断。 风险提示:疫情出现反复,传媒、教育、互联网政策监管政策再次趋严,部分公司业绩表现不及预期,用户消费能力复苏不及预期。 一、上周市场表现回顾:下跌4.84% (一)上周传媒(申万)指数整体下跌4.84% 上周传媒(申万)指数整体下跌4.84%,同期沪深300指数整体下跌1.98%,板块跑输沪深300指数2.86%,位列所有板块第29位。 图表1上周申万各行业相对沪深300指数超额收益(%) 从个股看,鼎龙文化(14.62%)/幸福蓝海(13.23%)/省广集团(10.64%)/广西广电(7.65%)/南方传媒(7.57%)领涨。冰川网络(-18.38%)/迅游科技(-17.68%)/拓维信息(-16.78%)/新华网(-16.66%)/世纪华通(-14.58%)领跌。 图表2传媒(申万)板块涨跌幅前十名 本周港股互联网科技板块比亚迪电子(7.1%)/小鹏汽车-W(3.27%)/联想集团(1.53%)/理想汽车-W(0.56%)/快手-W(0.25%)领涨。舜宇光学科技(-13.72%)/商汤-W(-10.42%)/华虹半导体(-9.8%)/哔哩哔哩-SW(-8.31%)/明源云(-7.1%)领跌。 图表3恒生科技板块涨跌幅前十名 (二)游戏市场 根据七麦数据,2023.07.15-2023.07.21游戏iOS畅销排行中,腾讯系游戏头部地位较为稳固;《王者荣耀》基本稳固榜首,TOP20中腾讯系产品占据大半席位。此外,米哈游《崩坏·星穹铁道》表现突出,畅销榜排名上升较快,连续两日占据榜首。国内TOP级别游戏产品表单目前仍以头部公司与经典产品为主,网易新游《逆水寒》等表现突出。 图表4上周七麦数据中国iOS游戏APP畅销排行榜 (三)电影市场 1、2023年大盘复苏实时进度条 截至7月21日,2023年电影大盘实现票房(不含服务费)289.66亿元,观影总人次7.42亿人;2019年同期电影票房为324.06亿,观影总人次为9.13亿人。复苏节奏看,票房大盘已恢复约89%,观影人次已恢复约81%,复苏基本符合我们此前预期。 图表52023年电影大盘相较2019年恢复率 2、一周票房市场总览 根据艺恩APP周数据,2023.07.17-2023.07.21(上周一到周五)整体票房91228万元(不含服务费);2023第29周观影人次共2454万人;平均票价(不含服务费)37元。 图表6 2019年来电影行业周票房及同比变化 3、上周上映影片表现 根据艺恩APP票房排名,2023.07.17-2023.07.21(上周一到周五)院线上映电影TOP5分别为《长安三万里》/《八角笼中》/《封神第一部:朝歌风云》/《超能一家人》/《消失的她》五部影片票房(不含服务费)分别为24782万/21664万/11359万/8003万/7212万,当周票房比例分别为27.2%/23.7%/12.5%/8.8%/7.9%。 图表7上周艺恩AppTOP5影片票房排名 4、待上映影片统计 根据猫眼专业版,2023.07.24-2023.07.30待上映的重点影片包括《热烈》、《超级英雄美猴王:齐天儿》、《恶世之子》等。建议重点关注暑期档后续影片定档及上映情况。 图表8即将上映重点影片梳理(2023.7.17-2023.7.23) 二、行业重要新闻与重点公司公告 1、行业重要新闻 【互联网】微软公布Microsoft 365 Copilot定价,推出企业版Bing Chat 7月19日,微软召开“Inspire 2023”大会。会上,微软公布了Microsoft 365 Copilot的定价,将以每个用户每月30美元(约216元)的价格提供服务,同时适用于Microsoft 365 E3、E5、商业标准版和商业高级版客户。微软还发布了企业版Bing Chat,提供强大的商业数据保护。目前,处于预览版状态,并且费用已经包含在Microsoft 365 E3、E5、商业标准版和商业高级版中。未来,企业版Bing Chat将作为独立产品提供,每月每位用户收取5(约36元)美元使用费用。(RPA中国) 【互联网】云赛智联与阿里云签署战略合作协议 云赛智联消息,近日,云赛智联与阿里云在杭州达成战略合作,双方将共同推动云计算、大数据、物联网、人工智能、数据中心、行业应用等领域的技术创新,协力完善行业解决方案,开拓云计算大数据市场。(证券时报) 【科技】谷歌、微软等“七巨头”发声:自愿承诺AI监管八项措施 当地时间7月21日,包括谷歌、微软、OpenAI、亚马逊、Meta、Anthropic、Inflection在内的七家顶级人工智能公司在白宫召开会议。这些企业的高管承诺,将为消费者创建识别生成式人工智能的方法,并确保在生成式人工智能工具发布前,会测试其安全性。 (第一财经) 【科技】经济日报评论:监管先行促生成式AI安全发展 经济日报发表文章称,国家网信办等7部门近日发布《生成式人工智能服务管理暂行办法》,表明我国在平衡AI技术创新与安全发展方面开展了有益探索。这一监管规则的落地释放出促进生成式AI技术发展的明确信号,将引导企业在划定的范围加速开展技术创新和推广应用。一方面,监管先行将为AI技术发展提供更加明确的政策预期,消除相关制度障碍,确保在科学监管框架下鼓励行业企业继续投入开发模型,从而在全球AI的竞赛中不掉队;另一方面,通过科学监管引导生成式AI技术应用健康向善发展,有助于提高生成内容的准确性和可靠性,有效堵住技术应用中的风险漏洞,避免被错用、误用、滥用,为保护公民权益和信息安全提供法规依据支撑。(36氪) 2、行业重要公告 【中原传媒】中原传媒:2023年半年度业绩快报 报告期公司经营稳健,实现营业总收入43.23亿元,同比增长2.13%;实现营业利润4.96亿元,同比增长0.66%;利润总额4.94亿元,同比增长1.07%;归属于上市公司股东的净利润4.72亿元,同比增长3.06%;扣除非经常性损益后的归属于上市公司股东的净利润4.57亿元,同比增长3.65%。基本每股收益0.46元,同比增长2.22%;加权平均净资产收益率4.77%,同比下降0.03个百分点。 【天威视讯】天威视讯:天威视讯2023年半年度业绩快报 报告期内,公司实现营业收入62,142.23万元,较上年同期下降11.58%;实现营业利润5,831.94万元,较上年同期增加8.30%;实现利润总额5,833.30万元,较上年同期增加6.87%;实现归属于上市公司股东的净利润6,314.76万元,较上年同期增加14.75%。 【视觉中国】视觉中国:2023年半年度业绩预告 公司23H1预计实现归母净利润0.89-1.03亿元,yoy+62.18%-88.60%,实现扣非归母净 利润0.405万元–0.550万元,yoy-25.78%-0.80%。 三、重点公司估值 图表9A股重点传媒公司估值情况 图表10港股重点互联网公司估值情况 四、风险提示 疫情出现反复,传媒、教育、互联网政策监管政策再次趋严,部分公司业绩表现不及预期,用户消费能力复苏不及预期。