一核双驱、三业并举,全球水泥EPC龙头加速多元成长

AI智能总结

AI智能总结

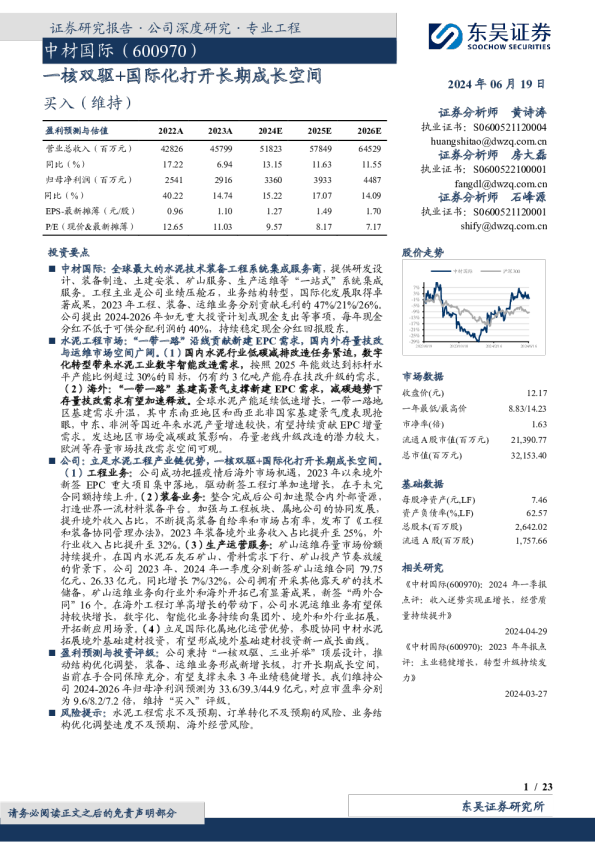

公司简介:公司是全球最大的水泥技术装备工程系统集成服务商,也是国际水泥技术装备工程市场少数具有完整产业链的企业之一,提供研发设计、装备制造、土建安装、矿山服务、生产运维等“一站式”系统集成服务。公司控股股东是中国建材股份,公司2021年以来相继完成对中材矿山、南京凯盛、北京凯盛、合肥院的并购,有效解决了同业竞争问题,巩固和加强了公司市场占有率和领导地位。公司实施了2021年限制性股票激励方案充分激发管理层和核心骨干的积极性。 水泥工程存量技改仍有较大潜力,广阔存量市场带来运维服务和备品备件置换的巨大需求。(1)政策倒逼国内水泥行业加速节能改造,双碳政策约束下,水泥行业被纳入工业领域节能降碳重点行业范围,实施新的能耗限额,水泥行业能效先进水平30%的比例要求和基准水平的提升将直接带来国内9.2亿吨的现有产能改造需求。 (2)数字化、智能化水平是未来国内水泥工业提升的重点方向,也将带来水泥工厂智能化改造需求,2022年行业智能化渗透率仅5%。(2)全球水泥产能已经进入低速增长时期,但存量产能体量巨大,设备使用寿命限制和耐磨材料等技术发展带来的产品升级需求使得售后和备品备件市场规模可观。海外发展中地区水泥工业发展时间和规模与国内存在一定差距,运维服务需求空间较大。据麦肯锡研究统计,2021年全球(含国内)备品备件市场约340亿元,运维服务市场需求近100亿元。 公司:秉持“一核双驱、三业并举”顶层设计,有望把握共建“一带一路”新机遇。 (1)公司水泥EPC实力全球领先,市场占有率连续15年保持世界第一,累计在海外84个国家和地区承接了293条生产线,拥有强大研发实力和股东、客户、品牌综合优势,奠定装备、运维业务开拓坚实基础。(2)水泥装备:水泥核心装备技术壁垒高,重组合肥院完成后,公司装备产品矩阵进一步丰富,将拥有水泥领域品种最全、规模最大、品质高端的装备业务,产品类型实现横向扩张,同类产品技术共享,极大提高装备业务的竞争力和议价力,定位基于水泥、超越建材,打造世界一流材料装备平台,打造若干个产品卓越、品牌卓著的世界级单项冠军或隐形冠军。 (3)运维服务:公司积极推动水泥和矿山运维价值提升,旗下中材矿山是国家级矿山施工领军企业,水泥矿石采矿量行业领先,非水泥矿山持续开拓。水泥生产线运维方面,通过收购智慧工业,进一步完善业务布局,进一步拓展业主资源和运维服务方面的市场布局。(4)数字智能业务:公司大力推进数字智能平台整合和业务规划,整合所属单位智能工厂力量,组建中材国际工业智能科技有限公司。(5)海外属地化经营:多年的海外专业项目积淀铸就了公司领先的国际化属地化运营管理能力,作为中建材集团国际化发展先锋官,公司有望抓住“一带一路”高质量发展机遇,加速海外属地化经营发展,提出“十四五”期间境外收入稳步增长,打造5个亿元级、10个千万元级属地大利润平台的经营目标。(6)结构调整:公司秉持“一核双驱、三业并举”顶层设计,推动结构优化调整,提出“十四五末力争实现工程、装备、服务三足鼎立、三位一体、协同发展业务格局”的结构调整目标,装备、运维业务有望加速成长,整体经营质量有望进一步提升。 盈利预测与投资评级:公司在手合同保障充分,支撑中期稳健增长,新一轮国企改革有望驱动公司进一步提升经营质量。我们预计公司2023-2025年归母净利润分别为29.40亿元、34.33亿元、40.75亿元,5月5日收盘价对应市盈率分别为12.7倍、10.9倍、9.2倍,市盈率低于国际工程板块整体水平,海外业务新机遇及业务结构优化调整、经营质量提升有望催化公司估值修复,首次覆盖给予“买入”评级。 风险提示:水泥工程需求不及预期、业务结构调整速度不及预期、海外经营风险。 1.公司简介:全球最大的水泥技术装备工程系统集成服务商 1.1.公司基本情况 中国中材国际工程股份有限公司是全球最大的水泥技术装备工程系统集成服务商,也是国际水泥技术装备工程市场少数具有完整产业链的企业之一,提供研发设计、装备制造、土建安装、矿山服务、生产运维等“一站式”系统集成服务。 公司在国内水泥工业发展的历程中,相继研发、建设了我国首条日产1000吨到全球最大的日产14000吨系列生产线,承接了国内90%以上的新型干法水泥生产线的设计或建设,实现了关键设备从成套进口、全面国产化到整线出口的重大突破。在海外业务的发展过程中,公司坚持“全球化、属地化、多元化”定位,累计在84个国家建设了286条水泥熟料生产线,国际市场份额连续14年保持世界第一,“SINOMA”品牌成为国际建材工程市场最具影响力的品牌。 公司2021年以来相继完成对中国建材旗下中材矿山、南京凯盛、北京凯盛、合肥院的并购,有效解决了同业竞争问题,巩固和加强了公司在水泥工程技术服务、装备市场的占有率和领导地位。北京凯盛、南京凯盛和中材矿山均是中国建材集团内重点工程承包企业,主营业务均为水泥工程、矿山工程和采矿服务等围绕水泥行业开展的工程技术服务。合肥院是中国建材行业重点科研院所和甲级设计单位,主要从事以水泥为特色的无机非金属材料领域技术和装备的研发、生产和销售,以及提供配套技术服务。 工程服务仍然是公司收入、毛利贡献第一大的业务。(1)公司当前形成了工程服务(涵盖水泥和矿山工程、绿能环保工程和多元化工程)、装备制造、运维服务(涵盖水泥生产线运维服务、矿山运维服务、数字智能服务、固废资源化利用)三大业务板块。(2)2022年、2023年一季度公司分别实现营业总收入388.19亿元/100.14亿元,分别同比增长6.3%/0.6%,分别实现归母净利润21.94亿元/6.17亿元,分别同比增长21.1%/5.5%。 其中2022年工程服务、装备制造、运维服务分别实现收入230.58亿元/90.94亿元/47.34亿元/19.34亿元,分别占总收入的59%/24%/12%/5%,实现毛利额28.65亿元/20.58亿元/11.14亿元,分别占毛利总额44%/31%/17%/8%,2022年境内、境外分别实现收入219.30亿元/166.36亿元,分别占总收入的57%/43%,实现毛利额36.14亿元/28.74亿元,分别占毛利总额的56%/44%。 4/29 图1:公司近年来营业收入、归母净利润 图2:公司近年来毛利率、净利率、ROE情况 图3:公司2022年营收构成与占比(分业务) 图4:公司2022年毛利构成与占比(分业务) 图5:公司2022年营收构成与占比(分地区) 图6:公司2022年毛利构成与占比(分地区) 5/29 1.2.公司控股股东是中国建材股份 公司控股股东和间接控股股东分别为中国建材股份有限公司与中国建材集团,实际控制人为国务院国资委。截至2023年一季报,中国建材股份直接持有上市公司41.12%的股份,间接控股股东中国建材集团还通过中国建材总院间接持有上市公司15.66%的股权。 图7:公司控股股东为中国建材股份(截至2023年一季报) 公司实施了2021年限制性股票激励方案,充分激发管理层和核心骨干的积极性。 计划授予的限制性股票数量为5943.80万股,占公司授予日股本总额221,908.29万股的2.68%。其中首次授予4943.80万股,占公司授予日股本总额221,908.29万股的2.23%,预留1000.00万股。此次激励方案授予价格5.97元/股,限售期2年,解锁期3年,设定了净利润复合增长率不低于15.5%以及净资产收益率、经济增加值的解锁条件。 表1:公司股权激励业绩考核目标与解锁条件 6/29 2.水泥工程市场:存量技改与运维市场空间广阔 2.1.政策倒逼国内水泥行业加速节能改造 水泥是我国仅次于钢铁的第二大工业碳排放部门,也是建材工业中的能耗大户。(1)我国是世界上水泥产能和产量最大的国家,自1985年以来中国的水泥产量一直稳居世界第一。截至2021年,我国水泥熟料生产线近1700条,熟料产能已经达到约18.4亿吨/年。(2)根据《中国建筑材料工业碳排放报告》,2020年水泥工业以15.79亿吨的熟料产量和23.77亿吨的水泥产量产生碳排放12.3亿吨,占全国碳排放总量超过10%,在工业中仅次于钢铁。(3)根据工信部统计,2020年水泥产品能耗约2亿吨标准煤,占建材工业能耗的约60%,占全国总能耗的约5%。(4)2021年修订的国标《水泥单位产品能源消耗限额》于2022年11月1日实施,针对现有企业、新建和改扩建企业单位产品能耗都有5%以上的提高。根据《水泥单位产品能源消耗限额》修订的对900余条熟料生产线的调研数据,仅有75%/20%/5%的生产线熟料综合能耗值满足≤117kgce/(t熟料)/107kgce/(t熟料)/100kgce/(t熟料)。 图1:水泥碳排放在建材工业中远高于其他子品类 双碳政策约束下,水泥行业被纳入工业领域节能降碳重点行业范围,政策倒逼水泥行业能效水平持续提升。(1)《关于严格能效约束推动重点领域节能降碳的若干意见》、《冶金、建材重点行业严格能效约束推动节能降碳行动方案(2021-2025年)》将水泥纳入重点行业范围,对2025年和2030年行业整体能效水平提升、碳排放强度降低以及行业达到标杆水平的产能比例提出要求。(2)《建材行业碳达峰实施方案》对“十四五”期间水泥单位能耗降低提出下降3%以上的具体目标,对“十五五”期间原燃料替代水平提高要求。 7/29 表1:《水泥单位产品能源消耗限额》(GB16780-2021)针对现有企业、新建和改扩建企业单位产品能耗要求有 水泥行业能效先进水平30%的比例要求和基准水平的提升将直接带来9.2亿吨的现有产能改造需求。截至2021年,全国水泥熟料生产企业1200多家,水泥熟料生产线近1700条,生产能力约18.4亿吨,其中新型干法水泥熟料生产企业1100多家,水泥熟料生产线约1585条,生产能力约18.2亿吨,日产2500吨水泥熟料生产线约占35%,日产5000吨水泥熟料生产线约占40%。(1)按照2025年能效达到标杆水平(先进值:熟料综合能耗100kgce/t熟料)产能比例超过30%的目标(2020年底约有5%的产能可以达到标杆水平),约4.6亿吨的水泥熟料产能需要改造提升。(2)按照基准水平(限定值:熟料综合能耗117kgce/t熟料)的要求,24%的产能(4.6亿吨水泥熟料产能)如果不及时进行技术改造将面临淘汰退出。 图8:国内水泥生产线中2500t/d和投产10年以上产线 图9:水泥行业能效标准提升将带来10亿吨产能改造需求 2.2.水泥节能降碳改造将拉动产线装备更新改造和智能化升级需求 现阶段水泥生产线节能降碳的核心路径是提升能效技术,即通过技术优化和局部改进降低系统能耗,实现现有水泥工业设备性能和效率的提升,将拉动水泥产线装备更新改造和智能化升级需求。根据中国建材联合会编制的《水泥行业碳减排技术指南》,对 8/29 能耗3级以下企业,为达到3级能耗,需要将水泥生产的设备及工艺提升至目前主流的高效低阻预热器、大炉容分解炉、第四代篦冷机、生料辊压机终粉磨等某些技术组合,可降低综合能耗7~10kgce/t。在达到3级能耗的基础上进一步选择耐火材料整体提升、五级预热器改六级、冷却机中置辊破、富氧燃烧等某些技术组合,进一步降低热耗,整体可降低综合能耗6~8kgce/t,最终达到综合能耗2级水平。 表2:低能效生产线提升综合能耗到3级或2级水平可采用高效低阻预热器、大炉容分解炉等技术 9/29 数字化、智能化水平也是未来国内水泥工业提升的重点方向,也将带来水泥工厂智能化改造需求。工信部2020年发布了《建材工业智能制造数字转型三年行动计划(2020-2022年)》,提出大幅度提升全行业数字化、智能化、网络化水平。水泥企业的数字化转型主要从基于大数据与人工智能的现代化数据资源体系建设、基于5G通信技术与生产智能化控制升级改造、基于工业互联网的产业协同体系数字化建设等,实现水泥生产的安全、环保、质量、效率、成本和员工能力提升