全球水泥智能制造龙头,“一核双驱”迈向新未来

AI智能总结

AI智能总结

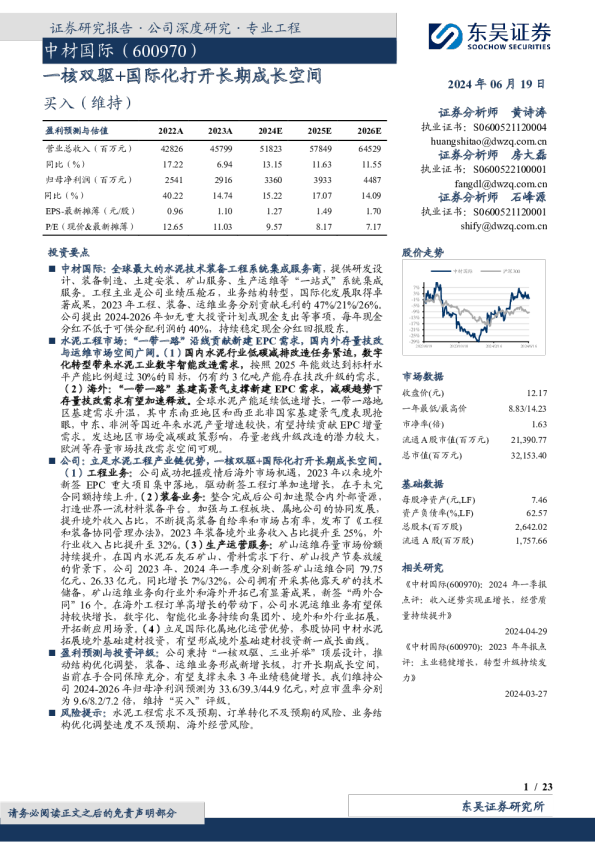

全球水泥工程服务龙头,正式开启多元转型。1)公司定位全球最大的水泥技术、装备、工程、服务系统服务商,业务遍及80个国家,连续14年保持全球市占率第一。历经数十年发展,公司已正式开启多元化转型、步入“绿色智能”新阶段。2)2022年,在宏观经济出现较大波动的情况下,公司订单仍保持稳健、体现业务实力。其中,1-9月,公司运维服务、装备制造分别新签94、43亿元,同比分别增长90%、25%,表现亮眼,验证积极转型成效。3)同时,作为积淀深厚的国有企业,公司一直重视投资者回报,分红比例近10年均超过归母净利润的30%。2022年4月,公司限制性股票激励计划首次授予部分完成登记,净利润层面,2022、2023、2024年复合增长率不低于15.5%;ROE层面,2022、2023、2024年分别不低于14.9%、15.4%、16.2%,彰显公司发展信心。 降本增效需求迫切,千亿级存量市场加速开启。1)根据On Field Investment Research统计,2022年预计全球水泥需求同比上涨约1%,总体平稳,存量时代或将逐步到来; 而受能源、物流、原材料、劳动力等多重因素影响,水泥行业成本压力陡增。我们认为,存量技改、智能制造将成破局之路,近年来政策引导力度亦明显加大。2)从市场空间而言,我们认为以技术改造、运维服务、装备迭代等为代表的存量市场,总体年需求或超千亿元,市场有望正式进入加速期。 产业积淀首屈一指,“一核双驱”战略确立。1)公司作为材料工业世界一流服务商,自身在水泥产业的行业Knowhow及核心卡位优势明显,集“天时地利人和”于一身。 我们认为,公司将以智慧EPCM为核心,通过数字智能和高端制造双轮驱动,带动业务的协同发展,在主导产业上做优做强、逐步扩大属地经营,并在第二赛道持续突破。 2)EPCM:发展根基与压舱石。目前全球市场新线建设、产能置换稳健释放,老线升级改造的需求旺盛,预计水泥EPC主业将长期稳定发展;同时公司亦在加快向运维服务商转型,专业服务能力得到业主高度认可。3)数字智能:卡位核心、Knowhow深厚、放量在即。水泥行业目前智能化渗透率低,发展空间广阔;而智能制造的改革恰恰需要公司对业务逻辑和流程深度了解、且具备丰富的实践和产业资源,公司先发优势和竞争壁垒明显。随着槐坎南方标杆明晰、智能工厂接连落地,公司数字智能战略地位确立、推广正当时。4)高端装备:性能全球领先、市占率提升空间广阔。水泥产线的机器设备在早些年间以进口居多,而公司拥有大量配套自主知识产权的国际水准水泥专业装备和自动化控制技术装备,可以利用与工程总承包业务的协同优势带动产品销售。目前,公司高端装备性能已得到国际高度认可;2023年1月,公司拟收购合肥院,也有望实现装备产业的再升级,公司正向中国及全球一流的水泥装备平台快速迈进。 维持“买入”评级。暂不考虑合肥院并购交易,我们预计公司2022-2024年归母净利润分别为20.9/24.6/28.5亿元,同比增长16%/18%/16%,EPS分别为0.92/1.09/1.26元,对应当前股价分别为PE 9.8x/8.3x/7.2x,维持“买入”评级。 风险提示:疫情反复、汇兑收益大幅波动、绿色智能改造不达预期、新业务转型不达预期。 财务指标 财务报表和主要财务比率 资产负债表(百万元) 现金流量表(百万元) 1.全球水泥工程服务龙头,正式开启多元转型 全球水泥工程龙头,连续14年市占率全球第一。公司背靠中国建材集团,是集团下工程技术服务板块和国际业务的骨干企业。公司定位全球最大的水泥技术、装备、工程、服务系统集成服务商,也是全球水泥工程服务及高端装备市场唯一具有完整产业链的企业,现业务遍及80个国家,连续14年保持全球市场占有率第一。除此之外,中材国际也是全球领先的工业智能化解决方案服务商,荣获中国工业大奖获奖企业(2020)。 图表1:中材国际具备全球水泥工程服务及高端装备市场唯一完整产业链 历史积淀数十年,开启“绿色智能”转型新阶段。 高速发展期(2001-2011):公司于2001年成立,2005年在上交所挂牌上市。受益国内水泥产能扩张,公司于2002年开始积极开拓海外市场实施“国际化战略”,2010年进军印度等市场。公司的营收和归母净利润快速增长,海外订单收入占比也在2006-2010年间过半,业务走势良好。 业务波动期(2012-2016):公司营收和订单快速增长的趋势暂缓,因受到钢贸案及海外并购产生的资产减值影响,归母净利润出现大幅下滑,2012-2013年同比降低50%/88%,后期增速逐步恢复。 多元转型期(2017至今):公司摆脱钢贸案影响,在集团层面实现两大建材集团合并,协同效应展现;在管理层面于2020年更换董事长等新管理层,不断提升精细化管理水平。2018年,中材国际完成的槐坎南方7500t/d项目,是采用国际最先进的新型干法水泥技术和最先进的工艺装备完成的产能减量置换EPC项目,是集最新烧成、粉磨、环保、数字化与智能化等技术装备一体化示范线。公司主动扛起数字化、智能化转型大旗,全力推进水泥工程项目全生命周期信息化、智能化管控平台建设,利用新技术、新模式有力推动水泥行业从“传统制造”向“绿色智能”转型。 图表2:公司2005-2022H1境内境外营业收入及增速(百万元) 图表3:公司2005-2022Q3归母净利润及增速(百万元) 2022年宏观环境波动,公司订单仍保持稳健,体现业务实力。2022年,在疫情、国际局势等因素影响下,全球宏观环境出现较大波动,而公司订单仍然稳健,体现其业务实力及抗风险能力。截至2022年三季度,公司新签订单和有效结转合同稳健增长,2022Q1-3新签订单313亿元,有效结转合同额为507亿元,在手订单较为充裕。 图表4:2018-2022年有效结转合同额(亿元) 图表5:2018-2022年新签合同金额(亿元) 装备及运维业务表现亮眼,海外订单或逐步恢复。1)公司主营业务分为水泥工程建设、矿山运维、装备制造、环保四个部分。其中工程建设为公司第一大业务来源,运维服务、装备占比总体提升。2)2022年,公司1-9月新签订单313亿元,同比减少13%,Q3单季度新签订单77亿元,同比下滑36%。分业务看,1-9月工程建设/运维服务/装备制造/环保分别新签153/94/43/14亿元,同比分别变化-39%/+90%/+25%/+49%。运维业务表现亮眼,显示公司转型步伐加快,其中矿山运维/水泥产线运维分别新签59/36亿元,同比增长40%/375%。根据公司公告,水泥矿山工程与装备订单合计175亿元,同比下降29%,其中新建产线147亿元,同比下降33%,老线技改28亿元,同比增长14%,公司转型步伐明显加快。3)分区域看,1-9月境内/境外新签194/119亿元,受疫情及国际宏观形势影响,公司境外业务同比下降33%,后续有望稳健发展。 图表6:2022年Q1-3新签合同额业务分布(亿元) 图表7:2022年Q1-3新签合同额地区分布(亿元) 高度重视投资者回报,股权激励彰显发展信心。1)根据央广网报道,截至2022年4月,公司自上市以来分红累计近40亿,近10年分红比例均超过归母净利润的30%,显示公司高度重视投资者回报。2)2022年4月11日,公司限制性股票激励计划首次授予部分完成登记,194名激励对象首次授予4654.9115万股限制性股票,约占公司总股本的2%,人均获授约24万股,预留授予1000万股。从业绩考核目标来看,净利润层面,2022、2023、2024年复合增长率不低于15.5%;ROE层面,2022、2023、2024年分别不低于14.9%、15.4%、16.2%,彰显公司发展信心。 图表8:2005年以来每年现金分红金额(亿元) 图表9:公司2021年限制性股票激励计划考核目标 2.降本增效需求迫切,千亿级存量市场加速开启 全球水泥量总体平稳,存量时代或将逐步到来。1)全球水泥产量自2013年以来基本保持稳定,中国在全球产量中占比显著,随着未来几年经济复苏、城市化进程的加快,非洲、东南亚等区域有望迎来需求的小幅增长,北美、北欧的部分国家预计受经济刺激政策的拉动影响小幅增长。根据实地投资研究公司(On Field Investment Research)调查,预计全球水泥需求(包含中国)同比上涨1%,不包含中国则上涨5.4%。其中,中国水泥销量预计将下降3%。2)国内市场而言,根据中国水泥协会的报告,2021-2022年水泥需求总体平稳,受“错峰生产常态化”、“限电”等环保低碳政策影响,整体态势稳中趋降,产能过剩问题逐步显现。 图表10:2022年全球水泥需求量同比变化 图表11:2000-2021年中国水泥产量及同比 受能源、物流、原材料、劳动力等多重因素影响,水泥行业成本压力陡增。根据实地投资研究公司(On FieldInvestment Research)调查,2022年全球水泥成本(包含中国)将同比上涨11.9%,不包含中国则上涨12.8%。由于能源、物流、原材料和劳动力成本同时飙升至历史高位,水泥行业面临巨大成本压力。 随着我国“双碳”工作的重视和推进,政府及产业对能耗、安全、环保的政策从严从紧,高耗能水泥产能将逐步退出市场。 如今水泥企业每年有上百人的招聘计划,但是招新任务难以完成、原有人才也在持续流失和减员,为解决青黄不接现状,人员成本投入将有所增长。 水泥作为能源依赖性产业,煤价和电价的上涨也将带动水泥生产成本增高。 水泥进口商预期的成本上涨要高于生产商(+20%vs+10%),这是由于运费上涨导致海运贸易成本上涨。 图表12:2022年全球水泥成本同比变化 存量技改、智能制造成破局之路,政策引导力度显著加大。2020年9月,工信部印发的《建材工业智能制造数字转型行动计划(2021-2023)》,对2023年建材工业信息化基础支撑能力提出要求:将培育5家产值过亿元的建材行业信息化、智能化供应商,建立50家建材行业智能工厂,打造20个数字矿山;《“十四五”原材料工业发展规划》同样对智能制造能力成熟度3级及以上企业(20%以上)、关键工序数控化率(7%以上)、工业互联网平台(10家以上)提出了要求。 图表13:近年智能制造相关政策梳理 存量市场空间广阔,技术改造、运维服务、装备迭代等年需求或超千亿元。 1)整线EPC及存量技改:尽管全球水泥产能过剩,整线EPC需求有限,但“绿色、低碳、智能、可持续发展”已成为全球水泥行业的共识,存量技术改造市场空间较大,水泥企业对新技术、新装备的需求持续释放。 中国:根据中国水泥网水泥大数据研究院追踪数据,截至2022年6月,全国熟料实际产能在18亿吨左右,其中能效优于标杆水平的产能约占5%,能效达到准入值水平的产能约占20%,仍有25%的熟料产能能耗不达标。 全球:除中国外,目前全球约有2400条水泥熟料生产线,其中非新型干法700条,其余1700条新型干法线中,20年以上生产线约1000条,有400条生产线位于碳减排压力较大的欧美国家,老线技改市场空间较大。 图表14:标准2021版和2012版水泥单位产品能耗指标 2)运维服务:包括水泥和矿山两部分,随着对安全、生态环保、技术力量等因素的考虑逐步加大,各业主对第三方运维服务(含备品备件)的需求或保持稳健增长态势。 水泥运维服务主要包括第三方运营、备品备件和维修业务。非洲、中东、越南、印尼、缅甸等地区新建水泥生产线较多,当地业主管理经验、技术力量薄弱,对水泥生产线运营、维护等技术服务需求较大。此外,装备对于带动备品备件和维修服务至为重要。据麦肯锡研究统计,2021年全球(含国内)备品备件市场约340亿元,运维服务市场需求约96亿元,未来5年备品备件及运维服务市场规模将保持稳定,预计每年400-450亿元。 矿山运维服务市场:近年来砂石总产量平稳波动,据中国砂石协会统计,2021年全国砂石产量197亿吨;天然砂石开