一核双驱+国际化打开长期成长空间

AI智能总结

AI智能总结

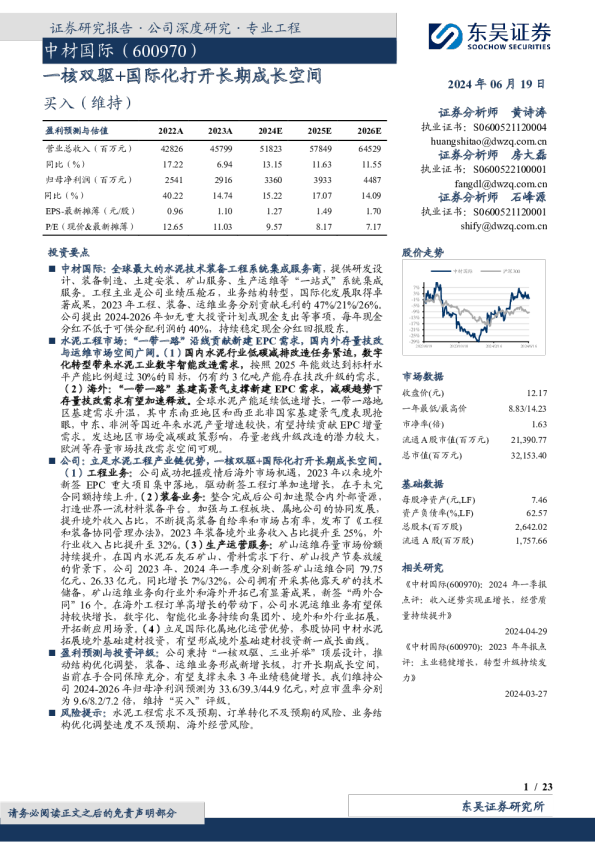

中材国际:全球最大的水泥技术装备工程系统集成服务商,提供研发设计、装备制造、土建安装、矿山服务、生产运维等“一站式”系统集成服务。工程主业是公司业绩压舱石,业务结构转型,国际化发展取得卓著成果,2023年工程、装备、运维业务分别贡献毛利的47%/21%/26%。 公司提出2024-2026年如无重大投资计划或现金支出等事项,每年现金分红不低于可供分配利润的40%,持续稳定现金分红回报股东。 水泥工程市场:“一带一路”沿线贡献新建EPC需求,国内外存量技改与运维市场空间广阔。(1)国内水泥行业低碳减排改造任务紧迫,数字化转型带来水泥工业数字智能改造需求,按照2025年能效达到标杆水平产能比例超过30%的目标,仍有约3亿吨产能存在技改升级的需求。 (2)海外:“一带一路”基建高景气支撑新建EPC需求,减碳趋势下存量技改需求有望加速释放。全球水泥产能延续低速增长,一带一路地区基建需求升温,其中东南亚地区和西亚北非国家基建景气度表现抢眼,中东、非洲等国近年来水泥产量增速较快,有望持续贡献EPC增量需求。发达地区市场受减碳政策影响,存量老线升级改造的潜力较大,欧洲等存量市场技改需求空间可观。 公司:立足水泥工程产业链优势,一核双驱+国际化打开长期成长空间。 (1)工程业务:公司成功把握疫情后海外市场机遇,2023年以来境外新签EPC重大项目集中落地,驱动新签工程订单加速增长,在手未完合同额持续上升。(2)装备业务:整合完成后公司加速聚合内外部资源,打造世界一流材料装备平台。加强与工程板块、属地公司的协同发展,提升境外收入占比,不断提高装备自给率和市场占有率,发布了《工程和装备协同管理办法》,2023年装备境外业务收入占比提升至25%,外行业收入占比提升至32%。(3)生产运营服务:矿山运维存量市场份额持续提升,在国内水泥石灰石矿山、骨料需求下行、矿山投产节奏放缓的背景下,公司2023年、2024年一季度分别新签矿山运维合同79.75亿元、26.33亿元,同比增长7%/32%,公司拥有开采其他露天矿的技术储备,矿山运维业务向行业外和海外开拓已有显著成果,新签“两外合同”16个。在海外工程订单高增长的带动下,公司水泥运维业务有望保持较快增长,数字化、智能化业务持续向集团外、境外和外行业拓展,开拓新应用场景。(4)立足国际化属地化运营优势,参股协同中材水泥拓展境外基础建材投资,有望形成境外基础建材投资新一成长曲线。 盈利预测与投资评级:公司秉持“一核双驱、三业并举”顶层设计,推动结构优化调整,装备、运维业务形成新增长极,打开长期成长空间,当前在手合同保障充分,有望支撑未来3年业绩稳健增长。我们维持公司2024-2026年归母净利润预测为33.6/39.3/44.9亿元,对应市盈率分别为9.6/8.2/7.2倍,维持“买入”评级。 风险提示:水泥工程需求不及预期、订单转化不及预期的风险、业务结构优化调整速度不及预期、海外经营风险。 1.公司简介:全球最大的水泥技术装备工程系统集成服务商 1.1.公司基本情况 中国中材国际工程股份有限公司是全球最大的水泥技术装备工程系统集成服务商,也是国际水泥技术装备工程市场少数具有完整产业链的企业之一,提供研发设计、装备制造、土建安装、矿山服务、生产运维等“一站式”系统集成服务。 公司在国内水泥工业发展的历程中,承接了国内90%以上的新型干法水泥生产线的设计或建设,实现了关键设备从成套进口、全面国产化到整线出口的重大突破。在海外业务的发展过程中,公司累计在87个国家建设了327条水泥熟料生产线,水泥技术装备与工程主业全球市场占有率连续15年保持世界第一,“SINOMA”品牌成为国际建材工程市场最具影响力的品牌。 工程主业是公司业绩压舱石,近年来推进业务结构转型、国际化发展成果卓著。(1)公司当前形成了工程技术服务(涵盖水泥和矿山工程和多元化工程)、高端装备制造、生产运营服务(涵盖水泥生产线运维服务、矿山运维服务、数字智能服务、固废资源化利用)三大业务板块。(2)2023年公司实现营业总收入457.99亿元,同比增长6.9%,实现归母净利润29.16亿元,分别同比增长14.74%。其中2023年工程技术服务、高端装备制造、生产运营服务分别实现收入267亿元/72亿元/106亿元,分别占总收入的58%/16%/23%, 实现毛利额41.96亿元/18.28亿元/23.1亿元 , 分别占毛利总额47%/21%/26%,2023年境内、境外分别实现收入254.93亿元/200.89亿元,分别占总收入的56%/44%,实现毛利额45.34亿元/42.59亿元,分别占毛利总额的52%/48%。 图1:公司近年来营业收入、归母净利润 图2:公司近年来毛利率、净利率、ROE情况 图3:公司2023年营收构成与占比(分业务) 图4:公司2023年毛利构成与占比(分业务) 图5:公司2023年营收构成与占比(分地区) 图6:公司2023年毛利构成与占比(分地区) 1.2.控股股东为中国建材,多措并举提升股东回报 公司控股股东和间接控股股东分别为中国建材股份有限公司与中国建材集团,实际控制人为国务院国资委。截至2023年报,中国建材股份直接持有上市公司40.96%的股份,间接控股股东中国建材集团还通过中国建材总院、建材国际工程集团分别间接持有上市公司15.60%、1.71%的股权。 图7:公司控股股东为中国建材股份(截至2023年报) 公司实施了2021年限制性股票激励方案,充分激发管理层和核心骨干的积极性。 激励方案设定了净利润复合增长率不低于15.5%以及净资产收益率、经济增加值的解锁条件。其中首次授予4654.91万股,占公司授予日股本总额的2.01%,首次授予价格5.97元/股。2023年4月,公司完成2021年限制性股票激励计划预留授予股份980.73万股(预留授予价格为5.74元/股)。 表1:公司股权激励业绩考核目标与解锁条件 《未来三年股东回报规划》确定持续稳定现金分红回报股东。2023年底公司发布未来三年股东回报规划(2024年-2026年),提出如公司无重大投资计划或重大现金支出等事项发生,公司在足额提取法定公积金、任意公积金以后,公司每年以现金方式分配的利润应不低于当年实现的可供分配利润的40%。 图8:过去5年中材国际现金分红总额和分红比例 2.水泥工程:“一带一路”沿线贡献新建EPC需求,国内外存量 技改与运维市场空间广阔 2.1.国内水泥行业低碳减排改造任务紧迫,数字化转型带来水泥工业数字智能改造需求 双碳政策约束下,水泥行业被纳入工业领域节能降碳重点行业范围,政策倒逼水泥行业能效水平持续提升。(1)《关于严格能效约束推动重点领域节能降碳的若干意见》、《冶金、建材重点行业严格能效约束推动节能降碳行动方案(2021-2025年)》将水泥纳入重点行业范围,对2025年和2030年行业整体能效水平提升、碳排放强度降低以及行业达到标杆水平的产能比例提出要求。(2)《建材行业碳达峰实施方案》对“十四五”期间水泥单位能耗降低提出下降3%以上的具体目标,对“十五五”期间原燃料替代水平提高要求。(3)2024年5月,国务院印发《2024~2025年节能降碳行动方案》,一是严格新增建材项目准入,提出新建和改扩建水泥须达到能效标杆水平和环保绩效A级水平,到2025年底,水泥行业能效标杆水平以上产能占比达到30%,能效基准水平以下产能完成技术改造或淘汰退出。二是推进建材行业节能降碳改造。加快水泥原料替代,提升工业固体废弃物资源化利用水平,推广低阻旋风预热器、高效篦冷机等节能工艺和设备。提出到2025年底,大气污染防治重点区域50%左右水泥熟料产能完成超低排放改造。 表1:《水泥单位产品能源消耗限额》(GB16780-2021)针对现有企业、新建和改扩建企业单位产品能耗要求有5%以 水泥行业能效先进水平30%的目标改造仍未过半,3亿吨现有产能存改造需求。按照2025年能效达到标杆水平(先进值:熟料综合能耗100kgce/t熟料)产能比例超过30%的目标,根据中国水泥协会的统计,尽管标杆水平产能占比已由2020年的5%提升至2023年底的15%,但标杆水平改造进程仍未过半,按照当前全国18亿吨的熟料产能规模,约3亿吨产能存在技改升级的需求。 图9:国内水泥生产线中2500t/d和投产10年以上产线 图10:国内水泥产能达到各级能效标准的比例 政策推动水泥工业数字化智能化转型,有望加快行业全链条智能化改造提升。工信部等部委2023年联合发布的《建材行业稳增长工作方案》提出建材行业2023-2024年主要行业关键工序数控化率达到65%以上,产业高端化智能化不断提高;同年印发《建材行业智能制造标准体系建设指南》,目标到2025年,建立较为完善的建材行业智能制造标准体系,制定不少于40项相关标准。工信部印发的《建材工业鼓励推广应用的技术和产品目录(2023年本)》,将“水泥工厂智能制造系统解决方案”、“面向水泥制造的工业互联网平台”、“智能矿山综合解决方案”纳入其中。2023年,以天山股份为代表的多家大中型水泥企业加速数字化、智能化升级。 2.2.“一带一路”基建高景气支撑新建EPC需求,减碳趋势下存量技改需求有望加速释放 全球水泥产能延续低速增长,新增产能主要集中在一带一路沿线地区,贡献EPC增量需求。根据USGS的数据,2023年全球熟料产能约为38亿吨,全球水泥产量约为41亿吨,近年产能整体维持平稳或低速增长态势。但境外发展中地区水泥工程市场保持活跃,得益于非洲、中东、东南亚等“一带一路”沿线国家基建景气上升带来的水泥产能新建的EPC需求。 “一带一路”基建维持较高景气,有望持续拉动水泥需求和新产能建设。根据《“一带一路”共建国家基础设施发展指数报告(2023)》,随着全球经济持续复苏、新冠疫情影响大幅减弱,共建国家基建发展环境不断改善、发展需求稳步释放、发展热度加速回升,共建国家总指数、需求指数、热度指数分别由2021年的113/125/112上涨至118/133/124,反映一带一路地区基建需求升温。其中东南亚地区和西亚北非国家基建景气度表现抢眼,东南亚国家基建景气得益于政策清晰稳定,营商环境和产业配套健全,西亚北非地区基建景气得益于能源价格上涨与大国关系改善。根据USGS的水泥产量数据,2019-2021年水泥产量复合增速较快的国家也主要分布在中东、非洲等地区。 图11:“一带一路”共建国家基础设施发展需求指数呈上 图12:“一带一路”共建国家基础设施发展需求热度指数呈 (1)东南亚:东南亚各国以参与全球产业链转移与供应链重构为契机,推动交通、电力、房建、通信等一系列重点项目落地,基建发展领跑全球;(2)中东地区:资源型国家较多,受益于全球能源价格高位运行,各国财政状况与经济持续好转,较高的经济增长推动各地基建需求有效释放。(3)非洲:2023年非洲水泥需求逐渐表现出从疫情、俄乌冲突、能源危机的三重打击中恢复的态势。根据非洲水泥龙头企业丹格特水泥集团的年报,非洲水泥业务在2023年表现强劲。尽管尼日利亚市场由于选举、汇率波动等不稳定因素有所波动,但其他非洲地区的水泥业务增长迅速。 图13:中东、非洲等国家2019-2021年水泥产量增速较高 发达地区市场受减碳政策影响,存量老线升级改造的潜力较大,欧洲等存量市场技改需求空间可观。欧洲水泥产能集中于瑞士豪瑞、德国海德堡、爱尔兰老城堡等大型跨国企业,碳交易履约成本的上升倒逼大型水泥企业加速碳减排,欧洲水泥工业协会也制定出台了水泥行业碳减排路线图。 表2:欧洲水泥协会及各跨国公司碳减排方案 3.公司:立足水泥工程产业链优势,一核双驱打开长期成长空间 公司是国际水泥技术装备工程市场少数具有完整产业链的企业之一,拥有全产业链系统集成服务能力。公司先后整合了国内水泥工业研发、设计、装备及工程优质资源,拥有矿山开采和水泥生产线技术研发、数字设计、智能制造、智慧建设、智慧运维、售后服务