2023年一季报点评:业绩短期承压,产品拓展助力远期成长

AI智能总结

AI智能总结

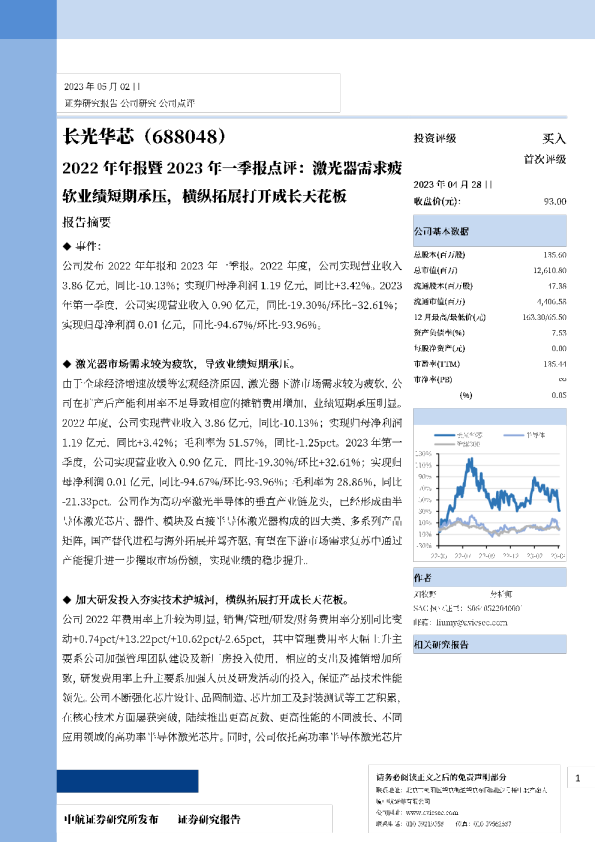

事项: 2023年4月26日,公司发布2023年一季度报告: 公司2023Q1实现营业收入3.74亿元,同比/环比-11.15%/-22.77%;毛利率31.42%, 同比/环比-8.30pct/-2.49pct;归母净利润0.65亿元 , 同比/环比-42.20%/-33.36%;扣非归母净利润0.64亿元,同比/环比-42.15%/-27.64%;扣除股份支付影响后的净利润0.79亿元,同比-39.21%。 评论: 短期业绩承压,下游需求回暖叠加产品结构优化,公司有望重回增长轨道。 受行业周期性影响,下游需求相对疲软,部分客户仍处于库存调整期,公司短期业绩承压,2023Q1实现营业收入3.74亿元,同比/环比-11.15%/-22.77%; 毛利率31.42%,同比/环比-8.30pct/-2.49pct;归母净利润0.65亿元,同比/环比-42.20%/-33.36%。公司持续加大IGBT、SGT MOS和SJ MOS产品的销售投入,并积极布局汽车电子、光伏储能等新兴领域,随着下游需求回暖叠加产品结构优化,未来公司业绩有望重回增长轨道。 公司产品持续导入汽车、光伏等领域,新能源市场正成为公司业绩增长点。 汽车电子方面,公司与比亚迪继续扩大合作规模,目前已实现近30款产品的大批量供应;同时对理想、蔚来、小鹏等十余家车企的出货规模稳步提升。光伏储能方面,公司已成为多家龙头客户单管IGBT第一大国产供应商;同时,公司预计部分IGBT模块产品可在2023年完成验证评估并向客户送样,预计2023Q3实现IGBT模块产品量产。公司汽车电子+光伏储能领域收入占比持续提升,未来新能源领域放量有望带动业绩持续增长。 晶圆厂支持下公司IGBT收入快速放量,新品推出有望打开远期成长空间。 IGBT方面,公司持续加大在芯片及封装领域的全方位资源投入,目前公司IGBT已在国内头部光伏企业中实现批量销售,主要代工厂华虹半导体正在加大扩产力度,未来有望持续放量贡献收入。第三代半导体方面,公司正逐步推出1200V多型号SiC MOS产品,主要目标市场是光伏逆变和汽车。公司募集资金布局SiC/GaN功率器件及封测、功率驱动IC及智能功率模块(IPM)、SiC/IGBT/MOSFET等功率集成模块(含车规级),未来在晶圆厂支持下,新产品有望依托现有客户资源实现快速放量。 投资建议:公司产品结构正从MOSFET向IGBT、第三代半导体等升级,应用领域正向新能源车、光伏等领域突破,未来业绩有望保持稳增长。考虑到公司短期业绩受需求低迷影响,我们将公司2023-2025年归母净利润预测由5.70/7.30/9.04亿元下调至4.36/5.92/8.00亿元,对应EPS为1.46/1.99/2.68元。 参考行业可比公司估值及自身业绩增速,我们给予公司2023年40倍PE,对应目标价58.6元/股,维持“强推”评级。 风险提示:行业景气不及预期;产能支持不及预期;产品结构调整不及预期。 主要财务指标