丽江股份2022年报点评:旺季复苏弹性可期

AI智能总结

AI智能总结

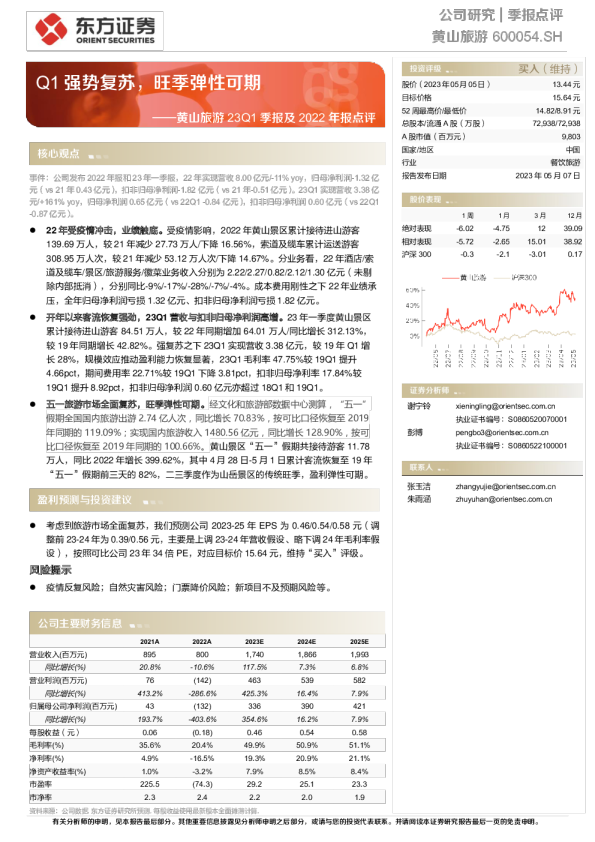

增持(维持) 股价(2023年04月12日)11.43元 旺季复苏弹性可期 ——丽江股份2022年报点评 公司研究|年报点评丽江股份002033.SZ 目标价格14.70元 52周最高价/最低价12.8/5.71元 总股本/流通A股(万股)54,949/54,948 A股市值(百万元)6,281 事件:公司发布年报,2022年营收3.17亿元/-12%yoy,归母净利润0.04亿元/同比扭亏,扣非归母净利润-0.20亿元(vs2021年-0.33亿元)。22Q4营收0.60亿元/-12%yoy,归母净利润-0.23亿元(vs21Q4-0.49亿元),扣非归母净利润-0.31亿元(vs21Q4-0.44亿元)。 国家/地区中国 行业餐饮旅游 核心观点 报告发布日期2023年04月12日 22年业绩和客流受疫情影响承压。分业务看,公司22年索道运输/印象演出/酒店经 1周 1月 3月 12月 营/餐饮服务/其他收入分别为1.43/0.28/1.10/0.06/0.28亿元,分别同比-14%/-38%/ 绝对表现 6.23 2.69 6.72 51.57 持平/-31%/+6%。其中1)隧道:三条索道全年共计接待游客193.90万人次,同比- 相对表现 6.37 -0.59 4.74 53.55 10%(玉龙雪山索道接待游客130.02万人次/同比-15%,云杉坪索道接待游客57.67万人次/同比-3%,牦牛坪索道接待游客6.21万人次/同比+68%);2)演出:印象丽江全年共计演出277场,共计接待游客30.02万人次/同比-37%,实现净利润-265.99万元/同比-164%;3)酒店:丽江和府酒店(含洲际、英迪格、古城丽世、5596商业街、丽世山居)亏损1813万元,同比减亏804万元,迪庆香巴拉旅游投资有限公司亏损2787万元,同比减亏1266万元。 沪深300 -0.14 3.28 1.98 -1.98 成本费用较为刚性,盈利能力修复空间大。公司2022年整体毛利率34.0%/-12.2pct yoy,管理费用率29.0%/-10.2pctyoy,销售费用率5.3%/-1.9pctyoy,毛利率下降主要由于折旧、人力成本等开支较为刚性,费用率下降主要由于酒店业务的使用权折旧、维修保养费用、能源费用等由管理费用、销售费用调整到主营业务成本。 23年复苏指引积极,旺季弹性可期。展望2023年,2023年公司计划实现营收7.17 亿元/+127%yoy、恢复至19年的99%,归母净利润1.61亿元/恢复至19年的 79%。具体来看,公司初步预测2023年三条索道、龙德公司及龙悦餐饮接待量与 2019年持平;印象丽江按照2023年1-2月接待量占玉龙雪山索道接待量的比例 (36%)上升两个点至38%测算;和府酒店公司旗下原有酒店与2019年持平,新增酒店较2019年略微增长,总收入增加515万元;龙途旅行社接待量较2019年增 长10%,收入增加328万元;巴塘酒店进入成长期,收入比2019年增加1000万 元,比2022年增加570万元;迪庆香巴拉公司收入比2022年增加1150万元。 盈利预测与投资建议 考虑到春节以来旅游市场复苏强劲,我们预测公司2023-2025年EPS分别为0.35/0.37/0.41元(调整前23-24年分别为0.31/0.42元,主要是考虑到春节以来客流复苏超预期,我们小幅上调了23年收入假设、小幅下调费用率假设;同时考虑到新项目进度,略微下调24年收入和毛利率假设),根据可比公司23年42倍PE,对应目标价14.70元,维持“增持”评级。 风险提示 旅游市场复苏不及预期;新项目进展不及预期;居民消费需求疲软等。 谢宁铃xieningling@orientsec.com.cn 执业证书编号:S0860520070001 彭博pengbo3@orientsec.com.cn 执业证书编号:S0860522100001 张玉洁zhangyujie@orientsec.com.cn 朱雨涵zhuyuhan@orientsec.com.cn 公司主要财务信息 2021A 2022A 2023E 2024E 2025E 营业收入(百万元) 358 317 761 856 912 同比增长(%) -16.9% -11.7% 140.5% 12.4% 6.5% 营业利润(百万元) (13) 12 234 278 311 同比增长(%) -112.3% 194.6% 1823.7% 18.7% 11.9% 归属母公司净利润(百万元) (38) 4 191 204 224 同比增长(%) -153.6% 109.7% 5094.4% 6.4% 9.8% 每股收益(元) (0.07) 0.01 0.35 0.37 0.41 毛利率(%) 46.1% 34.0% 59.5% 61.5% 63.3% 净利率(%) -10.5% 1.2% 25.1% 23.8% 24.5% 净资产收益率(%) -1.5% 0.2% 7.6% 7.7% 8.0% 市盈率 (166.1) 1,704.6 32.8 30.8 28.1 市净率 2.6 2.6 2.4 2.3 2.2 资料来源:公司数据.东方证券研究所预测.每股收益使用最新股本全面摊薄计算. 有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。 盈利预测与投资建议 投资建议 考虑到春节以来旅游市场复苏强劲,我们预测公司2023-2025年EPS分别为0.35/0.37/0.41元 (调整前23-24年分别为0.31/0.42元,主要是考虑到春节以来客流复苏超预期,我们小幅上调了 23年收入假设、小幅下调费用率假设;同时考虑到新项目进度,略微下调24年收入和毛利率假 设),根据可比公司23年42倍PE,对应目标价14.70元,维持“增持”评级。 表1:可比公司估值表 公司 股价(元)2023/4/12 每股收益(元) 市盈率 2021A 2022E 2023E 2024E 2021A 2022E 2023E 2024E 宋城演艺 16.42 0.12 0.03 0.36 0.54 136.3 521.3 45.6 30.1 黄山旅游 14.06 0.06 -0.08 0.36 0.50 235.9 -165.8 39.3 28.1 天目湖 30.80 0.28 0.15 0.85 1.09 111.4 206.0 36.3 28.3 锦江酒店 58.77 0.09 0.11 1.48 2.11 657.4 553.9 39.7 27.9 君亭酒店 65.68 0.28 0.36 1.12 1.63 230.6 181.7 58.4 40.3 调整后平均 303 42 29 数据来源:wind,东方证券研究所 风险提示 旅游市场复苏不及预期;新项目进展不及预期;居民消费需求疲软等。 附表:财务报表预测与比率分析 资产负债表利润表 单位:百万元 2021A 2022A 2023E 2024E 2025E 单位:百万元 2021A 2022A 2023E 2024E 2025E 货币资金 632 621 821 839 989 营业收入 358 317 761 856 912 应收票据及应收账款 7 6 12 15 15 营业成本 193 209 308 329 334 预付账款 4 4 11 11 0 营业税金及附加 16 17 19 21 23 存货 14 19 24 26 28 销售费用 26 17 63 78 90 其他 155 132 8 10 12 管理费用及研发费用 141 92 156 170 175 流动资产合计 813 781 875 901 1,043 财务费用 -9 -7 -4 -4 -5 长期股权投资 37 25 37 33 31 资产减值损失 1 4 1 0 0 固定资产 1,134 1,102 1,241 1,368 1,482 公允价值变动收益 2 2 2 2 2 在建工程 56 201 211 210 210 投资净收益 -8 8 5 5 5 无形资产 290 280 267 254 240 其他 3 17 10 10 10 其他 361 360 323 341 330 营业利润 -13 12 234 278 311 非流动资产合计 1,878 1,969 2,079 2,206 2,294 营业外收入 1 1 1 1 1 资产总计 2,690 2,750 2,954 3,106 3,337 营业外支出 14 2 5 5 5 短期借款 0 0 0 0 0 利润总额 -25 11 230 274 307 应付票据及应付账款 81 114 114 147 152 所得税 12 11 38 46 51 其他 85 99 112 104 109 净利润 -38 0 191 228 256 流动负债合计 166 214 226 250 261 少数股东损益 0 -4 -0 24 32 长期借款 0 0 0 0 0 归属于母公司净利润 -38 4 191 204 224 应付债券 0 0 0 0 0 每股收益(元) -0.07 0.01 0.35 0.37 0.41 其他 13 16 16 16 16 非流动负债合计 13 16 16 16 16 主要财务比率 负债合计 179 230 242 267 277 2021A 2022A 2023E 2024E 2025E 少数股东权益 99 105 105 129 161 成长能力 股本 549 549 549 549 549 营业收入 -16.9% -11.7% 140.5% 12.4% 6.5% 资本公积 559 558 558 558 558 营业利润 -112.3% 194.6% 1823.7% 18.7% 11.9% 留存收益 1,304 1,308 1,499 1,603 1,792 归属于母公司净利润 -153.6% 109.7% 5094.4% 6.4% 9.8% 其他 0 0 0 0 0 获利能力 股东权益合计 2,511 2,520 2,712 2,840 3,060 毛利率 46.1% 34.0% 59.5% 61.5% 63.3% 负债和股东权益总计 2,690 2,750 2,954 3,106 3,337 净利率 -10.5% 1.2% 25.1% 23.8% 24.5% ROE -1.5% 0.2% 7.6% 7.7% 8.0% 现金流量表 ROIC -1.2% 0.0% 7.3% 8.2% 8.7% 单位:百万元 2021A 2022A 2023E 2024E 2025E 偿债能力 净利润 -38 0 191 228 256 资产负债率 6.7% 8.4% 8.2% 8.6% 8.3% 折旧摊销 77 74 90 102 115 净负债率 0.0% 0.0% 0.0% 0.0% 0.0% 财务费用 -9 -7 -4 -4 -5 流动比率 4.90 3.66 3.87 3.60 4.00 投资损失 8 -8 -5 -5 -5 速动比率 4.80 3.57 3.77 3.49 3.89 营运资金变动 71 70 10 18 19 营运能力 其它 -109 -13 -1 -2 -2 应收账款周转率 67.0 51.1 88.1 63.4 58.8 经营活动现金流 1 117 282 337 378 存货周转率 12.1 11.9 14.5 13.1 12.4 资本支出 -50 -164 -220 -210 -210 总资产周转率 0.1 0.1 0.3 0.3 0.3 长期投资 -97 20 19 -19 7 每股指标(元) 其他 -30 19 115 6 6 每股收益 -0.07 0.01 0.35 0.37 0