黄山旅游23Q1季报及2022年报点评:Q1强势复苏,旺季弹性可期

AI智能总结

AI智能总结

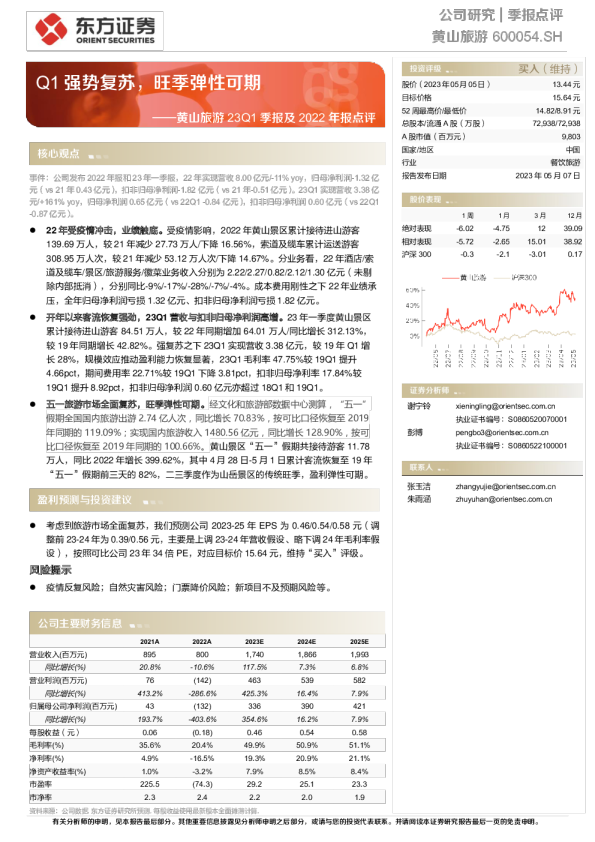

核心观点 Q1强势复苏,旺季弹性可期 ——黄山旅游23Q1季报及2022年报点评 事件:公司发布2022年报和23年一季报,22年实现营收8.00亿元/-11%yoy,归母净利润-1.32亿元(vs21年0.43亿元),扣非归母净利润-1.82亿元(vs21年-0.51亿元)。23Q1实现营收3.38亿元/+161%yoy,归母净利润0.65亿元(vs22Q1-0.84亿元),扣非归母净利润0.60亿元(vs22Q1 -0.87亿元)。 22年受疫情冲击,业绩触底。受疫情影响,2022年黄山景区累计接待进山游客 139.69万人,较21年减少27.73万人/下降16.56%,索道及缆车累计运送游客 308.95万人次,较21年减少53.12万人次/下降14.67%。分业务看,22年酒店/索道及缆车/景区/旅游服务/徽菜业务收入分别为2.22/2.27/0.82/2.12/1.30亿元(未剔除内部抵消),分别同比-9%/-17%/-28%/-7%/-4%。成本费用刚性之下22年业绩承压,全年归母净利润亏损1.32亿元、扣非归母净利润亏损1.82亿元。 开年以来客流恢复强劲,23Q1营收与扣非归母净利润高增。23年一季度黄山景区累计接待进山游客84.51万人,较22年同期增加64.01万人/同比增长312.13%, 较19年同期增长42.82%。强复苏之下23Q1实现营收3.38亿元,较19年Q1增长28%,规模效应推动盈利能力恢复显著,23Q1毛利率47.75%较19Q1提升4.66pct,期间费用率22.71%较19Q1下降3.81pct,扣非归母净利率17.84%较 19Q1提升8.92pct,扣非归母净利润0.60亿元亦超过18Q1和19Q1。 五一旅游市场全面复苏,旺季弹性可期。经文化和旅游部数据中心测算,“五一”假期全国国内旅游出游2.74亿人次,同比增长70.83%,按可比口径恢复至2019年同期的119.09%;实现国内旅游收入1480.56亿元,同比增长128.90%,按可比口径恢复至2019年同期的100.66%。黄山景区“五一”假期共接待游客11.78 万人,同比2022年增长399.62%,其中4月28日-5月1日累计客流恢复至19年“五一”假期前三天的82%,二三季度作为山岳景区的传统旺季,盈利弹性可期。 盈利预测与投资建议 考虑到旅游市场全面复苏,我们预测公司2023-25年EPS为0.46/0.54/0.58元(调整前23-24年为0.39/0.56元,主要是上调23-24年营收假设、略下调24年毛利率假设),按照可比公司23年34倍PE,对应目标价15.64元,维持“买入”评级。 风险提示 疫情反复风险;自然灾害风险;门票降价风险;新项目不及预期风险等。 公司研究|季报点评黄山旅游600054.SH 买入(维持) 股价(2023年05月05日)13.44元目标价格15.64元 行业餐饮旅游 52周最高价/最低价14.82/8.91元总股本/流通A股(万股)72,938/72,938A股市值(百万元)9,803国家/地区中国 报告发布日期2023年05月07日 1周1月3月12月 绝对表现-6.02-4.751239.09 相对表现-5.72-2.6515.0138.92沪深300-0.3-2.1-3.010.17 谢宁铃xieningling@orientsec.com.cn 执业证书编号:S0860520070001 彭博pengbo3@orientsec.com.cn 执业证书编号:S0860522100001 张玉洁zhangyujie@orientsec.com.cn 朱雨涵zhuyuhan@orientsec.com.cn 公司主要财务信息 2021A2022A2023E2024E2025E 营业收入(百万元)8958001,7401,8661,993 同比增长(%)20.8%-10.6%117.5%7.3%6.8% 营业利润(百万元)76(142)463539582 同比增长(%)413.2%-286.6%425.3%16.4%7.9% 归属母公司净利润(百万元)43(132)336390421 同比增长(%)193.7%-403.6%354.6%16.2%7.9% 每股收益(元)0.06(0.18)0.460.540.58 毛利率(%)35.6%20.4%49.9%50.9%51.1%净利率(%)4.9%-16.5%19.3%20.9%21.1% 净资产收益率(%)1.0%-3.2%7.9%8.5%8.4% 市盈率 225.5 (74.3) 29.2 25.1 23.3 市净率 2.3 2.4 2.2 2.0 1.9 资料来源:公司数据.东方证券研究所预测.每股收益使用最新股本全面摊薄计算. 有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。 盈利预测与投资建议 考虑到旅游市场全面复苏,我们预测公司2023-25年EPS为0.46/0.54/0.58元(调整前23-24年为0.39/0.56元,主要是上调23-24年营收假设、略下调24年毛利率假设),按照可比公司23年 34倍PE,对应目标价15.64元,维持“买入”评级。 表1:可比公司估值表 公司 最新价格(元)2023/5/5 每股收益(元) 市盈率 2022A 2023E 2024E 2025E 2022A 2023E 2024E 2025E 三特索道 16.89 -0.43 0.39 0.59 0.75 -38.88 42.78 28.86 22.63 天目湖 26.56 0.11 0.99 1.22 1.46 243.67 26.76 21.70 18.16 丽江股份 10.35 0.01 0.36 0.43 0.48 1544.78 28.41 24.13 21.57 峨眉山A 9.29 -0.28 0.36 0.42 0.45 -33.56 25.76 22.15 20.48 宋城演艺 13.51 0.00 0.37 0.54 0.65 3651.35 36.87 24.83 20.77 君亭酒店 52.90 0.23 1.01 1.50 1.95 230.50 52.45 35.35 27.12 调整后平均 34 25 21 数据来源:wind,东方证券研究所 风险提示 1)疫情反复风险; 2)自然灾害风险; 3)门票降价风险; 4)新项目不及预期风险等。 附表:财务报表预测与比率分析 资产负债表利润表 单位:百万元 2021A 2022A 2023E 2024E 2025E 单位:百万元 2021A 2022A 2023E 2024E 2025E 货币资金 1,834 1,578 1,719 2,311 2,655 营业收入 895 800 1,740 1,866 1,993 应收票据及应收账款 11 18 40 43 46 营业成本 576 637 871 917 976 预付账款 19 21 43 44 49 营业税金及附加 22 14 35 37 40 存货 35 382 522 385 527 营业费用 43 49 104 93 100 其他 52 37 62 61 65 管理费用及研发费用 297 320 331 351 371 流动资产合计 1,950 2,034 2,386 2,844 3,341 财务费用 0 (1) (5) (9) (14) 长期股权投资 251 176 176 176 176 资产减值损失 (4) 3 (9) (0) 1 固定资产 1,727 1,655 1,799 1,872 1,919 公允价值变动收益 87 13 10 10 10 在建工程 206 223 152 116 98 投资净收益 19 56 30 40 40 无形资产 175 166 158 150 143 其他 8 10 11 11 11 其他 841 954 895 838 792 营业利润 76 (142) 463 539 582 非流动资产合计 3,200 3,174 3,180 3,152 3,128 营业外收入 8 4 10 10 10 资产总计 5,150 5,208 5,566 5,996 6,469 营业外支出 3 2 5 5 5 短期借款 5 6 0 0 0 利润总额 81 (141) 468 544 587 应付票据及应付账款 171 235 259 294 321 所得税 40 (3) 117 136 147 其他 205 241 230 217 223 净利润 42 (138) 351 408 440 流动负债合计 380 482 489 511 544 少数股东损益 (2) (6) 15 17 19 长期借款 3 144 144 144 144 归属于母公司净利润 43 (132) 336 390 421 应付债券 0 0 0 0 0 每股收益(元) 0.06 (0.18) 0.46 0.54 0.58 其他 254 292 292 292 292 非流动负债合计 256 436 436 436 436 主要财务比率 负债合计 636 919 925 948 981 2021A 2022A 2023E 2024E 2025E 少数股东权益 219 207 222 239 258 成长能力 股本 729 729 729 729 729 营业收入 20.8% -10.6% 117.5% 7.3% 6.8% 资本公积 367 367 367 367 367 营业利润 413.2% -286.6% 425.3% 16.4% 7.9% 留存收益 3,185 2,979 3,315 3,705 4,126 归属于母公司净利润 193.7% -403.6% 354.6% 16.2% 7.9% 其他 13 8 8 8 8 获利能力 股东权益合计 4,514 4,290 4,641 5,049 5,489 毛利率 35.6% 20.4% 49.9% 50.9% 51.1% 负债和股东权益总计 5,150 5,208 5,566 5,996 6,469 净利率 4.9% -16.5% 19.3% 20.9% 21.1% ROE 1.0% -3.2% 7.9% 8.5% 8.4% 现金流量表 ROIC 0.9% -3.1% 7.4% 7.9% 7.8% 单位:百万元 2021A 2022A 2023E 2024E 2025E 偿债能力 净利润 42 (138) 351 408 440 资产负债率 12.4% 17.6% 16.6% 15.8% 15.2% 折旧摊销 145 190 145 159 154 净负债率 0.0% 0.0% 0.0% 0.0% 0.0% 财务费用 0 (1) (5) (9) (14) 流动比率 5.13 4.22 4.88 5.56 6.14 投资损失 (19) (56) (30) (40) (40) 速动比率 5.04 3.42 3.81 4.81 5.17 营运资金变动 (13) (251) (199) 157 (121) 营运能力 其它 (62) 277 (19) (10) (9) 应收账款周转率 67.2 55.2 60.5 45.0 44.9 经营活动现金流 94 21 243 664 410 存货周转率 17.2 3.0 1.9 2.0 2.1 资本支出 (253) (54) (148) (130) (130) 总资产周转率 0.2 0.2 0.3 0.3 0.3 长期投资 (196) 69 7 0 0 每股指标(元) 其他 229 (228) 40 50 50 每股收益 0.06 (0.18) 0.46 0.54 0.58 投资活动现金流 (220) (213) (101) (8