2022年报点评:全面复苏已至,旺季弹性可期

AI智能总结

AI智能总结

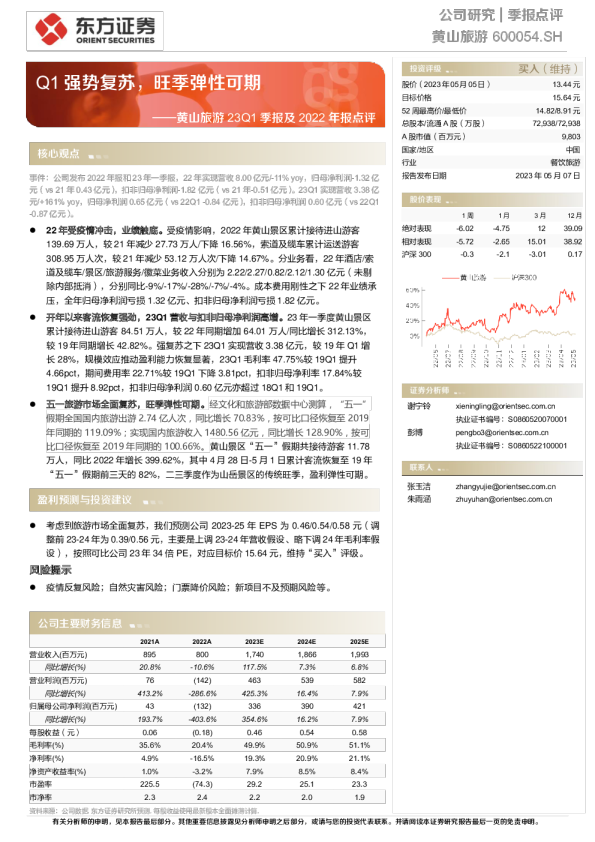

核心观点 全面复苏已至,旺季弹性可期 ——中青旅2022年报点评 事件:公司披露2022年报,2022年实现营收64.17亿元/-26%yoy,归母净利润-3.34亿元/同比亏损,扣非归母净利润-4.18亿元(vs21A-1.15亿元)。其中单22Q4营收16.02亿元/-33%yoy,归母净利润-1.63亿元(vs21Q4-0.16亿元),扣非归母净利润-2.34亿元(vs21Q4-1.10亿元)。 22年业绩受疫情影响承压。分业务看,景区/旅游产品/酒店/整合营销/IT产品与技术服务22年营收分别为4.74/4.42/3.14/10.47/38.36亿元,受疫情影响分别同比- 45%/-12%/-10%/-40%/-7%;22年整体毛利率16.02%/-2.5pctyoy,管理费用率 10.30%/+2.7pctyoy,销售费用率10.25%/+0.8pctyoy,财务费用率3.38%/+1.1pctyoy,毛利率下降、费用率上升主要由于折旧、员工薪酬等开支较为刚性。 两镇复苏潜力大,古北客单提升明显,濮院景区试营业贡献增量。2022年乌镇景区共接待游客115.58万人次/-69%yoy,其中东栅景区接待游客16.13万人次/-87%yoy;西栅景区接待游客99.45万人次/-59%yoy;乌镇公司实现营收6.29亿元/- 64%yoy,净利润-2.64亿元。2022年古北水镇景区共接待游客112.95万人次/- 26%yoy,实现营收6.88亿元/-10%yoy,人均消费提升明显,净利润-0.87亿元。 新项目濮院景区已于23年3月1日起试营业,有望贡献业绩增量。 春节以来客流趋势良好,旺季报复性出游弹性值得期待。春节以来两镇客流复苏良好,乌镇23年春节小长假营收较22年同期增长619%,恢复至19年的76%;古北水镇23年春节小长假营收较22年同期持平,恢复至19年的122%。据去哪儿 网,3月以来国内多个城市机票预订量已恢复至疫情前水平,随着传统旅游旺季来临,两镇有望继续秉持品牌优势,持续升级在观光、度假、会展的复合文旅目的地功能定位。出境游方面,2023年2月随着国家文旅部放开旅行社组团业务及泰国、新加坡等国家和地区出境游进一步放开,公司巴厘岛、埃及、新西兰等地产品迅速上线,赴泰首发团于2月8日顺利出行,跨境游有望迎来强劲复苏。 盈利预测与投资建议 考虑到春节以来旅游市场复苏强劲,我们预测公司2023-25年EPS分别为0.61/0.86/1.12元(调整前23E为0.73元,主要是考虑到Q1复苏仍有爬坡过程,小幅下调收入和毛利率假设),根据可比公司2023年39倍PE进行估值,对应目标价 23.79元,维持“买入”评级。 风险提示 旺季客流复苏不及预期风险;居民消费力下降风险;新项目进展不及预期风险。 公司研究|年报点评中青旅600138.SH 买入(维持) 股价(2023年04月04日)15.68元目标价格23.79元 行业餐饮旅游 52周最高价/最低价16.88/9.52元总股本/流通A股(万股)72,384/72,384A股市值(百万元)11,350国家/地区中国 报告发布日期2023年04月06日 1周1月3月12月 绝对表现6.95-0.64-0.723.36 相对表现4.360.02-6.127.41沪深3002.59-0.665.4-4.05 谢宁铃xieningling@orientsec.com.cn 执业证书编号:S0860520070001 彭博pengbo3@orientsec.com.cn 执业证书编号:S0860522100001 张玉洁zhangyujie@orientsec.com.cn 朱雨涵zhuyuhan@orientsec.com.cn 公司主要财务信息 2021A2022A2023E2024E2025E 营业收入(百万元)86356417109241332914249 同比增长(%)20.8%-25.7%70.2%22.0%6.9% 营业利润(百万元)76-54763510441365 同比增长(%)144.7%-821.9%216.1%64.6%30.7% 归属母公司净利润(百万元)21-334441624811 同比增长(%)109.1%-1670.9%232.1%41.7%30.0% 每股收益(元)0.03-0.460.610.861.12 毛利率(%)18.5%16.0%23.7%23.8%24.2%净利率(%)0.2%-5.2%4.0%4.7%5.7% 净资产收益率(%)0.3%-5.4%7.0%9.2%10.8%市盈率534.53-34.0325.7618.1913.99 市净率1.791.891.751.601.43 资料来源:公司数据.东方证券研究所预测.每股收益使用最新股本全面摊薄计算. 有关分析师的申明,见本报告最后部分。其他重要信息披露见分析师申明之后部分,或请与您的投资代表联系。并请阅读本证券研究报告最后一页的免责申明。 盈利预测与投资建议 投资建议 考虑到春节以来旅游市场复苏强劲,我们预测公司2023-25年EPS分别为0.61/0.86/1.12元(调整前2023E为0.73元,主要是考虑到Q1复苏仍有爬坡过程,小幅下调收入和毛利率假设),根据可比公司2023年39倍PE进行估值,对应目标价23.79元,维持“买入”评级。 表1:可比公司估值表 公司 股价(元)2023/4/4 每股收益(元) 市盈率 2021A 2022E 2023E 2024E 2021A 2022E 2023E 2024E 黄山旅游 14.11 0.06 -0.08 0.36 0.50 236.7 - 39.5 28.2 三特索道 15.48 -0.98 -0.40 0.39 0.75 - - 40.1 20.6 天目湖 30.42 0.28 0.15 0.82 1.06 110.1 202.3 37.0 28.7 丽江股份 10.76 -0.07 0.01 0.29 0.38 39 1606.0 37.7 28.6 宋城演艺 16.81 0.12 0.03 0.36 0.54 139.5 518.8 46.7 31.0 调整后平均 227 39 28 数据来源:wind,东方证券研究所 风险提示 旺季客流复苏不及预期风险;居民消费力下降风险;新项目进展不及预期风险。 附表:财务报表预测与比率分析 资产负债表利润表 单位:百万元 2021A 2022A 2023E 2024E 2025E 单位:百万元 2021A 2022A 2023E 2024E 2025E 货币资金 1,391 1,197 1,092 1,333 3,231 营业收入 8,635 6,417 10,924 13,329 14,249 应收票据及应收账款 2,167 2,216 3,059 3,826 2,850 营业成本 7,038 5,389 8,337 10,159 10,799 预付账款 305 239 546 666 712 营业税金及附加 65 52 76 93 100 存货 2,151 2,124 2,918 2,641 2,376 营业费用 821 658 999 1,135 1,214 其他 304 344 355 391 405 管理费用及研发费用 664 674 720 778 829 流动资产合计 6,317 6,120 7,970 8,857 9,574 财务费用 194 217 247 238 210 长期股权投资 2,777 2,762 2,762 2,762 2,762 资产、信用减值损失 72 123 71 35 13 固定资产 4,620 4,535 4,881 5,045 5,164 公允价值变动收益 8 (1) 0 1 1 在建工程 249 832 443 249 177 投资净收益 67 (6) 55 48 175 无形资产 1,226 1,189 1,150 1,112 1,074 其他 219 154 105 105 105 其他 2,260 2,127 1,956 1,885 1,814 营业利润 76 (547) 635 1,044 1,365 非流动资产合计 11,132 11,445 11,193 11,053 10,991 营业外收入 21 10 20 23 25 资产总计 17,449 17,565 19,163 19,910 20,564 营业外支出 3 4 9 6 6 短期借款 3,416 3,710 4,764 4,250 3,710 利润总额 93 (541) 645 1,062 1,384 应付票据及应付账款 1,371 1,071 1,334 1,625 1,728 所得税 51 (69) 168 276 360 其他 2,491 1,744 2,023 2,207 2,276 净利润 42 (472) 478 786 1,024 流动负债合计 7,279 6,525 8,122 8,083 7,713 少数股东损益 21 (138) 37 162 212 长期借款 618 1,257 1,257 1,257 1,257 归属于母公司净利润 21 (334) 441 624 811 应付债券 0 498 0 0 0 每股收益(元) 0.03 -0.46 0.61 0.86 1.12 其他 930 1,182 1,182 1,182 1,182 非流动负债合计 1,548 2,937 2,439 2,439 2,439 主要财务比率 负债合计 8,826 9,462 10,560 10,521 10,151 2021A 2022A 2023E 2024E 2025E 少数股东权益 2,275 2,083 2,120 2,282 2,494 成长能力 股本 724 724 724 724 724 营业收入 20.8% -25.7% 70.2% 22.0% 6.9% 资本公积 1,755 1,756 1,756 1,756 1,756 营业利润 144.7% -821.9% 216.1% 64.6% 30.7% 留存收益 3,896 3,563 4,003 4,627 5,439 归属于母公司净利润 109.1% -1670.9% 232.1% 41.7% 30.0% 其他 (27) (23) 0 0 0 获利能力 股东权益合计 8,623 8,103 8,603 9,389 10,413 毛利率 18.5% 16.0% 23.7% 23.8% 24.2% 负债和股东权益总计 17,449 17,565 19,163 19,910 20,564 净利率 0.2% -5.2% 4.0% 4.7% 5.7% ROE 0.3% -5.4% 7.0% 9.2% 10.8% 现金流量表 ROIC 0.9% -2.1% 4.5% 6.3% 7.5% 单位:百万元 2021A 2022A 2023E 2024E 2025E 偿债能力 净利润 42 (472) 478 786 1,024 资产负债率 50.6% 53.9% 55.1% 52.8% 49.4% 折旧摊销 194 305 310 330 346 净负债率 42.5% 56.8% 61.2% 48.0% 19.9% 财务费用 194 217 247 238 210 流动比率 0.87 0.94 0.98 1.10 1.24 投资损失 (67) 6 (55) (48) (175) 速动比率 0.56 0.61 0.62 0.77 0.93 营运资金变动 (14) (300) (1,448) (191) 1,361 营运能力 其它 555 (68) 188 34 12 应收账款周转率 4.0 3.0 4.1 3.8 4.2 经营活动现金流 905 (312) (280) 1,149 2,778 存货周转