2022年报点评:23年加速开店,复苏潜力可期

AI智能总结

AI智能总结

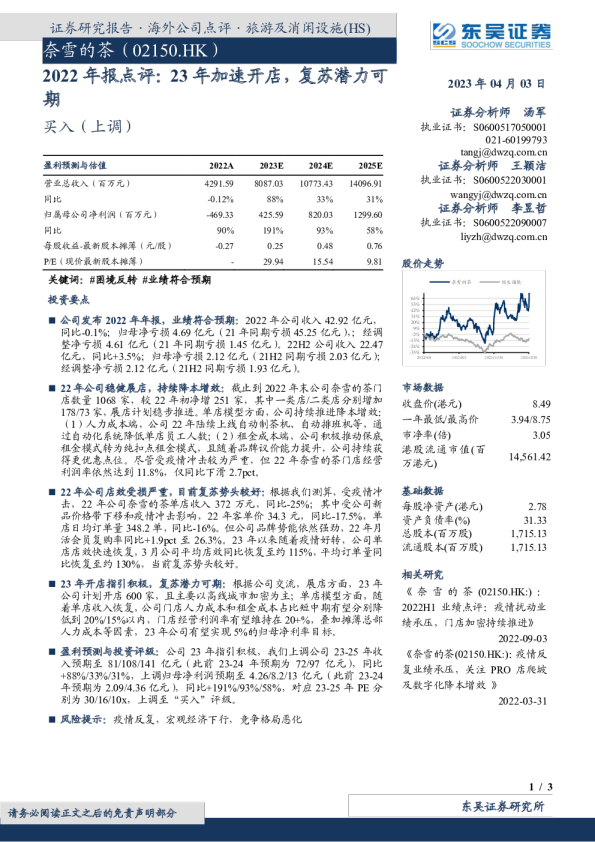

公司发布2022年年报,业绩符合预期:2022年公司收入42.92亿元,同比-0.1%;归母净亏损4.69亿元(21年同期亏损45.25亿元),;经调整净亏损4.61亿元(21年同期亏损1.45亿元)。22H2公司收入22.47亿元,同比+3.5%;归母净亏损2.12亿元(21H2同期亏损2.03亿元); 经调整净亏损2.12亿元(21H2同期亏损1.93亿元)。 22年公司稳健展店,持续降本增效:截止到2022年末公司奈雪的茶门店数量1068家,较22年初净增251家,其中一类店/二类店分别增加178/73家,展店计划稳步推进。单店模型方面,公司持续推进降本增效: (1)人力成本端,公司22年陆续上线自动制茶机、自动排班机等,通过自动化系统降低单店员工人数;(2)租金成本端,公司积极推动保底租金模式转为纯扣点租金模式,且随着品牌议价能力提升,公司持续获得更优惠点位。尽管受疫情冲击较为严重,但22年奈雪的茶门店经营利润率依然达到11.8%,仅同比下滑2.7pct。 22年公司店效受损严重,目前复苏势头较好:根据我们测算,受疫情冲击,22年公司奈雪的茶单店收入372万元,同比-25%;其中受公司新品价格带下移和疫情冲击影响,22年客单价34.3元,同比-17.5%,单店日均订单量348.2单,同比-16%。但公司品牌势能依然强劲,22年月活会员复购率同比+1.9pct至26.3%。23年以来随着疫情好转,公司单店店效快速恢复,3月公司平均店效同比恢复至约115%,平均订单量同比恢复至约130%,当前复苏势头较好。 23年开店指引积极,复苏潜力可期:根据公司交流,展店方面,23年公司计划开店600家,且主要以高线城市加密为主;单店模型方面,随着单店收入恢复,公司门店人力成本和租金成本占比短中期有望分别降低到20%/15%以内,门店经营利润率有望维持在20+%,叠加摊薄总部人力成本等因素,23年公司有望实现5%的归母净利率目标。 盈利预测与投资评级:公司23年指引积极,我们上调公司23-25年收入预期至81/108/141亿元(此前23-24年预期为72/97亿元),同比+88%/33%/31%,上调归母净利润预期至4.26/8.2/13亿元(此前23-24年预期为2.09/4.36亿元),同比+191%/93%/58%,对应23-25年PE分别为30/16/10x,上调至“买入”评级。 风险提示:疫情反复,宏观经济下行,竞争格局恶化