中国股市记忆之2023年第三期:牢牢抓住两大主线,大盘价值+小盘成长(更正)

AI智能总结

AI智能总结

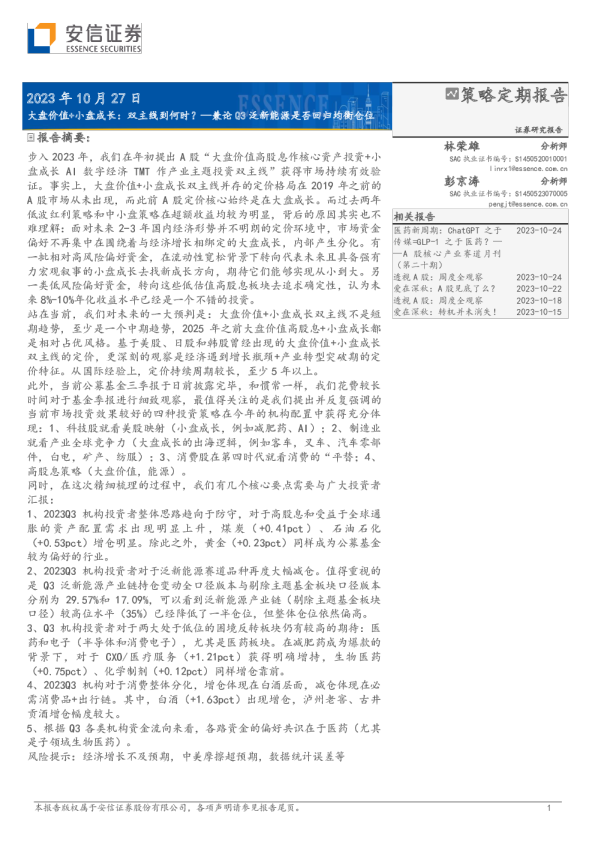

策略定期报告 证券研究报告 牢牢抓住两大主线:大盘价值+小盘成长(更正) 中国股市记忆之2023年第三期20230316 三月最受关注是两会政府工作报告对市场的影响。首要需要明确的是:两会政府工作报告在经济总量目标上并未超预期,整体重改革、重安全、重结构,强调:牢牢把握高质量发展。 “冬日里的小阳春”明确进入尾声,反复强调:轻指数、重结构。该指数现已确认跌破零轴,根据历史规律本轮“小阳春”已经结束,开启调整周期。一直以来,大家承认经济“弱复苏”含金量超预期是当前市场的根本支撑。但对于复苏到底是“挤压式需求释放”还是“自发式持续修复”存在争议。从最新交流反馈看,当前市场内部交易逻辑正在发生微妙变化:核心矛盾正从“强预期、弱现实”转化为“弱预期、弱现实”(若转化,则采用低估值、高股息策略占优,这种状态是否形成趋势性需要进一步确认)。所谓的“弱预期、弱现实”的定价环境,指的是:政策预期大致在7月之前走平,挤压式需求释放导致的“弱复苏”含金量超预期只能持续到一季度,二季度GDP读数尚可,但是真实体感边际走弱。 更重要的是基于美联储3月加息具备高度不确定性(不加息、加息50BP、加息25BP)和硅谷事件的冲击使得外部交易逻辑边际恶化,A股市场风险偏好预将回落。目前,硅谷银行事件尚界定为孤立事件,后续演化需要紧密跟踪关注,若美联储3月提升加息至50BP并未受到影响,这会使得新能源等高景气板块超跌反弹或被延后,至少要留待3月加息靴子落地。从最新情况下,美联储已经用新贷款工具救市,出于对商业银行无法消化加息冲击的担忧,市场存在观点认为3月货币政策会议决议将暂停加息,在5月重启。 “春去花还在”,虽然“小阳春”已经结束,但是当前市场回调之后有望再次恢复上行。今年投资主线(花)已经明确:大盘价值+小盘成长,呼应我们的核心资产投资和产业主题投资。大盘价值就是白酒+低估值央企蓝筹;小盘成长就是以TMT为代表的数字经济。值得注意的是一季度相对占优的板块在全年继续占优的把握较大(2008年以来年度评估胜率达到86%)。在此,我们对市场的评估维持此前判断:“山腰处歇脚”+“低位股迭起”,可以明确的是人民币汇率向均衡水平(6.6-6.7,目前处于6.9-7震荡)的回摆是A股市场再次走强的重要条件。值得注意的是在本轮行情中,安信策略 ——A股估值分化指数在2月10日上升至11.37%,接近历史极值水平之后在见顶回落,最新值为8.44%,在估值分化指数持续回落的过程中,机构非重仓方向的“低位股迭起”依然把握轮动的核心。 短期超配行业:消费(食饮、智能家居、医美、消费建材)、以计算机(信创、人工智能)、传媒、通信、半导体为代表的数字经济;地产后周期链;军工;储能、有色(铜、金)。主题投资:关注国企改革以及中国特色估值体系下的国企央企。 风险提示:疫情传播超预期、政策不及预期、海外货币政策变更正原因:删除了3月14日发布的同名报告中“中期情景假设:当前主流假设是情景2”这部分内容 林荣雄分析师 SAC执业证书编号:S1450520010001 核心资产和产业主题投 资的春天——中国股市2023-01-20 记忆之2023年1月 定价逻辑之辨:“拼经济” 与“高质量”——中国股 2023-02-18 市记忆之2023年2月 相关报告 linrx1@essence.com.cn 内容目录 1.专题回顾5 1.1.专题一:结构把握主线:大盘价值(核心资产投资)+小盘成长(产业主题投资) ..........................................................................5 1.2.专题二:外部因素——海外加息仍将继续,多地区资产潜在风险大11 1.3.专题三:近十年两会召开后,A股市场如何演绎?18 2.行情概览25 2.1.行情回顾26 2.2.市场风格27 2.3.市场特征27 3.宏观环境和产业政策30 3.1.经济特征30 3.2.宏观政策34 3.3.产业政策35 4.海外市场37 4.1.最新动态37 4.2.海外权益市场39 图表目录 图1. 安信策略-2023年产业赛道两大主线:消费与安全............................. 5 图2. 一季度占优行业在全年大概率有超额收益.................................... 5 图3. 一季度基本可以确定全年市场走向和主线.................................... 6 图4. A股围绕经济和改革的定价规律............................................. 6 图5. 2012-2013年行情......................................................... 7 图6. 2013年政策重点转向调结构................................................ 7 图7. 经济下台阶,发展重心从总量到结构........................................ 7 图8. 2012年全年震荡,2013年创板一骑绝尘..................................... 8 图9. 2013年小盘股与成长股明显占优............................................ 8 图10. 2013年申万一级行业涨跌幅............................................... 8 图11. TMT行业净利润增速...................................................... 8 图12. 2018-2020年行情........................................................ 9 图13. 2019年中国经济底部企稳,海外陷入衰退................................... 9 图14. 除却疫情影响,2019、2020年经济复苏势态明显............................. 9 图15. 2018-2020年大盘成长股走出长牛......................................... 10 图16. 2020年5-6月行情中,社服、商贸零售、食品饮料位居三甲.................. 10 图17. 2018-2020三年中北向资金累计涌入近8550亿元............................ 10 图18. 2018-2020年新成立基金份额不断创新高................................... 10 图19. 美国服务业继续扩张,制造业收缩放缓.................................... 11 图20. 制造业PMI物价指数显著上升,新订单需求扩大............................ 11 图21. PCE能源分项、非耐用品分项回升,服务业热度不减......................... 12 图22. 1月PCE小幅回升,当前通胀仍处于高位................................... 12 图23. CME芝商所FOMC会议加息概率预期(2023/03/13).......................... 13 图24. 市场定价工具对加息的预期受硅谷银行事件冲击较大........................ 13 图25. 欧元区制造业收缩加深,服务业复苏势头强劲.............................. 13 图26. 欧洲去年第四季度经济增速放缓,未进入负增长............................ 13 图27. 欧元区通胀高企........................................................ 14 图28. 法国、德国2月出现通胀反弹............................................ 14 图29. 欧元区通胀高企........................................................ 15 图30. 薪资增速与物价未形成螺旋.............................................. 15 图31. 意大利待偿债占GDP比例高逾120%........................................ 15 图32. 2022年签署协议的工资增幅较往年更高.................................... 15 图33. 2021年数据表明日本国债高达GDP的256%,IMF预计2022年将达到263.9%.... 16 图34. 日本近年来大量购买国债................................................ 16 图35. 韩国房地产价格跳水.................................................... 17 图36. 韩国大幅加息下,美韩国债收益率之差回到零上............................ 17 图37. 土耳其里拉一路贬值.................................................... 17 图38. 经常账户连续几年逆差,2022年贸易逆差.................................. 17 图39. 近十年重要会议前后及重要会议期间行情复盘.............................. 18 图40. 近十年重要会议期间行业下跌居多,消费板块相对抗跌...................... 19 图41. 重要会议后一周行业平均涨跌幅.......................................... 19 图42. 重要会议后一个月行业平均涨跌幅........................................ 19 图43. 近十年重要会议期间核心政策和主题投资机会汇总.......................... 20 图44. 2013年重要会议前后A股行情复盘........................................ 20 图45. 2014年重要会议前后A股行情复盘........................................ 21 图46. 2015年重要会议前后A股行情复盘........................................ 21 图47. 2016年重要会议前后A股行情复盘........................................ 22 图48. 2017年重要会议前后A股行情复盘........................................ 22 图49. 2018年重要会议前后A股行情复盘........................................ 23 图50. 2019年重要会议前后A股行情复盘........................................ 23 图51. 2020年重要会议前后A股行情复盘..........................