传媒行业跟踪报告:基金重仓维持低配,抱团现象较为显著

AI智能总结

AI智能总结

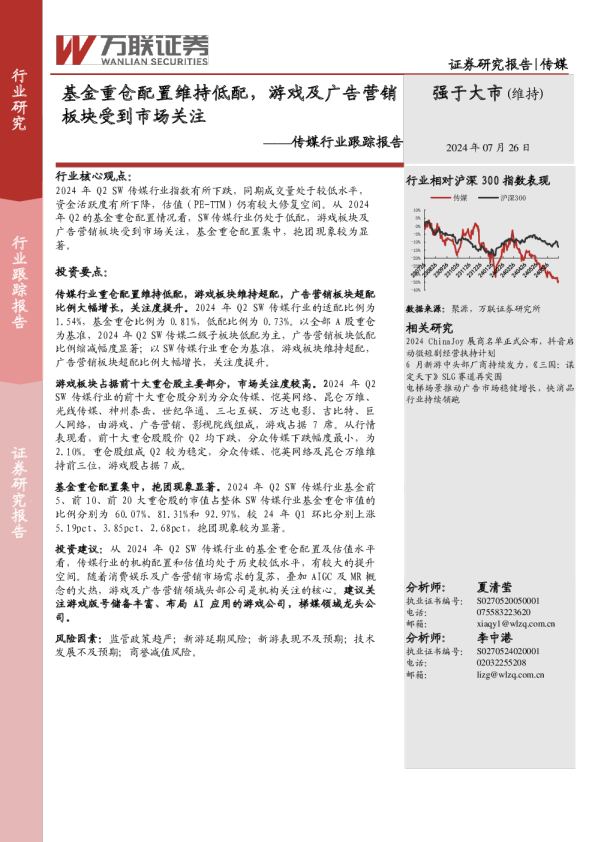

证券研究报告|传媒 强于大市(维持) 基金重仓维持低配,抱团现象较为显著 行业核心观点: ——传媒行业跟踪报告 2023年02月24日 行业相对沪深300指数表现 2022年Q4SW传媒行业指数有所回升,同期成交量小幅增加,资金活跃 度有所上升。2022年Q4末传媒行业的估值(PE-TTM)仍处于历史低位,较历史6年均值水平仍有修复空间。从2022年Q4的基金重仓配置情况看,SW传媒行业依然低配,且低配比例略有扩大,抱团现象较为显著。 投资要点: 传媒行业重仓配置维持低配,未来重仓比例有望提升。2022年Q4SW传媒行业的适配比例为1.60%,基金重仓比例为0.67%,处于低配水平,低 5% 0% -5% -10% -15% -20% -25% -30% 传媒沪深300 行业研 究 行业跟踪报 告 证券研究报 告 配比例为0.93%。2022年Q4所有SW传媒二级子板块均为低配,游戏和广告营销的低配比例有所收窄,六个子板块中,广告营销相对更受机构青睐。2022年Q4的低配幅度为过去十年中最高,体现出投资机构对SW传媒行业的低预期。我们认为主要是因为2022年Q4SW传媒行业仍然受到疫情的影响较大,以及线下电影等赛道的市场预期较差。随着后续防疫政策的优化以及线下消费娱乐的复苏,我们认为基金在传媒行业的重仓配置比例将有所提升,有望逐步由低配转为超配。 前十大重仓股组成较为稳定,行情表现整体较好。从持股市值看,2022年Q4SW传媒行业的前十大重仓股分别为分众传媒、芒果超媒、三七互娱、吉比特、光线传媒、遥望科技、凤凰传媒、中南传媒、万达电影和完美世界,由广告营销、数字媒体、游戏、影视院线和出版领域组成。从行情表现看,前十大重仓股中过半标的在2022年Q4实现上涨。重仓股组成较为稳定,榜单前三连续4个季度皆被分众传媒、芒果超媒和三七互娱揽 获。万达电影近4个季度以来首次进入前十大重仓股,彰显市场对线下消费娱乐复苏后电影行业的预期有所修复。 配置维持头部集中趋势,抱团现象十分明显。2022年Q4SW传媒行业基金前5、前10、前20大重仓股的市值占整体SW传媒行业基金重仓市值的比例分别为66.67%、83.62%和94.18%,抱团现象同比略有缓解。但SW 传媒行业连续�个季度的前10大重仓股市值占比超过80%,前20大重仓股市值占比接近95%,反映出SW传媒行业较为显著的抱团现象。 投资建议:从2022年Q4SW传媒行业的基金重仓配置及估值水平看,传媒行业的机构配置和估值均处于历史较低水平,有较大的提升空间。随着消费娱乐需求的复苏,影视院线板块的标的重新受到关注,广告营销、游戏和数字媒体领域的头部公司仍将是机构关注的核心。建议关注版号储备丰富、流水表现良好的游戏出品企业,梯媒及数字媒体平台领域的优质标的,以及院线、优质电影储备较多的发行方或出品方相关企业。 风险因素:监管政策趋严;新游、优质剧集、综艺或电影延期风险;产品口碑不及预期;商誉减值风险。 数据来源:聚源,万联证券研究所 相关研究 1月新游IP改编游戏表现较优,游戏版号发放进入常态化 游戏价值获肯定,XR产业稳步推进 ChatGPT引爆AIGC概念,87款游戏获版号 分析师:夏清莹 执业证书编号:S0270520050001 电话:075583228231 邮箱:xiaqy1@wlzq.com.cn 正文目录 1资金活跃度有所提升,估值仍处历史低位3 2基金重仓比例处历史较低水平,维持头部集中配置偏好4 2.1基金重仓比例同比下滑、环比上升,处历史较低水平4 2.2基金重仓标的数量占比近半,集中度位于各行业中游5 2.3前十大重仓股组成较为稳定,行情表现整体较好5 2.4前十大加/减仓股变动较多,持股数量变动为主要因素7 2.5子板块:所有板块均低配,广告营销板块相对更受青睐9 2.6基金重仓配置维持头部集中,抱团现象较为显著10 3投资建议10 4风险提示11 图表1:申万传媒行业日成交额及行业指数情况3 图表2:申万传媒行业估值(PE-TTM)变化趋势(单位:倍)3 图表3:SW传媒2013-2022年各季度基金重仓超/低配情况4 图表4:SW传媒18-22年Q4基金重仓超/低配情况5 图表5:各申万一级行业2022年Q4基金重仓标的数量及占比情况5 图表6:2022年Q4申万传媒行业前十大重仓股情况(按持股总市值排序)6 图表7:22年Q4申万传媒行业前十大重仓股情况(按持股基金数量排序)6 图表8:近4个季度传媒行业前十大基金重仓股(按持股总市值排序)7 图表9:2022年Q4前十大基金加仓股情况(按持股市值变动数值排序)7 图表10:近5个季度传媒行业前十大基金加仓股(按持股市值变动数值排序)8 图表11:2022年Q4前十大基金减仓股情况(按持股市值变动数值排序)8 图表12:近5个季度传媒行业前十大基金减仓股(按持股市值变动数值排序)9 图表13:传媒各子板块22Q1-22Q4基金重仓超/低配情况(以A股为分母)9 图表14:传媒各子板块22Q1-22Q4基金重仓超/低配情况(以传媒行业为分母).10图表15:近5个季度传媒行业基金重仓前5、10、20大重仓股市值占比情况(按持股市值排序)10 1资金活跃度有所提升,估值仍处历史低位 行业指数触底反弹,资金活跃度有所回暖。申万传媒行业指数2022年12月30日的收盘价为539.82点,较2022年9月30日的473.20点上涨14.08%。2022年Q4期间,申万传媒行业指数呈上涨趋势,日均成交额为197.27亿元,相比前一季度增加了25.68亿元,有所回暖;相比2021年Q4减少了168.56亿元。过去四个季度中,2022年Q1的日均成交额最大,为351.02亿元。 图表1:申万传媒行业日成交额及行业指数情况 资料来源:iFind,万联证券研究所 行业估值处历史低位,仍有较大修复空间。申万传媒行业指数的估值(PE-TTM)自2020年7月达到近六年最高水平48.08倍以来,一直处于下跌趋势,直到2022年Q4略有回升,但仍然处于历史低位,有较大修复空间。截至2023年2月22日申万传媒行业的PE-TTM为23.55倍,较近六年均值水平28.28倍仍有20%的修复空间。 图表2:申万传媒行业估值(PE-TTM)变化趋势(单位:倍) 资料来源:iFind,万联证券研究所 2基金重仓比例处历史较低水平,维持头部集中配置偏好 样本选取:截至2023年2月21日,基金的2022年四季度报告已披露完毕。以2021申万传媒行业新分类作为样本,以全部基金作为持仓对象,根据2023年2月21日从iFinD提取的数据,对传媒行业2022年Q4的基金重仓情况进行分析。 2.1基金重仓比例同比下滑、环比上升,处历史较低水平 传媒行业重仓配置维持低配,2022年Q4低配比例略微扩大。从适配比例看,2022年Q4SW传媒行业的适配比例为1.60%,同比有所下降,环比略微上升,整体趋势较为平稳,处于历史较低水平,在过去40个季度中排名第35。从基金重仓比例看,2022年Q4SW传媒行业的基金重仓比例为0.67%,同比下降0.68pct,环比上升0.13pct,这是SW传媒行业的基金重仓比例连续三个季度环比下滑后首次出现提升。但由于同期SW传媒 行业的适配比例环比也有提升,因此其低配比例较前一个季度仍略有扩大,由低配 0.90%扩大为低配0.93%。 图表3:SW传媒2013-2022年各季度基金重仓超/低配情况 资料来源:iFind,万联证券研究所 近三年SW传媒行业Q4的适配比例逐渐下滑,且基金重仓的低配比例持续扩大。2022年Q4SW传媒行业的基金重仓比例处于低配水平,低配比例为0.93%。近5年仅有19年SW传媒行业Q4的基金重仓比例为超配,超配了0.44%,此后三年均处于低配状态,且低 配比例逐年扩大,2022年Q4的低配幅度为过去十年中最高,体现出基金等投资机构对SW传媒行业的低预期。我们认为主要是因为2022年Q4SW传媒行业仍然受到疫情的影响较大,以及线下电影等赛道的市场预期较差。随着后续防疫政策的优化以及线下消费娱乐的复苏,我们认为基金在传媒行业的重仓配置比例将有所提升,有望逐步由低配转为超配。 图表4:SW传媒18-22年Q4基金重仓超/低配情况 资料来源:iFind,万联证券研究所 2.2基金重仓标的数量占比近半,集中度位于各行业中游 2022年Q4SW传媒行业重仓标的数量占比为46.81%,排行第15,集中度略有下降。从SW各一级行业基金重仓的标的数量看,2022年Q4传媒行业基金重仓标的数量为66个,占行业内标的总数的46.81%,较上期增加3.24pct,集中度略有下降,占比在申万31个一级行业中排名第15,处于中游水平。 图表5:各申万一级行业2022年Q4基金重仓标的数量及占比情况 资料来源:iFind,万联证券研究所 2.3前十大重仓股组成较为稳定,行情表现整体较好 从持股市值看,2022年Q4SW传媒行业的前十大重仓股分别为分众传媒、芒果超媒、三七互娱、吉比特、光线传媒、遥望科技、凤凰传媒、中南传媒、万达电影和完美世界,由广告营销、数字媒体、游戏、影视院线和出版领域组成,且各子行业的分布较 为平均,只有电视广播板块没有公司进入前十大重仓股。从行情表现看,前十大重仓股中过半标的在2022年Q4实现上涨,涨幅最大的是万达电影,上涨了34.23%,跌幅最大的是凤凰传媒,下跌了6.60%。 图表6:2022年Q4申万传媒行业前十大重仓股情况(按持股总市值排序) 排名 代码 名称 持股总市值(万元) 持股市值季度变动 22Q4股价变动 所属二级行业 1 002027.SZ 分众传媒 599,579.82 49.34% 21.56% 广告营销 2 300413.SZ 芒果超媒 239,480.58 -8.09% 20.42% 数字媒体 3 002555.SZ 三七互娱 191,200.63 11.15% 3.90% 游戏Ⅱ 4 603444.SH 吉比特 136,207.78 96.67% 33.40% 游戏Ⅱ 5 300251.SZ 光线传媒 122,183.07 26.28% 21.97% 影视院线 6 002291.SZ 遥望科技 96,062.36 18.86% -6.07% 广告营销 7 601928.SH 凤凰传媒 81,026.90 -3.72% -6.60% 出版 8 601098.SH 中南传媒 55,507.88 -22.34% 1.42% 出版 9 002739.SZ 万达电影 53,746.19 164.91% 34.23% 影视院线 10 002624.SZ 完美世界 41,255.00 -15.39% 2.42% 游戏Ⅱ 资料来源:iFind,万联证券研究所 从持股的基金数量看,2022年Q4SW传媒行业重仓持股基金数最多的前十个标的分别为分众传媒、三七互娱、芒果超媒、吉比特、完美世界、光线传媒、中南传媒、世纪华通、万达电影和凤凰传媒,由游戏、影视院线、出版和广告营销板块组成,其中重仓分众传媒的基金数量为161个,位列第一。持股基金数前十大个股中有9家同时为持股市值的前十大重仓股。从行情表现看,持股基金数前十大个股中除凤凰传媒外,在2022年Q4股价均实现上涨。 图表7:22年Q4申万传媒行业前十大重仓股情况(按持股基金数量排序) 排名 代码 名称 持股机构家数 持股市值排名 22Q4股价变动 所属二级行业 1 002027.SZ 分众传媒 161 1 21.56% 广告营销 2 002555.SZ 三七互娱 82 3 3.90% 游戏Ⅱ 3 300413.SZ 芒果超媒 55 2 20.42% 数字媒体 4 603444.SH 吉比特 49 4 33.40% 游戏Ⅱ 5 002624.SZ 完美世界 23 10 2.42% 游戏Ⅱ 6 300251.SZ 光线传媒 20 5 21.