持续关注下游需求复苏节奏,重点关注周期叠加成长

AI智能总结

AI智能总结

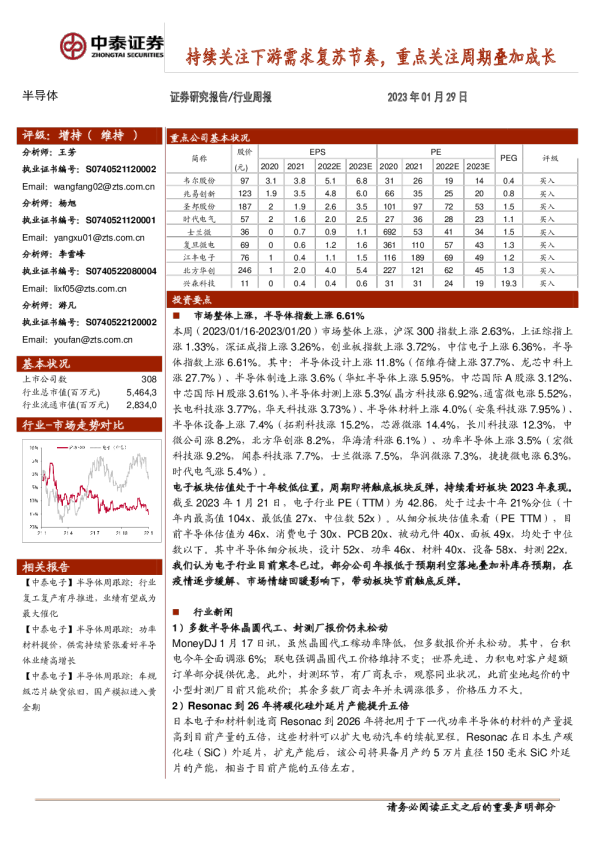

买入 买入 买入 买入 买入买入买入 买入 市场整体上涨,半导体指数上涨6.61% 买入 买入 买入 买入买入买入买入 买入 买入 本周(2023/01/16-2023/01/20)市场整体上涨,沪深300指数上涨2.63%,上证综指上涨1.33%,深证成指上涨3.26%,创业板指数上涨3.72%,中信电子上涨6.36%,半导体指数上涨6.61%。其中:半导体设计上涨11.8%(佰维存储上涨37.7%、龙芯中科上涨27.7%)、半导体制造上涨3.6%(华虹半导体上涨5.95%,中芯国际A股涨3.12%、中芯国际H股涨3.61%)、半导体封测上涨5.3%(晶方科技涨6.92%,通富微电涨5.52%,长电科技涨3.77%,华天科技涨3.73%)、半导体材料上涨4.0%(安集科技涨7.95%)、半导体设备上涨7.4%(拓荆科技涨15.2%,芯源微涨14.4%,长川科技涨12.3%,中微公司涨8.2%,北方华创涨8.2%,华海清科涨6.1%)、功率半导体上涨3.5%(宏微科技涨9.2%,闻泰科技涨7.7%,士兰微涨7.5%,华润微涨7.3%,捷捷微电涨6.3%,时代电气涨5.4%)。 买入买入买入买入买入 买入买入买入买入买入买入买入买入买入买入买入买入买入买入买入 电子板块估值处于十年较低位臵,周期即将触底板块反弹,持续看好板块2023年表现。 截至2023年1月21日,电子行业PE( TTM )为42.86,处于过去十年21%分位(十年内最高值104x、最低值27x、中位数52x)。从细分板块估值来看(PE TTM),目前半导体估值为46x、消费电子30x、PCB 20x、被动元件40x、面板49x,均处于中位数以下。其中半导体细分板块,设计52x、功率46x、材料40x、设备58x、封测22x。 我们认为电子行业目前寒冬已过,部分公司年报低于预期利空落地叠加补库存预期,在疫情逐步缓解、市场情绪回暖影响下,带动板块节前触底反弹。 行业新闻 1)多数半导体晶圆代工、封测厂报价仍未松动 MoneyDJ 1月17日讯,虽然晶圆代工稼动率降低,但多数报价并未松动。其中,台积电今年全面调涨6%;联电强调晶圆代工价格维持不变;世界先进、力积电对客户超额订单部分提供优惠。此外,封测环节,有厂商表示,观察同业状况,此前坐地起价的中小型封测厂目前只能砍价;其余多数厂商去年并未调涨很多,价格压力不大。 2)Resonac到26年将碳化硅外延片产能提升五倍 日本电子和材料制造商Resonac到2026年将把用于下一代功率半导体的材料的产量提高到目前产量的五倍,这些材料可以扩大电动汽车的续航里程。Resonac在日本生产碳化硅(SiC)外延片,扩充产能后,该公司将具备月产约5万片直径150毫米SiC外延片的产能,相当于目前产能的五倍左右。 3)华虹半导体:拟成立12英寸晶圆制造合营企业,注册资本拟增至40.2亿美元 中国基金报1月18日报道,华虹半导体公告,公司、全资子公司华虹宏力、国家集成电路产业基金II及无锡市实体于2023年1月18日订立合营协议,上述四方将向华虹半导体制造(无锡)有限公司(简称:合营公司)大举投资40.2亿美元(约271.52亿元人民币)。 除此之外,合营公司还将以债务融资方式筹资26.8亿美元(约180.02亿元人民币)。 海外大厂&A股业绩预告汇总,受需求不振,下游去库存影响,大厂业绩承压 海外大厂及A股电子公司逐步披露2022年业绩情况,四季度行业在去库存压力下,业绩有所承压。虽部分公司业绩低于预期,但半导体板块股价本轮反弹明显,我们认为目前行业利空逐步落地,看好2023年在周期反转及补库存下的反转机会。受需求不振以及客户端去库存影响,设计大厂四季度业绩承压,其中英特尔22Q4营收140亿美元,同比下降32%,TI 22Q4营收47亿美元,同比下降3%,美光22Q4营收41亿美元,同比下滑47%;国内半导体设计公司同样承压明显,韦尔股份、卓胜微、芯朋微、恒玄科技全年利润同比下滑均超过50%。我们认为从历史经验看本轮周期拐点或有望于23Q1出现,但受疫情及地缘政治等因素影响,需求复苏延后可能导致本轮周期拐点延后出现,重点关注周期触底、需求复苏带来的投资机会。。 投资建议:持续推荐半导体行业具有大空间/高景气度板块领先企业。 1)功率:下游新能源拉动的需求高景气仍将持续,建议关注扬杰科技、时代电气、斯达半导、士兰微、新洁能、宏微科技等; 2)模拟:龙头厂商料号稳步拓展、持续受益于国产化,建议关注圣邦股份、思瑞浦、希荻微等; 3)MCU:看好龙头通过产品结构调整+国产化持续实现业绩高增长,建议关注兆易创新、中颖电子、国民技术等; 4)材料:下游需求火热,国产厂商在下游客户验证周期加快,建议关注立昂微、江丰电子、沪硅产业、兴森科技等; 5)设备&零部件:晶圆厂进入开支高峰期,拉动上游设备需求,建议关注北方华创、芯源微、华峰测控、中微公司、长川科技、富创精密等; 6)数字:看好细分下游需求景气度旺盛以及部分赛道底部反转逻辑,建议关注复旦微电、安路科技、澜起科技、瑞芯微、晶晨股份等。 风险提示:需求不及预期、产能瓶颈的束缚、大陆厂商技术进步不及预期、中美贸易摩擦加剧、研报使用的信息更新不及时。 一、行情回顾:市场整体上涨,半导体指数上涨6.61% 截至2023年1月21日,电子行业PE( TTM )为42.86,处于过去十年21%分位(十年内最高值104x、最低值27x、中位数52x)。从细分板块估值来看(PE TTM),目前半导体估值为46x、消费电子30x、PCB 20x、被动元件40x、面板49x,均处于中位数以下。其中半导体细分板块,设计52x、功率46x、材料40x、设备58x、封测22x。 图表1:十年电子(中信)PE TTM 图表2:电子细分板块估值 电子板块估值处于十年较低位臵,周期即将触底板块反弹,持续看好板块2023年表现。在我们2022年12月21日外发的《2023电子行业年度策略报告》中提出,电子行业周期有望于2023Q1见底,叠加国产替代空间弹性,看好半导体设计及被动板块。我们认为电子行业目前寒冬已过,部分公司年报低于预期利空落地叠加补库存预期,在疫情逐步缓解、市场情绪回暖影响下,板块节前触底反弹。本轮(2022.12.26—2023.01.20)半导体指数反弹14.61%,其中半导体设计板块领涨,其中唯捷创芯-U涨幅43%、普冉股份38%、芯朋微33%、卓胜微30%、兆易创新29%。 图表3:本轮行情(2022/12/26-2023/1/20)涨幅 本周(2023/01/16-2023/01/20)市场整体上涨,沪深300指数上涨2.63%,上证综指上涨1.33%,深证成指上涨3.26%,创业板指数上涨3.72%,中信电子上涨6.36%,半导体指数上涨6.61%。其中:半导体设计上涨11.8%、半导体制造上涨3.6%、半导体封测上涨5.3%、半导体材料上涨4.0%、半导体设备上涨7.4%、功率半导体上涨3.5%。 本周(2023/01/16-2023/01/20)费城半导体指数下跌,跌幅为0.21%,2023/01/01-2023/01/20涨幅为10.37%。台湾半导体指数周上涨0.65%,2023/01/01-2023/01/20涨幅为11.50%。 图表4:费城半导体指数 图表5:全球半导体月度销售额及增速 图表6:A股半导体指数 图表7:中国台湾半导体指数 图表8:细分板块估值情况(2022) 图表9:本周半导体各细分板块涨跌幅情况 图表10:上周半导体行业涨跌幅前五公司 图表11:上周半导体行业涨跌幅后五公司 截至01月20日,A股半导体公司总市值达32433.61亿元,环比上涨6.26%。其中:设计板块公司总市值9231亿元,环比上涨9.84%;制造板块公司总市值5728亿元,环比上涨3.77%;设备板块公司总市值5206亿元,环比上涨6.91%;材料板块公司总市值4163亿元,环比上涨5.12%; 封测公司总市值1518亿元,环比上涨4.38%;功率板块总市值6905亿元,环比上涨4.42%。 图表12:A股半导体板块公司总市值(亿元) 图表3:A股半导体设计板块公司总市值(亿元) 图表4:A股半导体制造板块公司总市值(亿元) 图表5:A股半导体设备板块公司总市值(亿元) 图表6:A股半导体材料板块公司总市值(亿元) 图表7:A股半导体封测板块公司总市值(亿元) 图表8:A股半导体功率板块公司总市值(亿元) 当周(2023/01/16-2023/01/20)沪/深股通总体增持半导体板块。沪/深股通持股市值前20的企业中,16家企业获增持,4家企业被减持。增持金额前三公司为韦尔股份(6.43亿元)、大族激光(3.61亿元)、北方华创(3.53亿元),减持金额前三公司为圣邦股份(-2.24亿元)、TCL中环(-1.86亿元)、兆易创新(-0.90亿元)。 图表9:沪/深股通半导体板块持仓情况(按持股市值排名) 二、行业新闻:多数半导体晶圆代工、封测厂报价仍未松动 多数半导体晶圆代工、封测厂报价仍未松动 MoneyDJ 1月17日讯,虽然晶圆代工稼动率降低,但多数报价并未松动。 其中,台积电今年全面调涨6%;联电强调晶圆代工价格维持不变;世界先进、力积电对客户超额订单部分提供优惠。此外,封测环节,有厂商表示,观察同业状况,此前坐地起价的中小型封测厂目前只能砍价;其余多数厂商去年并未调涨很多,价格压力不大。 新闻链接:https://mp.weixin.qq.com/s/DZWJBjDGpYPUP1vwMnahWw ADI斥资10亿美元,升级俄勒冈半导体工厂 据oregonlive报道,ADI正斥资10亿美元对俄勒冈州比弗顿附近的半导体工厂进行升级,这将使产能将翻倍。ADI工厂运营副总裁Fred Bailey表示:“我们正在进行大量投资,对现有制造空间进行现代化改造,重新装配设备以提高生产率,并通过增加25000平方英尺的额外洁净室空间来扩展我们的整体基础设施。”ADI主要生产可用于热源管理和热控制的高端模拟芯片,目标市场主要是工业和汽车等领域,这在目前消费电子终端市场需求疲弱情况下,可以在一定程度上避免冲击。 新闻链接:https://mp.weixin.qq.com/s/QonsrSJz0cL4VQuF6tWuZg 2022年度全球半导体TOP 10榜单出炉 Gartner 1月17日公布2022年度全球半导体TOP 10榜单,根据Gartner, Inc. 的初步结果,2022年全球半导体总收入增长1.1%至6017亿美元,高于2021年的5950亿美元。其中,尽管三星电子在2022年的收入下降了10.4%,但三星电子仍然位居榜首,这主要是由于内存和NAND闪存销售额的下降。英特尔以9.7%的市场份额稳居第二,该公司受到消费PC市场大幅下滑和核心x86处理器业务竞争激烈的影响,收入增长下降19.5%,也是前十中跌幅最大的。涨幅最高的是AMD,高达42.9%。 新闻链接:https://mp.weixin.qq.com/s/A1UUWmw15b8GY1fYsFinYg 华虹半导体:拟成立12英寸晶圆制造合营企业,注册资本拟增至40.2亿美元 中国基金报1月18日报道,华虹半导体公告,公司、全资子公司华虹宏力、国家集成电路产业基金II及无锡市实体于2023年1月18日订立合营协议,上述四方将向华虹半导体制造(无锡)有限公司(简称:合营公司)大举投资40.2亿美元(约271.52亿元人民币)。除此之外,合营公司还将以债务融资方式筹资26.8亿美元(约180.02亿元人民币)。 新闻链接:https://mp.weixin.qq.com/s/THIbK1RdI81UmvA7C9vvcA Resonac到26年将碳化硅外延片产能提升五倍