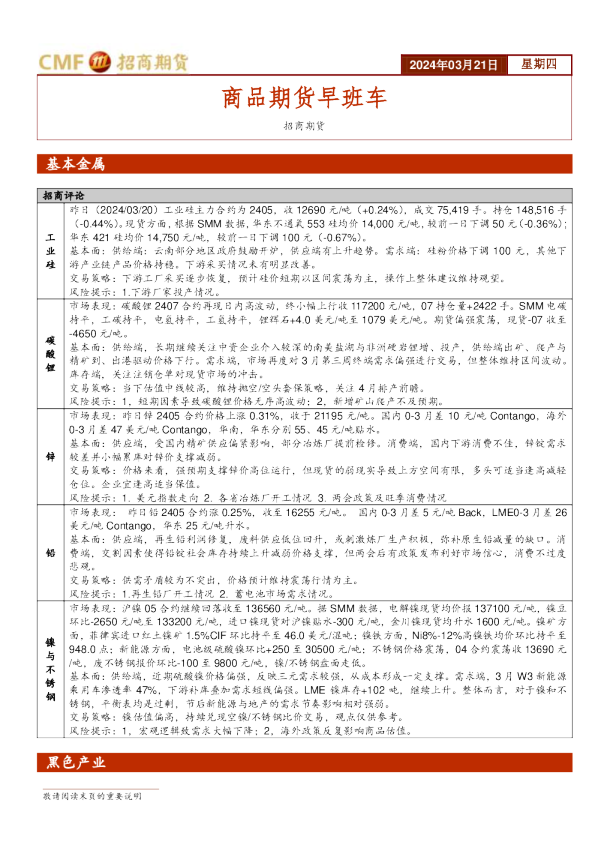

商品期货早班车

2022年11月25日 星期五 商品期货早班车招商期货 基本金属 招商评论 锌 昨日2212合约收至23505元/吨,较前一交易日下跌0.23%。供给端:精矿产量略降,进口宽裕,国产TC升本周增长,进口TC维持高位,冶炼利润较好;锌锭国内产量略增,海外产能短期难以恢复,具体可关注海外开工状况。需求端:本周下游消费开工尚可。近期疫情管控优化政策推进,但由于消费旺季接近尾声,中短期来看消费端复苏程度比较有限。具体关注管控优化状况。策略:短期看供强需稳,基本面偏弱,但目前库存偏低,价格短期有支撑。目前市场交易重点交易经济复苏预期,虽前一日经历中幅下滑,但目前库存过低,进一步操作做空仍有较大逼仓风险,操作上仍建议尝试逢低做多。风险点:1.美联储再度透露鹰派信息引起恐慌。2.疫情管控优化政策成效不佳 铅 上周五2212合约收于15690元/吨,较前一交易日,下跌0.29%。目前铅锭贴水在高位震荡。供给端:国产矿产量环比持平,进口矿偏紧,整体矿端相对紧张,本周原生铅,再生铅产量都有所上涨。目前铅锭供应偏宽松,但由于矿端相对紧张因此预期供应将由强转弱。需求端:本周下游蓄电池开工微降,九月出口环比降幅较大,终端车市表现有所回落。旺季消费即将进入尾声,预计整体消费转弱。策略:短期看,近期铅价上涨,主要受到有色整体上涨及外盘带动影响。但铅整体供需基本面偏弱,中短期建议逢高做空,注意高点位置。风险点:疫情管控措施超预期发力,下游消费反季节利好价 黑色产业 螺纹钢 钢联口径螺纹表需环比显著下降20.7万吨至291.3万吨,实际需求季节性走弱,且前期受疫情影响运输,导致在途库存量偏多。后续需求仍将进一步环比走弱。供应端情况稳定,但部分钢厂复产,产量或已触底回升。供需数据显示基本面环比走弱,后续库存拐点渐近,关注后续垒库速度。01合约仍然维持升水,乐观预期被充分交易。操作上建议观望为主,激进者可轻仓尝试短空05螺纹。 铁矿石 港存环比显著增加165.6万吨至1.35亿吨,生铁产量继续环比下降2.3万吨/日至222.6万吨/日。随着高炉检修完毕,后续生铁产量或将环比增加。钢材冬储相持不下,且由于市场对明年钢材预期较淡,进而压制钢厂补库意愿。供应端印矿报盘已经出现,后续将陆续到港。铁矿仍将垒库,截至年底可达1.4亿吨左右。12合约仍然维持平水/升水,乐观预期被充分交易。操作上建议观望为主,激进者可轻仓尝试短空05铁矿。 农产品市场 招商评论 白糖 国际方面,巴西蔗糖行业协会(Unica)周四称,11月上半月巴西中南部地区的糖产量达到166.5万吨,上年同期为63.5万吨。乙醇产量为12.75亿升,上年同期为7.41亿升。甘蔗含糖量为137.1公斤/吨,上年同期为133.71公斤/吨。48.40%的蔗汁用于制糖,上年同期为39.62%。巴西22/23榨季产量已经追平上一榨季,产量略增已成现实。印度方面可能会将2022/23榨季的食糖出口配额增加200万吨至400万吨,使总出口量保持在800万吨至1000万吨的水平,出口仍较高。国内商品走势疲软,白糖跟随原糖,自身缺乏驱动。现货成交较清淡,5650以上的新糖成交不旺,而新糖供应跟上,现货没有亮点。现货不涨,盘面很难有上涨的空间。操作上,维持空单持有。风险点:印度出口政策、国内消费 能源化工 招商评论 尿素 现货成交好转,上游积极推涨,但供应仍充裕,叠加成本端煤价下修预期,尿素反弹承压,冬储带动部分需求。基本面看,上游整体开工率同比偏高位,生产利润回升,检修企业陆续提负。需求端,冬储带动下游复合肥厂提负,后续淡储跟进仍有增量,短期价格上升过快或引发淡储采购抵触情绪。出口端,近期出口小幅增加,但短期保供压力下大幅出口放量或难以看到,出口空间转内贸替代增加了供应。综合来看,跌价需求跟进,交投好转,但市场流通货较为充足,后续需求增量弹性相对受限,供需压力难以明显扭转,国内四季度供需预期偏宽松为主,或需要上游减产来对冲压力,预计短期震荡偏弱,关注淡储进展和限气行情。 LLDPE 昨天IIDPE夜盘主力合约收盘价为7979元/吨,上涨0.29%。华北低价现货8080元/吨,01基差盘面加100,基差走弱,成交一般。近期海外美金价格小幅走弱,低价进口窗口打开边缘。供给端:近端,检修复产但01前没有新增装置,01供应压力一般。远端05仍处于扩产周期,新增供应压力仍非常大。后期关注石化企业是否因为亏损导致大规模检修发生。需求端:下游受疫情反复总体需求仍偏弱,农地膜处于旺季后期。后面关注国内疫情情况。策略:未来行业仍处于扩产周期,逢高做空产业利润仍是主线。操作上,短期产业链库存健康,贴水收窄,疫情影响需求偏弱但随着防疫政策优化影响逐步减弱,临近交割月,震荡为主,往上受制于进口窗口压制。风险点:1,俄乌事件发酵;2,国内疫情情况;3,下游订单情况;4新装置投放情况 甲醇 港口偏强,内地偏弱,市场结构分化运行,近期煤价有所走弱,带动成本端下移。供应端,上游复产增多,近端仍有供应压力累积。需求端,传统需求转淡,甲醇制烯烃负荷同比仍偏低,部分MTO重启暂无时间表,烯烃近端支撑有限,但后续若回归需求增量弹性较大。国外装置看,南美负荷提升,伊朗降负增加,装船量近期收窄。库存方面,港口库存同比仍处于极低水平,季节性看随着年末临近进口有缩量预期。综合来看,库存高位,供需偏宽松,压制价格反弹空间,但港口低库存背景下下跌空间同样受限,预计区间震荡,关注年末限气驱动和需求恢复进展。 PP 昨天夜盘PP主力合约收盘价为7614元/吨,下跌0.59%。华东PP现货7720,基差01盘面加70,基差走弱,成交一般。海外美金价格稳中小跌,低价进口窗口打开,出口窗口关闭。供给端:01合约,随着新装置逐步投产,叠加检修复产,供应压力逐步加大。05仍处于扩产周期。后期关注年底石化企业是否大规模检修。需求端:下游总体受疫情影响,总体需求仍偏弱,汽车订单环比走好,家电仍偏弱。后期关注国内疫情情况。策略:中期行业仍处于扩产周期,逢高做空利润仍是主线。操作上,短期产业链库存健康,贴水收窄,疫情影响需求偏弱但随着防疫政策优化影响逐步减弱,短期震荡偏弱为主,往上受制于进口窗口压制。后面关注疫情复工情况。风险点:1,俄乌事件发酵情况;2,国内疫情情况;3,下游订单情况 EB 昨天夜盘EB2301合约夜盘收盘价为7864元/吨,下跌0.63%。美金价格持稳,进口倒挂。华东现货价格8100元/吨附近,成交一般。供给端:国产环比回升,出口减少,净进口仍处于低位,十一月小幅累库存,十二月小幅去库存。需求端:家电汽车需求总体环比改善,受疫情反复总体需求仍偏弱。关注后期国内疫情发酵程度。策略:短期来看,库存累积但总体仍偏低,生产利润修复,小幅贴水,供需走弱,震荡偏弱为主,往上受制于进口窗口。后面关注疫情情况。风险点:1,俄乌事件发酵情况;2,疫情发酵情况;3,下游订单情况情况。 招商期货研究团队 王思然(投资咨询从业资格证书编号:Z0017486)徐世伟(投资咨询从业资格证书编号:Z0001836)王真军(投资咨询从业资格证书编号:Z0010289)吕杰(投资咨询从业资格证书编号:Z0012822)安婧(投资咨询从业资格证书编号:Z0016777)赵嘉瑜(投资咨询从业资格证书编号:Z0016776)谭洋(投资咨询从业资格证书编号:Z0017074) 重要声明 本报告由招商期货有限公司(以下简称“本公司”)编制,本公司具有中国证监会许可的期货投资咨询业务资格(证监许可【2011】1291号)。《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,本报告发布的观点和信息仅供经招商期货有限公司评估风险承受能力为C3及C3以上类别的投资者参考。若您的风险承受能力不满足上述条件,请取消订阅、接收或使用本研报中的任何信息。请您审慎考察金融产品或服务的风险及特征,根据自身的风险承受能力自行作出投资决定并自主承担投资风险。 本报告基于合法取得的信息,但招商期货对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述品种买卖的出价或对任何人的投资建议,招商期货不会因接收人收到此报告而视他们为其客户。投资者据此作出的任何投资决策与本公司、本公司员工无关。 市场有风险,投资需谨慎。投资者不应将本报告作为投资决策的唯一参考因素,亦不应认为本报告可取代自己的判断。除法律或规则规定必须承担的责任外,招商期货及其员工不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。 本报告版权归招商期货所有,未经招商期货事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载。