固定收益周报:无风险利率低位波动,城投融资成本持续下行

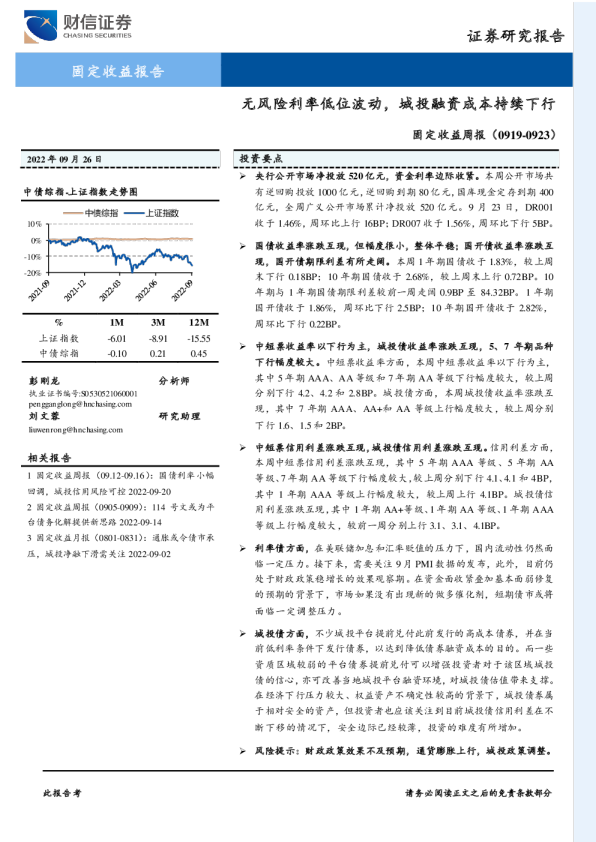

证券研究报告 固定收益报告 无风险利率低位波动,城投融资成本持续下行 固定收益周报(0919-0923) 2022年09月26日 投资要点 中债综指-上证指数走势图 10% 0% 10% 20% 中债综指上证指数 - - % 1M 3M 12M 上证指数 -6.01 -8.91 -15.55 中债综指 -0.10 0.21 0.45 彭刚龙分析师 执业证书编号:S0530521060001 pengganglong@hnchasing.com 刘文蓉研究助理 liuwenrong@hnchasing.com 相关报告 1固定收益周报(09.12-09.16):国债利率小幅回调,城投信用风险可控2022-09-20 2固定收益周报(0905-0909):114号文或为平台债务化解提供新思路2022-09-14 3固定收益月报(0801-0831):通胀或令债市承压,城投净融下滑需关注2022-09-02 央行公开市场净投放520亿元,资金利率边际收紧。本周公开市场共 有逆回购投放1000亿元,逆回购到期80亿元,国库现金定存到期400 亿元,全周广义公开市场累计净投放520亿元。9月23日,DR001收于1.46%,周环比上行16BP;DR007收于1.56%,周环比下行5BP。 国债收益率涨跌互现,但幅度很小,整体平稳;国开债收益率涨跌互现,国开债期限利差有所走阔。本周1年期国债收于1.83%,较上周末下行0.18BP;10年期国债收于2.68%,较上周末上行0.72BP。10 年期与1年期国债期限利差较前一周走阔0.9BP至84.32BP。1年期国开债收于1.86%,周环比下行2.5BP;10年期国开债收于2.82%,周环比下行0.22BP。 中短票收益率以下行为主,城投债收益率涨跌互现,5、7年期品种下行幅度较大。中短票收益率方面,本周中短票收益率以下行为主, 其中5年期AAA、AA等级和7年期AA等级下行幅度较大,较上周分别下行4.2、4.2和2.8BP。城投债方面,本周城投债收益率涨跌互现,其中7年期AAA、AA+和AA等级上行幅度较大,较上周分别下行1.6、1.5和2BP。 中短票信用利差涨跌互现,城投债信用利差涨跌互现。信用利差方面,本周中短票信用利差涨跌互现,其中5年期AAA等级、5年期AA 等级、7年期AA等级下行幅度较大,较上周分别下行4.1、4.1和4BP,其中1年期AAA等级上行幅度较大,较上周上行4.1BP。城投债信用利差涨跌互现,其中1年期AA+等级、1年期AA等级、1年期AAA等级上行幅度较大,较前一周分别上行3.1、3.1、4.1BP。 利率债方面,在美联储加息和汇率贬值的压力下,国内流动性仍然面临一定压力。接下来,需要关注9月PMI数据的发布,此外,目前仍处于财政政策稳增长的效果观察期。在资金面收紧叠加基本面弱修复 的预期的背景下,市场如果没有出现新的做多催化剂,短期债市或将面临一定调整压力。 城投债方面,不少城投平台提前兑付此前发行的高成本债券,并在当前低利率条件下发行债券,以达到降低债券融资成本的目的。而一些 资质区域较弱的平台债券提前兑付可以增强投资者对于该区域城投债的信心,亦可改善当地城投平台融资环境,对城投债估值带来支撑。在经济下行压力较大、权益资产不确定性较高的背景下,城投债券属于相对安全的资产,但投资者也应该关注到目前城投债信用利差在不断下移的情况下,安全边际已经较薄,投资的难度有所增加。 风险提示:财政政策效果不及预期,通货膨胀上行,城投政策调整。 此报告考请务必阅读正文之后的免责条款部分 内容目录 1核心观点3 2货币市场3 3债券市场4 3.1利率债4 3.2信用债6 3.3可转债9 4风险提示11 图表目录 图1:DR001上行、DR007下行(%)4 图2:央行公开市场净投放520亿元(亿元)4 图3:国债收益率曲线变化(%)4 图4:国开债收益率曲线变化(%)4 图5:国债收益率走势(%)5 图6:国开债收益率走势(%)5 图7:利率债总发行量、净供给量(亿元)5 图8:中短票收益率及周变动(%,BP)6 图9:城投债收益率及周变动(%,BP)6 图10:中短票收益率走势(%)6 图11:城投债收益率走势(%)6 图12:中短票信用利差及周变动(%,BP)7 图13:城投债信用利差及周变动(%,BP)7 图14:中短票等级利差及周变动(%,BP)7 图15:城投债等级利差及周变动(%,BP)7 图16:信用债总发行量、净供给量(亿元)8 图17:本周债券发行情况(亿元,按主体评级)8 图18:本周债券发行情况(亿元,按企业性质)8 图19:本周债券发行情况(亿元,按行业)9 图20:本周债券发行情况(亿元,按券种)9 图21:上证指数和转债指数走势9 图22:上证指数和转债指数周涨跌幅(%)9 图23:转债价格中位数和算术平均数周变动(元,%)10 图24:转股溢价率中位数和算数平均数周变动(%)10 表1:本周涨幅前十和跌幅前十的可转债10 表2:本周新上市转债情况10 表3:本周新发行转债情况11 1核心观点 利率债方面,本周债市多空力量交织,主要利空因素有LPR下调预期落空、美联储加息、人民币汇率承压等,主要利多因素有央行开启14天逆回购操作、地缘政治冲突再发酵导致避险情绪上升等,最终1年期国债与上周持平收于1.83%,10年期国债上行1BP 收于2.68%。本周央行重启14天逆回购稳定了流动性预期,但其目的更多是为了应对跨季时点的资金成本压力。在美联储加息和汇率贬值的压力下,国内流动性仍然面临一定压力。接下来,需要关注9月PMI数据的发布,此外,目前仍处于财政政策稳增长的效果观察期。在资金面收紧叠加基本面弱修复的预期的背景下,市场如果没有出现新的做多催化剂,短期债市或将面临一定调整压力。 城投债方面,据企业预警通数据显示,截至9月23日,年内累计97只城投债拟提 前兑付,拟提前兑付债券总金额约388亿元。今年国内有多只城投债券出现提前兑付, 原因主要和今年城投债利率下降幅度较高,截至9月23日,各期限、各等级城投债利率下行幅度约为40-70BP左右,不少城投平台提前兑付此前发行的高成本债券,并在当前低利率条件下发行债券,以达到降低债券融资成本的目的。而一些资质区域较弱的平台债券提前兑付可以增强投资者对于该区域城投债的信心,亦可改善当地城投平台融资环境,对城投债估值带来支撑。在经济下行压力较大、权益资产不确定性较高的背景下,城投债券属于相对安全的资产,但投资者也应该关注到目前城投债信用利差在不断下移的情况下,安全边际已经较薄,投资的难度有所增加。 可转债方面,从价格来看,截至9月23日,全市场转债价格的中位数和算术平均数 分别为119.95元和136.76元,周环比分别下跌0.46%和上涨0.04%;从估值来看,截至9月23日,全市场转股溢价率的中位数和算术平均数分别为43.20%和55.07%,周环比 分别上涨2.16个百分点和2.53个百分点。可转债投资建议方面,从地产和疫情冲击来看,第二季度大概率是本轮经济底,预计第三季度国内经济以及上市公司业绩将明显好转。我们预计第三季度A股市场可能仍需一定时间磨底,但当下A股机会仍大于风险,A股市场将迎来黄金坑机会。我们建议依次从以下四个板块进行资产配置:(1)稳增长政策板块。投资端关注地产、基建;消费端关注汽车、家电、建材。(2)业绩边际改善板块。未来1-2个季度,军工、交运、TMT、煤炭、农林牧渔的业绩边际改善幅度或最大。(3)困境反转板块。产业周期反转的生猪养殖板块,疫情反转的航空、机场、旅游、酒店、免税、餐饮、院线等板块。(4)新能源等赛道股。关注业绩高增长且估值合理的医药、新能源车、光伏、风电、储能标的。 2货币市场 央行公开市场净投放520亿元,资金利率边际收紧。本周公开市场共有逆回购投放 1000亿元,逆回购到期80亿元,国库现金定存到期400亿元,全周广义公开市场累计净投放520亿元。9月23日,DR001收于1.46%,周环比上行16BP;DR007收于1.56%,周环比下行5BP。3月Shibor周环比上行1BP,收于1.621%,1Y同业存单收益率周环比 上行3BP,收于1.98%。 图1:DR001上行、DR007下行(%)图2:央行公开市场净投放520亿元(亿元) 2.8 7000 货币投放货币回笼净投放 2.2 520 2000 1.6 -3000 DR001 DR007 1.0 09-2311-2301-2303-2305-23 07-23 09-23 -8000 03-04 03-18 04-08 04-22 05-13 06-02 06-17 07-01 07-15 07-29 08-12 08-26 09-09 09-23 资料来源:wind,财信证券资料来源:wind,财信证券 3债券市场 3.1利率债 国债收益率涨跌互现,但幅度很小,整体平稳;国开债收益率涨跌互现,国开债期限利差有所走阔。本周1年期国债收于1.83%,较上周末下行0.18BP;10年期国债收于2.68%,较上周末上行0.72BP。10年期与1年期国债期限利差较前一周走阔0.9BP至 84.32BP。1年期国开债收于1.86%,周环比下行2.5BP;10年期国开债收于2.82%,周环比下行0.22BP。 图3:国债收益率曲线变化(%)图4:国开债收益率曲线变化(%) 3.0 国债变动(BP,右)2022-09-23 2022-09-16 1 3.0 国开变动(BP,右)2022-09-23 2022-09-16 2 2.502.50 2.0-12.0-2 1.5 -2 1y3y5y7y10y 1.5 -4 1y3y5y7y10y 资料来源:wind,财信证券资料来源:wind,财信证券 图5:国债收益率走势(%)图6:国开债收益率走势(%) 中债国债到期收益率:1年 中债国债到期收益率:10年 3.5 3.0 2.5 2.0 2021-07 2021-08 2021-09 2021-10 2021-11 2021-12 2022-01 2022-02 2022-03 2022-04 2022-05 2022-06 2022-07 2022-08 2022-09 1.5 4.0 中债国开债到期收益率:1年 中债国开债到期收益率:10年 3.5 3.0 2.5 2.0 2021-06 2021-07 2021-08 2021-09 2021-10 2021-11 2021-12 2022-01 2022-02 2022-03 2022-04 2022-05 2022-06 2022-07 2022-08 2022-09 1.5 资料来源:wind,财信证券资料来源:wind,财信证券 利率债总发行量大幅上升,净供给量大幅增长。本周利率债总发行规模为4850.70 亿元,环比上升13.61%,净供给规模为2863.61亿元,环比上周上升118.27%。国债发行规模为2555.30亿元,净供给规模为1390.70亿元。地方政府债发行规模为858.00亿元, 净融资规模为105.51亿元。政金债发行规模为1437.40亿元,净供给规模为1367.40亿元。 图7:利率债总发行量、净供给量(亿元) 总发行量 总偿还量 净融资额 10,000 8,000 6,000 4,000 2,000 0 -2,000 -4,000 -6,000 -8,000 09/19 09/12 09/05 08/29 08/22 08/15 08/08 08/01 07/25 07/18 07/11 07/04 06/27 06/20 06/13 06/06 05/30 05/23 05/16 05/09 05/02 04/25 04/18 04/11 04/04 03/28 03/21 03/14