疫情影响短期同店表现,加速推进门店下沉布局

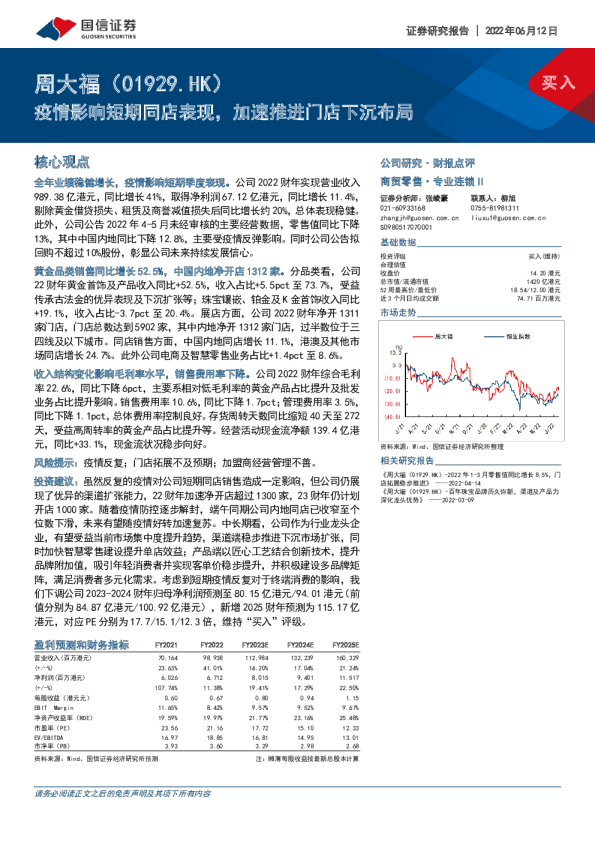

全年业绩稳健增长,疫情影响短期季度表现。公司 2022 财年实现营业收入989.38 亿港元,同比增长 41%,取得净利润 67.12 亿港元,同比增长 11.4%,剔除黄金借贷损失、租赁及商誉减值损失后同比增长约 20%,总体表现稳健。 此外,公司公告 2022 年 4-5 月未经审核的主要经营数据,零售值同比下降13%,其中中国内地同比下降 12.8%,主要受疫情反弹影响。同时公司公告拟回购不超过 10%股份,彰显公司未来持续发展信心。 黄金品类销售同比增长 52.5%,中国内地净开店 1312 家。分品类看,公司22 财年黄金首饰及产品收入同比+52.5%,收入占比+5.5pct 至 73.7%,受益传承古法金的优异表现及下沉扩张等;珠宝镶嵌、铂金及 K 金首饰收入同比+19.1%,收入占比-3.7pct 至 20.4%。展店方面,公司 2022 财年净开 1311家门店,门店总数达到 5902 家,其中内地净开 1312 家门店,过半数位于三四线及以下城市。同店销售方面,中国内地同店增长 11.1%,港澳及其他市场同店增长 24.7%。此外公司电商及智慧零售业务占比+1.4pct 至 8.6%。 收入结构变化影响毛利率水平,销售费用率下降。公司 2022 财年综合毛利率 22.6%,同比下降 6pct,主要系相对低毛利率的黄金产品占比提升及批发业务占比提升影响。销售费用率 10.6%,同比下降 1.7pct;管理费用率 3.5%,同比下降 1.1pct,总体费用率控制良好。存货周转天数同比缩短 40 天至 272天,受益高周转率的黄金产品占比提升等。经营活动现金流净额 139.4 亿港元,同比+33.1%,现金流状况稳步向好。 风险提示:疫情反复;门店拓展不及预期;加盟商经营管理不善。 投资建议:虽然反复的疫情对公司短期同店销售造成一定影响,但公司仍展现了优异的渠道扩张能力,22 财年加速净开店超过 1300 家,23 财年仍计划开店 1000 家。随着疫情防控逐步解封,端午同期公司内地同店已收窄至个位数下滑,未来有望随疫情好转加速复苏。中长期看,公司作为行业龙头企业,有望受益当前市场集中度提升趋势,渠道端稳步推进下沉市场扩张,同时加快智慧零售建设提升单店效益;产品端以匠心工艺结合创新技术,提升品牌附加值,吸引年轻消费者并实现客单价稳步提升,并积极建设多品牌矩阵,满足消费者多元化需求。考虑到短期疫情反复对于终端消费的影响,我们下调公司 2023-2024 财年归母净利润预测至 80.15 亿港元/94.01 港元(前值分别为 84.87 亿港元/100.92 亿港元),新增 2025 财年预测为 115.17 亿港元,对应 PE 分别为 17.7/15.1/12.3 倍,维持“买入”评级。 盈利预测和财务指标 全年业绩稳健增长,疫情影响短期季度表现。公司 2022 财年实现营业收入 989.38亿港元,同比增长 41%,取得归母净利润 67.12 亿港元,同比增长 11%,表现稳健。 此外,公司公告了 2022 年 4-5 月未经审核的主要经营数据,零售值同比下降 13%,其中中国内地同比下降 12.8%,其中同店下滑 28.2%,一定程度上受疫情影响,但六月端午期间较去年同期已经收窄至个位数下滑。同时公司公告拟回购不超过10%股份,彰显公司未来持续发展信心。 图 1:周大福营业收入及增速(亿港元、%) 图2:周大福归母净利润及增速(亿港元、%) 分业务看,随着公司持续利用省代及加盟商拓展下沉市场版图,公司批发业务占比持续提升。2022 财年公司批发业务的销售占比提升 9.42pct 至 45.51%,其中中国内地批发业务销售占比达到 49.6%。分区域看,中国内地 2022 财年销售占比达到 87.9%,同比提升 2.8pct。 图 3:周大福分业务销售占比(%) 图4:周大福分区域销售占比(%) 分品类看,公司 2022 财年黄金首饰及产品收入同比+52.5%,收入占比+5.5pct 至73.7%,受益传承古法金的优异表现及下沉扩张等;珠宝镶嵌、铂金及 K 金首饰收入同比+19.1%,收入占比-3.7pct 至 20.4%。 展店方面,公司 2022 财年净开 1311 家门店,门店总数达到 5902 家,其中内地净开 1312 家门店,超出此前 1200 家的指引,其中过半数位于三四线及以下城市,门店总数达到 5764 家。此外,公司预计 23 财年将继续通过省代及加盟商发力低线城市,实现净增 1000 家零售门店。同店销售增长方面,中国内地同店销售增长11.1%,主要系 Q4 疫情反复影响。中国港澳及其他市场同店销售增长 24.7%。 图 5:周大福分品类销售占比(%) 图6:周大福门店数量(家) 盈利能力方面,公司 2022 财年综合毛利率 22.6%,同比下降 6pct,主要系相对低毛利率的黄金产品占比提升及批发业务占比提升影响。销售费用率 10.64%,同比下降 1.67pct;管理费用率 3.48%,同比下降 1.1pct,总体费用率控制良好。营运及现金流方面,公司存货周转天数同比缩短 40 天至 272 天,受益高周转率的黄金产品占比提升等。经营活动现金流净额 139.38 亿港元,同比+33.05%,现金流状况稳步向好。 图 7:周大福毛利率及净利率(%) 图8:周大福三项费用率(%) 图 9:周大福存货及应收账款周转天数(天) 图10:周大福经营性现金流状况(亿港元、%) 投资建议:虽然反复的疫情对公司短期同店销售造成一定影响,但公司仍展现了优异的渠道扩张能力,22 财年加速净开店超过 1300 家,23 财年仍计划开店 1000家。随着疫情防控逐步解封,端午同期公司内地同店已收窄至个位数下滑,未来有望随疫情好转加速复苏。中长期看,公司作为行业龙头企业,有望受益当前市场集中度提升趋势,渠道端稳步推进下沉市场扩张,同时加快智慧零售建设提升单店效益;产品端以匠心工艺结合创新技术,提升品牌附加值,吸引年轻消费者并实现客单价稳步提升,并积极建设多品牌矩阵,满足消费者多元化需求。考虑到短期疫情反复对于终端消费的影响,我们下调公司 2023-2024 财年归母净利润预测至 80.15 亿港元/94.01 港元(前值分别为 84.87 亿港元/100.92 亿港元),新增 2025 财年预测为 115.17亿港元,对应 PE 分别为 17.7/15.1/12.3 倍,维持“买入”评级 表1:可比公司估值表 附表:财务预测与估值 资产负债表(百万港元) 现金流量表(百万港