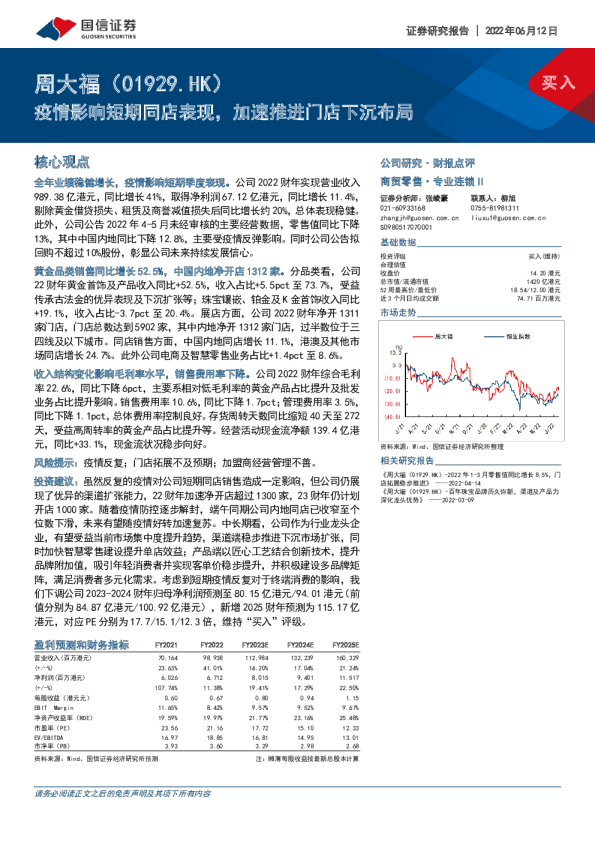

疫情反复影响业绩表现,加速推进门店布局

AI智能总结

AI智能总结

公司概况:公司主营婚恋钻戒的品牌零售,以 DR 品牌为核心,2021 年营收中求婚钻戒占比 79.19%,结婚对戒占比 18.74%;渠道以线下为主,截至 2021年底共 461 家,其中直营 420 家,联营 41 家,同时构建了多平台的线上购物渠道。公司 2019-2021 年收入及归母净利润复合增速分别为 67%/122%。 公司分析:品牌策略端打造“一生只送一人”的独特销售理念,以定制化销售模式捕捉消费喜好,同时有效提升经营周转效率;营销端通过灵活的新媒体平台布局,触达并不断强化年轻消费者中品牌心智,品牌全网粉丝数已超2000 万;渠道端 461 家线下门店提供佩戴和服务体验,场景式销售引流效果明显。整体来看,公司作为钻石首饰新贵,已在核心用户人群中建立了高辨识度品牌认知,门店依托与知名购物中心合作仍有高质量开店空间,且借助DTC 模式下的用户资产挖掘,有望开拓配饰消费需求进而提高产品复购率。 2021 年年报暨 2022 年一季报点评:公司 2021 年营收/归母净利润分别同比增长 87.57%/131.09%,表现稳健;2022 年 Q1 营收同比增长 12.61%,归母净利润同比增长 16.77%,整体增速环比 21 年 Q4 放缓明显,预计主要系3 月疫情反弹造成的影响(公司披露的 1-2 月经营数据营收及净利仍分别有 32%/38%增速)。营收结构中,公司 2021 年线下直营渠道稳步增长80%,线上自营渠道取得 168.40%的高增长。门店扩张方面,2021 年新开店 130 家,较 2020 年加速 62 家,期末门店总数达到 461 家,并计划2022 年计划新开店 200 家以上。盈利能力方面,公司 2021 全年毛利率70.14%,同比提升 0.76pct,其中主营的珠宝首饰业务毛利率同比提升0.83pct,受益公司相对高毛利率的求婚钻戒占比提升等;全年销售费用率 26.35%,同比下降 3.24pct,整体费用率管控良好。 风险提示:疫情反复;未及时把握营销变化趋势;门店开拓不及预期 投资建议:虽然短期疫情对公司业绩带来较大影响,但中长期看,在消费年轻化及钻石偏好推动行业渗透率提升下,公司在凭借已经建立起的高辨识度品牌认知,通过加快高质量渠道拓展,强化新媒体营销布局,不断巩固婚戒品类的竞争优势,并择机开拓配饰品类复购消费场景,从而进一步打开中长期成长空间。预计公司 2022-2024 年 EPS 分别为 4.45 元/5.82 元/7.17 元/股,对应 PE 分别为 13.7/10.5/8.5 倍,首次覆盖,给予“增持”评级。 盈利预测和财务指标 公司概况:聚焦婚恋市场,以 DR 品牌为核心 迪阿股份成立于 2010 年,主营珠宝首饰的品牌运营、定制销售及研发设计,聚焦于婚恋市场,产品品类主打钻石镶嵌。公司品牌端以“DR(Darry Ring)”为核心,该品牌主打“男士一生仅能定制一枚”求婚钻戒,向消费者传达 DR 品牌“一生·唯一·真爱”的爱情观;渠道端构建了全渠道整合的销售模式,发挥线上平台便捷高效和线下渠道实体体验的优势,截至 2021 年底,线下门店达到 461 家,其中直营店 420 家,联营店 41 家。 图1:公司历史沿革 经营现状:主打婚恋钻饰产品,全渠道融合发展 业绩方面,公司 2021 年实现营收 46.23 亿元,同比增长 87.57%,实现归母净利润 13.02 亿元,同比增长 131.09%,2019-2021 年收入及归母净利润复合增速分别为 66.65%/122.09%。 图2:公司营业收入(亿元、%) 图3:公司归母净利润(亿元、%) 品牌方面,公司以 DR 品牌为核心,该品牌 2018-2020 年收入占比分别为 99.98%、99.80%、99.79%。此外,公司近年来创立了子品牌“Story Mark”和“Most Me”,前者由几位年轻设计师创立,他们大多毕业于欧洲著名的珠宝学院如伦敦圣马丁,BJOP 巴黎设计学院等,品牌强调“每一枚婚戒都是根据爱情故事专属定制”,目前由全资子公司卡伯深圳负责运营和管理,于 2020 年下半年起尝试通过经销模式拓展业务;后者则为公司线上子品牌,由全资子公司荷尔文化负责运营和管理。 图 4:公司品牌矩阵 品类方面,公司主打钻石镶嵌类饰品,主要产品为求婚钻戒、结婚对戒和其他饰品,其中以求婚钻戒销售占比最高,过去几年均在 75%以上。渠道方面,公司构建了线下+线上的全渠道销售模式,其中以线下直营门店为主,主要系珠宝消费具有佩戴体验感强,店铺形象和曝光度对品牌塑造影响较大;同时线上渠道不仅仅承担销售作用,为 DR 品牌的营销和理念传播起到了至关重要的作用。 股权结构及战略合作:创始人持股比例高, 合作华润集团强化渠道建设 公司创始人为张国涛、卢依雯夫妇,截至 2021 年底,两人合计通过迪阿投资、温迪壹号等平台合计持有公司 88.42%的股份,其中卢依雯通过迪阿投资间接持有公司 81.22%股份,张国涛通过迪阿投资、温迪壹号、温迪贰号、温迪叁号、前海温迪合计间接持有公司 7.20%股份。 图5:公司股权结构(截至 2021 年底) 管理层履历看,公司核心管理层具备丰富的市场营销以及相关产品推广运营经验。 1)董事长、总经理张国涛取得长江商学院 EMBA 硕士学历,曾荣获“杰出青年企业家大奖”等,在创业初期从事市场营销策划的咨询工作,在此过程中接触到珠宝行业,对该行业进行分析后认为该行业前景较好,有较大发展空间,遂决定转型珠宝行业,至今相关从业经验已超 10 年;2)董事、副总经理韦庆兴取得香港大学研究生学历,在国际知名奢侈品企业拥有丰富的工作经验,历任资生堂区域销售经理、香港卡连弗国际有限公司销售总监及施华洛世奇广州大区经理等;3)董事、战略总监胡晓明在市场策划、品牌传播领域深耕多年,曾任加多宝品牌策划高级经理等职位。4)监事、品牌传播总监赵冉冉曾任品牌自媒体运营部经理,用户运营部副总监,在品牌传播等方面有较为丰富的工作经历。 表1:公司部分董事会成员及高管履历 此外,公司在去年 IPO 过程中进行了战略配售,参与方主要为公司高管团队和核心员工设立的专项资产管理计划;跟投主体为保荐机构相关子公司;其他战略投资者为珠海润信致融。其中珠海润信致融系中国华润旗下相关投资平台,公司与华润资本及润信致融三方签署了《战略合作协议》,华润集团将利用旗下产业平台华润万象生活等,发挥在商场、写字楼等方面的资源优势,为公司加强渠道建设、加强品牌建设及海外业务布局等。 华润万象生活作为领先的物业管理及商业运营服务提供商,旗下拥有“万象城、万象天地”及“万象汇”等知名购物中心。根据《战略合作协议》的内容,在华润运营的购物中心、购物中心范围内,对迪阿尚未入驻的,华润资本将协调帮助公司在同等条件下优先完成入驻;对迪阿已入驻的商场,将协调相关产业平台助力公司在同等条件下完成门店位置优化、运营能力提升等。 表2:公司与华润资本、润信致融战略合作的具体内容 行业分析:钻石首饰渗透空间大,多重因素推动行业发展 行业概况:钻石首饰情感意义丰富,零售规模超千亿 我们通常研究的黄金珠宝首饰行业包括黄金、钻石、铂金、K 金和玉石等多个品类,主要用于婚嫁、送礼、自我奖赏、投资收藏等用途。其中黄金首饰即以含金量不少于 99%的材质制成的首饰,是我国主流的珠宝消费品类之一,具有较强的保值属性;钻石首饰即镶嵌有钻石的各类珠宝首饰的简称,在发展历程中逐步被赋予了情感意义,包括对于美好爱情的向往和对于品质生活的追求等。 表3:珠宝首饰分类情况 行业规模看,据欧睿国际数据,2021 年中国珠宝首饰整体零售规模 7642 亿元,同比增长 18.11%,受益疫情后的需求复苏。总体上,近年来中国珠宝首饰零售规模增长表现稳健,2011-2021 年规模复合增速为 8%。具体到产品类别,高级珠宝零售市场中,按金属材质分类,钻石品类 2020 年零售规模为 1098 亿元,2021 年预计取得同比 22%的复苏增长至 1337 亿元。 图6:中国珠宝首饰零售规模(亿元、%) 图7:中国钻石品类零售规模(亿元、%) 发展驱动:婚恋、悦己等多消费场景共促增长 1、首先,从宏观层面看,珠宝属于可选高价格弹性消费品,人均可支配收入稳步增长及消费升级趋势的持续是底层支撑。据国家统计局数据,近年来中国居民人均可支配收入及人均消费支出均稳步提升,其中全国居民人均可支配收入从2014 年的 20167 元增长至 2021 年的 35128 元,年复合增速 8.25%;人均消费支出从 2014 年的 14491 元增加至 2021 年的 24100 元,年复合增速 7.54%。 此外,中等收入群体扩大+下沉市场增量亦推动着珠宝等中高端消费增长。一方面,中等收入群体是个人奢侈品市场的消费主力,在政策推动扩大中等收入群体比重,进而形成中间大、两头小的橄榄型分配结构情况下,该群体的扩大有望支持高端消费增长。据麦肯锡发布的《2020 年中国消费者调查报告》,2018 年中国宽裕小康(家庭年可支配收入 13.8 万元以上)以上人口占城市人口的比例达到 49%,较2010 年大幅提升 41pct。下沉市场看,2010-2018 年,三四线城市中,年可支配收入达到 14 万至 30 万元人民币的家庭年复合增长率达到 38%,高于一二线城市的 23%。 图8:全国居民人均可支配收入及增速(元、%) 图9:三四线城市宽裕小康和大众富裕家庭占比提升(%) 2、从消费群体的购物偏好来看,其中年轻群体在珠宝消费场景中对于不同钻石品类的青睐,以及对于悦己式消费理念的重视,将推动行业规模增长。 从戴比尔斯的统计可以看出,80 后/90 后已成为中国钻石首饰消费的主力人群,按消费件数看,2017 年中国 26-39 岁人群贡献钻石珠宝市场 69%的份额,按零售额计算,26-39 岁人群贡献 70%的份额。从中国不同年龄段消费者对于珠宝品类的青睐度看,钻石领先铂金、黄金品类,成为各年龄段女性消费者的首选。其中 48%的 21-25 岁消费者将钻石作为首选,36%的 20 岁以下消费者将钻石作为首选。而无论是在婚嫁场景还是悦己场景,实际上年轻消费者已逐步成为主力购买人群,他们对于钻石首饰的偏好有望对钻石首饰渗透率的持续提升带来支撑。 图10:中国钻石首饰市场顾客年龄分布 图11:中国不同年龄段女性消费者对珠宝品类的偏好(%) 3、从需求场景看,钻石在婚嫁场景渗透率仍有提升空间,赠礼和悦己同样是钻石首饰的重要消费场景,亦有望推动行业规模增长。 1)钻石首饰的消费场景主要为婚嫁(爱的承诺)、爱情赠与、非爱情赠予及自我奖励等,我们从婚嫁这个重要场景的渗透率角度看:虽然目前整体结婚率有所下降,但钻石在婚嫁场景的渗透率,相较于美国及日本市场仍有较大提升空间。据戴比尔斯发布的《钻石行业洞察报告》,中国婚庆饰品中钻石的渗透率持续提升,从 2005 年的仅 30%左右快速提升至 2017 年的 47%,但仍低于同期美国 70%以上的渗透率及日本近 60%的渗透率。未来,95 后/00 后成为结婚的主力人群,他们对于钻石首饰的偏好有望提升钻石首饰在婚嫁场景中的渗透率。 此外,从客单价角度看,一方面是消费者可支配收入提升及对高品质生活的追求,有望带来大克拉钻戒的销售占比提升,从而拉升整体客单价。从业内公司的实际销售数据可以看出,婚恋钻戒企业迪阿股份 0.7 克拉以上的结婚钻戒收入占比从2018 年的 10.77%提升至 2020 年的 12.52%。另一方面是产品销售组合带来的客单价提升,婚嫁钻戒品类一般包括求婚钻戒和结婚对戒共计 3 件单品,分别对应求婚场景和婚礼交换戒指场景,未来随着消费者心智教育渗透,有望带动人均购买件数提升,从而拉升婚嫁场景中钻石消费的客单价。 图12:参数相近情况下克拉越大钻戒价格越高(万元) 图13:迪阿股份大克拉求婚钻戒收入占比提升(