2021年报及2022年一季报点评:业绩实现快增长,改革红利持续兑现

AI智能总结

AI智能总结

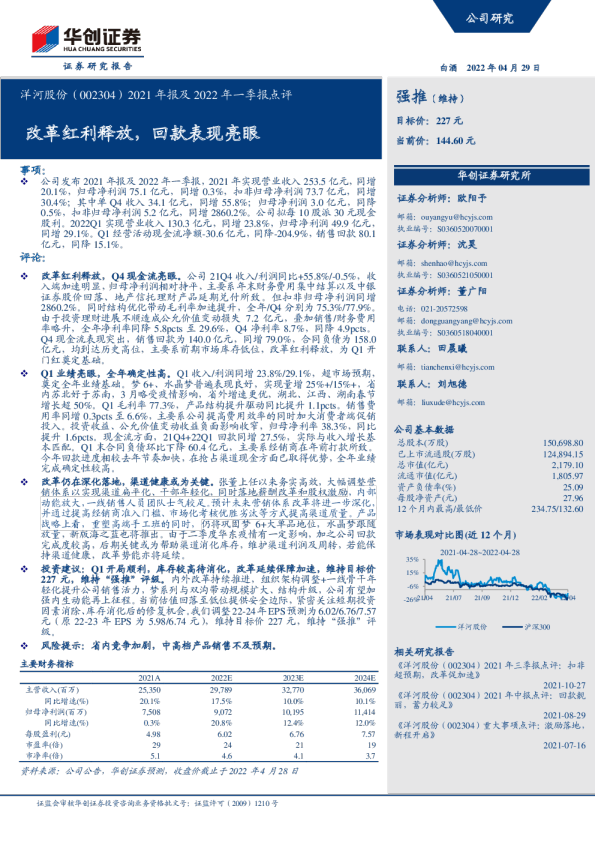

发布2021年报及2022年一季报。2021年公司实现营收254亿元,同增20.1%,实现归母净利润75.1亿元,同增0.34%(主要系持有中银证券公允价值变动影响),实现扣非归母净利润73.7亿元,同增30.4%。收入端超额完成年度15%增长计划。毛利率75.32%,同增3.05pct,白酒吨价同增2.7%,产品结构上移带动毛利率上行;销售/管理费用率分别为13.98%/8.24%,分别同增1.64pct/同降1.19pct;销售回款368.1亿元,同增71%;合同负债余额158亿元,较20年末增70亿元。 单Q4,实现营收23.1亿元,同增55.8%助全年超额完成收入任务,Q4销售费用率39.37%,同增19.41pct,推升全年销售费用率。 2022年Q1,公司实现营收130.3亿元,同增23.8%,实现归母净利润49亿元,同增29.1%,毛利率77.30%,同增1.14pct;销售/管理费用率分别为6.59%/4.75%,分别同增0.28pct/同降0.65pct;现金回款80亿元,同降15.1%,合同负债余额97.7亿元,较21年末降60.3亿元。。 M6+延续快增长,双沟招商汇量增长。21年预计M6+实现销售回款约60亿,锚定次高端挑战价位、受益于省内消费升级+省外汇量形成快速增长,22年以来价盘小幅波动,省内成交价仍维持600元+,配额制下库存保持约一个月水平,22年有望延续快增长,目标百亿大单品。海之蓝即将焕新上市,至此完成蓝色经典所有主导产品“数字化控盘分利营销改革”(除高端事业部M9手工班外); 此外双沟21年以来独立运作,做深江苏、河南,省外围绕山东、河北开展招商,22年也将为业绩提供明显补充。公司年报中提出2022年15%收入增长目标,基于一季度快速增长,有望顺利完成全年任务。 疫情影响整体可控,全年仍按既定节奏推进。近期动销受疫情影响区域主要集中在省内苏南及宿迁,地市间人员流动一定程度受限,省内其余地市堂食等消费场景正常,淡季动销影响可控,消化库存为主。2022年春节后公司推进组织扁平化改革,有助公司决策效率进一步提升。2022年是公司股权激励第二个也是最后一个考核年度,公司全员上下积极性强,仍按既定节奏推进。 投资建议:公司2022年一季度业绩实现快速增长,已基本完成产品、组织、营销等多方面改革,改革红利正待释放,我们认为公司已开启新一轮人事周期+产品生命周期带动的企业经营周期。预计公司2022~2024年营收分别为304/354/404亿元,归母净利润分别为100/125/147亿元,当前股价对应P/E分别为24/19/16X,维持“推荐”评级。。 风险提示:1)经济波动超预期影响次高端价位需求,挤压梦系列等成长空间;2)省内或省外核心市场竞争加剧等致主导产品动销不及预期;3)疫情冲击持续性超预期。 盈利预测与财务指标项目/年度 公司财务报表数据预测汇总 利润表(百万元)营业总收入 资产负债表(百万元) 现金流量表(百万元)