前三季度净利同比扭亏,受益猪价景气上行

AI智能总结

AI智能总结

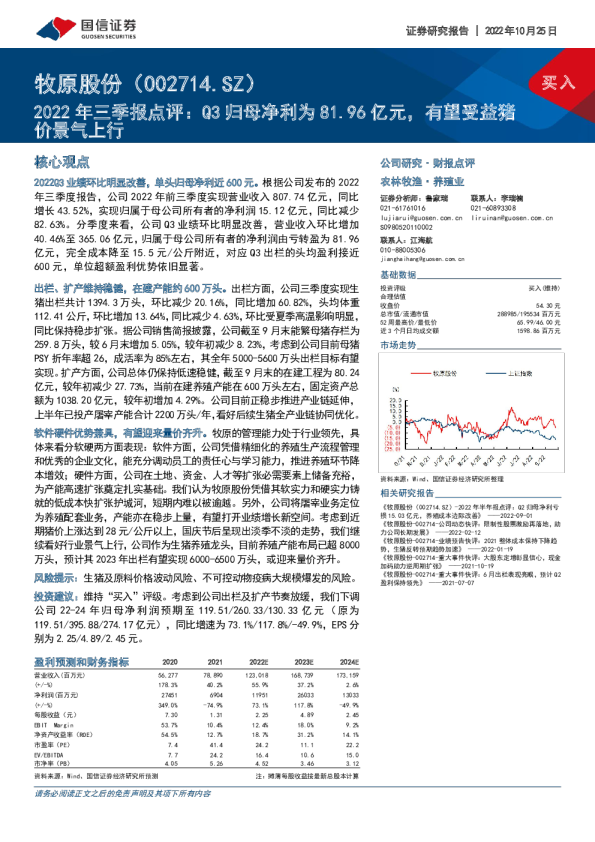

2024Q3净利同比扭亏,盈利受益猪价景气上行。公司2024Q1-Q3营收同比-18.2%至170.71亿元,归母净利同比扭亏至2.54亿元;2024Q3营收同比-15.64%至62.34亿元,归母净利同比扭亏至2.49亿元。其中,公司生猪养殖业务盈利显著受益于猪价景气上行及养殖成本改善,2024年前三季度合计实现生猪出栏279.14万头,同比增长6.10%,其中,肥猪出栏247.84万头,同比增长3.92%,占比88.79%。同时公司资产负债率稳步下降,2024Q3末达65.1%,环比2024Q2末下降0.82pct。截至2024Q3末,公司拥有货币资金18.63亿元,现金储备较为充裕。 养殖产能稳步扩张,出栏有望保持高增长。据公司公告,2024年前三季度公司加快生猪出栏结构的改善,具有低成本优势的“公司+农户”育肥规模快速增加,出栏规模占比达到72.89%。未来预计公司养殖成本有望保持下降趋势,一方面,公司持续优化种猪体系,加大高繁殖率新丹系种猪补充,持续改善PSY、成活率等生产指标,有望降低仔猪成本;同时,随着生猪产能利用率的提升,头均摊销费用有望逐步下降;此外,饲料原料价格持续下降,公司发挥规模采购的优势,在饲料营养配方上更加灵活,有望降低饲料成本。 全链运营优势明显,看好后续成本改善。公司始终致力于推进集生物饲料、健康养殖、肉品加工于一体的全产业链经营模式。在养殖上游,公司饲料业务根基深厚,现阶段正依靠新技术不断提高饲料质量和转化效率。在养殖环节,公司早在2008年便开始涉足种猪繁育领域,旗下“美神”种猪性能表现优秀,2020年从丹麦引进1400头丹系核心原种猪,助力公司从“新美系”向“新丹系”高性能育种体系过渡,目前公司优秀的丹系种猪场可做到PSY30的优秀成绩。在养殖下游,公司布局屠宰产能,有望进一步增厚盈利。 风险提示:养殖过程中发生不可控疫情,粮食价格大幅上涨增加饲料成本。 投资建议:维持“优于大市”。公司作为全链一体化经营的养殖新秀,饲料和种猪优势明显,养殖指标领先同行,养殖产能稳步释放,底部成长性充足。我们维持盈利预测,预计2024-2026年归母净利为4.02/9.20/6.15亿元,EPS分别为0.28/0.64/0.43元,对应当前股价PE为18/8/12X。 盈利预测和财务指标 2024Q3净利同比扭亏,业绩受益猪价回暖。公司2024Q1-Q3营收同比-18.2%至170.71亿元,归母净利同比扭亏至2.54亿元;2024Q3营收同比-15.64%至62.34亿元,归母净利同比扭亏至2.49亿元。公司生猪业务盈利显著受益于猪价景气上行及养殖成本改善,2024年前三季度合计实现生猪出栏279.14万头,同比增长6.10%,其中,肥猪出栏247.84万头,同比增长3.92%,占比88.79%。同时公司资产负债率稳步下降,2024Q3末达65.1%,环比2024Q2末下降0.82pct。截至2024Q3末,公司拥有货币资金18.63亿元,现金储备充裕。 图1:唐人神营业收入及增速 图2:唐人神单季营业收入及增速 图3:唐人神归母净利润及增速 图4:唐人神单季归母净利润及增速 2024H1利润率同比改善,费用率随扩产略有提升。公司2024Q1-Q3毛利率同比+6.3pct至9.09%,净利率同比+6.15pct至1.25%,受猪价回暖影响,公司盈利水平大幅改善。费用率方面,2024Q1-Q3公司销售费用率同比-0.1pct至1.87%,管理及研发合计费用率同比+0.51pct至4.24%,财务费用率同比+0.25pct至1.39%,受新投产项目管理费用增加影响,公司管理费用率有所上升。 图5:唐人神毛利率、净利率变化情况 图6:唐人神费用率变化情况 经营性现金流回暖,流动资产周转天数提升。2024Q1-Q3经营性现金流净额同比+84.3%至4.24亿元,占营业收入比例达2.48%,经营现金流保持正流入。在主要流动资产周转方面,2024Q1-Q3应收周转天数同比+18.8%至5.13天,存货周转天数同比+27.3%至56.06天,周转效率有所放缓。 图7:唐人神经营性现金流情况 图8:唐人神主要流动资产周转情况 投资建议:维持优于大市评级。公司作为全链一体化经营的养殖新秀,饲料和种猪优势明显,养殖指标领先同行,养殖产能稳步释放,底部成长性充足。我们维持盈利预测 ,预计2024-2026年归母净利为4.02/9.20/6.15亿元,EPS分别为0.28/0.64/0.43元,对应当前股价PE为18/8/12X。 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元)