深耕新能源变电,海风起量,并牟定出海及电网

AI智能总结

AI智能总结

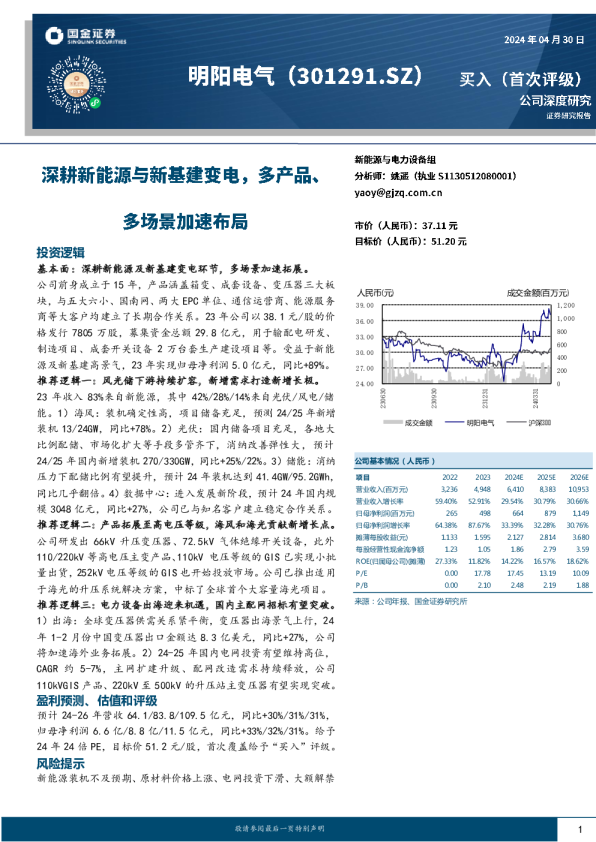

明阳电气(301291SZ) 深耕新能源变电,海风起量,并牟定出海及电网 证券研究报告首次覆盖报告 2024年11月03日 公司深耕新能源及新基建变电环节,有望实现三步走。公司专注于新能源、新型基础设施等领域的输配电及控制设备研发、生产和销售,其主要产品包括箱式变电站、成套开关设备和变压器等,公司产品主要应用于新能源(含风能、 太阳能、储能)、新型基础设施(含数据中心、智能电网)等领域。公司发展有望实现三步走,第一步稳定并拓宽新能源发电市场份额,第二步海风建设起量,高毛利收入占比提升,业绩有望高增,第三步布局海外市场及国内电网渠道。 第一步,公司新能源发电市场份额稳定,客户集中度高,有望再提升份额。2022年变压器及箱式变电站在风电、光伏领域分别占有约2725、1520市场份额,位于行业前列。公司新能源客户集中度高、渠道优势足,2022年,新能源领域前客户的销售占比为53。公司主要客户包括“大六小”发 电集团、能源方案服务商(阳光电源、明阳智能、上能电气、禾望电气)等。随着新能源装机高企,公司有望稳定并拓宽新能源发电市场份额,实现新能源业务的高增。 第二步,国内海风建设起量,业绩有望高增。海上特种变压器国产品牌的市场竞争程度较低,主要仍由ABB、西门子、SGB等国际品牌占据主导地位,2021年外资市占率为90、明阳电气6。公司研发的海上风电专用干式变压器、海上风电充气式中压环网柜技术达到国际先进水平。大容量海上风电升压变 压器、海上风电充气式中压环网柜作为海上风电并网关键设备,已成功打破外资品牌的垄断,获取批量订单,为我国海上风电行业发展提供有力的保障。随着海上风电需求起量,公司有望在海风领域大力发展,实现海上风电业务高增。 第三步,公司当下布局海外市场及国内电网渠道,公司业绩迎来下一增长极。全球电网持续加大投资,据IEA数据,2024年全球电网投资增速达642,其中北美投资超千亿美元达1140亿美元。随着全球未来随着新能源发电的不断建设、汽车电动化趋势提升,老旧电网的升级换代,变压器市场呈现持续增 长的趋势,公司海外收入有望大幅提升。国内电网市场受益新能源建设、配网升级改造等,变压器需求稳增,公司产品不断突破高电压等级,适配电网需求,随着电网建设持续加大,公司电网业务有望高增。 盈利预测:公司主营产品为新能源发电侧变压器,正布局出海及电网发展。我们预计公司20242026年实现营收6334856710102亿元,同比 283518,实现归母净利润6488731067亿元,同比 303522。20242026年公司PE估值186x138x113x,首次覆盖,给予“买入”评级。 风险提示:新能源发电建设不及预期、竞争加剧风险、海外市场及国内电网市场拓展不及预期、测算风险、数据滞后性的风险。 财务指标 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 3236 4948 6334 8567 10102 增长率yoy() 594 529 280 353 179 归母净利润(百万元) 265 498 648 872 1067 增长率yoy() 644 877 301 347 222 EPS最新摊薄(元股) 085 159 207 279 342 净资产收益率() 273 118 142 173 189 PE(倍) 454 242 186 138 113 PB(倍) 124 29 26 24 21 资料来源:Wind,国盛证券研究所注:股价为2024年10月31日收盘价 买入(首次) 股票信息 行业电网设备 10月31日收盘价(元)3856 总市值(百万元)1203843 总股本(百万股)31220 其中自由流通股()4102 30日日均成交量(百万股566 股价走势 明阳电气沪深300 50 36 22 8 6 20 202310202403202407202410 作者 分析师杨润思 执业证书编号:S0680520030005邮箱:yangrunsigszqcom 相关研究 请仔细阅读本报告末页声明 财务报表和主要财务比率 资产负债表(百万元) 利润表(百万元) 会计年度 2022A 2023A 2024E 2025E 2026E 会计年度 2022A 2023A 2024E 2025E 2026E 流动资产 3014 6792 8284 10525 12322 营业收入 3236 4948 6334 8567 10102 现金 404 2981 3442 4008 4653 营业成本 2551 3826 4956 6605 7740 应收票据及应收账款 1522 2256 2815 3807 4490 营业税金及附加 15 17 25 34 40 其他应收款 34 72 70 95 112 营业费用 116 181 253 385 455 预付账款 88 61 99 132 155 管理费用 83 128 190 300 354 存货 581 995 1239 1651 1935 研发费用 105 161 222 300 354 其他流动资产 385 427 618 831 977 财务费用 18 6 2 13 22 非流动资产 784 1044 1212 1188 1164 资产减值损失 27 53 0 0 0 长期投资 0 0 0 0 0 其他收益 10 35 38 51 61 固定资产 474 490 462 434 405 公允价值变动收益 0 0 0 0 0 无形资产 97 130 130 130 130 投资净收益 0 1 0 0 0 其他非流动资产 213 424 621 625 629 资产处置收益 0 0 0 0 0 资产总计 3797 7836 9496 11713 13485 营业利润 293 560 728 980 1199 流动负债 2495 3561 4564 6101 7189 营业外收入 0 0 0 0 0 短期借款 59 10 110 210 310 营业外支出 1 0 1 1 1 应付票据及应付账款 1992 2905 3717 4954 5805 利润总额 293 560 728 980 1198 其他流动负债 444 645 737 938 1074 所得税 28 62 80 108 132 非流动负债 331 64 366 566 666 净利润 265 498 648 872 1067 长期借款 315 37 337 537 637 少数股东损益 0 0 0 0 0 其他非流动负债 16 27 29 29 29 归属母公司净利润 265 498 648 872 1067 负债合计 2826 3624 4929 6667 7855 EBITDA 360 618 754 1021 1249 少数股东权益 0 0 0 0 0 EPS(元股) 085 159 207 279 342 股本 234 312 312 312 312 资本公积 206 2894 2893 2893 2893 主要财务比率 留存收益 528 1001 1356 1834 2419 会计年度 2022A 2023A 2024E 2025E 2026E 归属母公司股东权益 971 4211 4567 5046 5631 成长能力 负债和股东权益 3797 7836 9496 11713 13485 营业收入 594 529 280 353 179 营业利润 628 909 300 347 222 归属母公司净利润 644 877 301 347 222 获利能力毛利率 212 227 218 229 234 现金流量表(百万元) 净利率 82 101 102 102 106 会计年度 2022A 2023A 2024E 2025E 2026E ROE 273 118 142 173 189 经营活动现金流 288 329 559 694 973 ROIC 213 120 128 152 165 净利润 265 498 648 872 1067 偿债能力 折旧摊销 30 40 28 28 28 资产负债率 744 463 519 569 582 财务费用 20 13 12 30 42 净负债比率 30 693 653 644 656 投资损失 0 1 0 0 0 流动比率 12 19 18 17 17 营运资金变动 85 325 127 237 164 速动比率 08 15 14 13 13 其他经营现金流 58 102 3 0 0 营运能力 投资活动现金流 19 77 190 4 4 总资产周转率 10 09 07 08 08 资本支出 19 77 0 0 0 应收账款周转率 29 28 26 28 26 长期投资 0 0 0 0 0 应付账款周转率 29 25 24 24 23 其他投资现金流 0 0 190 4 4 每股指标(元) 筹资活动现金流 184 2466 93 124 324 每股收益最新摊薄 085 159 207 279 342 短期借款 159 49 100 100 100 每股经营现金流最新摊薄 092 105 179 222 312 长期借款 1 278 300 200 100 每股净资产最新摊薄 311 1349 1463 1616 1804 普通股增加 0 78 0 0 0 估值比率 资本公积增加 0 2689 1 0 0 PE 454 242 186 138 113 其他筹资现金流 25 26 306 424 524 PB 124 29 26 24 21 现金净增加额 85 2718 461 566 645 EVEBITDA 01 96 120 86 67 资料来源:Wind,国盛证券研究所注:股价为2024年10月31日收盘价 内容目录 一、公司介绍:深耕新能源及新基建变电环节,逐步出海5 11新能源电力设备发展迅猛,业内遥遥领先5 12公司股权结构稳定,张传卫是公司创始人和实控人7 13公司净利润持续高增,盈利能力维持较高水平7 14客户集中度高,长期稳定合作9 二、紧跟新能源,进口替代海风升压系统,业绩有望随“海”爆发11 21新能源需求持续增长,海上应用场景望成为增速最高的领域11 211风光储稳定增长,公司下游市场需求逐步提升11 212海风需求驱动,有望成为增速最高的领域13 22公司新能源份额较高,海风产品已逐步替代进口15 三、下一战略布局牟定出海和电网,再拓业务新增长点20 31海外电力设备需求高增,公司战略牟定海外市场20 32电网建设持续高增,公司有望拓宽电网渠道22 四、盈利预测24 图表目录 图表1:公司主要产品分类示意图5 图表2:公司主要产品系列表6 图表3:20202024H1年各领域产品下游领域营收(亿元)6 图表4:20202024H1年各领域产品占比6 图表5:2022年各领域产品占比7 图表6:2024H1年各领域产品占比7 图表7:明阳电气股权结构图(截止日期是24Q3)7 图表8:20182024前三季度营业总收入情况8 图表9:20182024H1公司分业务营业收入(亿元)8 图表10:20182024前三季度归母净利润情况8 图表11:20182024H1分业务毛利率情况9 图表12:20182024前三季度各费用率情况9 图表13:2022年下游产品分布10 图表14:20202022年公司不同领域主要客户金额及占比10 图表15:2024年上半年光伏组件招标方定标详情(单位:GW)11 图表16:我国光伏新增装机预期(GW)12 图表17:全球光伏新增装机预期(GW)12 图表18:陆上风电、海上风电公开招标容量(GW)12 图表19:20242028年各地区风电装机规模预测13 图表20:20232028年各地区风电装机规模及预测13 图表21:保守理想场景下,20242028年国内储能新增装机预期(gw)13 图表22:20132023年中国海