深耕新能源与新基建变电,多产品、多场景加速布局

AI智能总结

AI智能总结

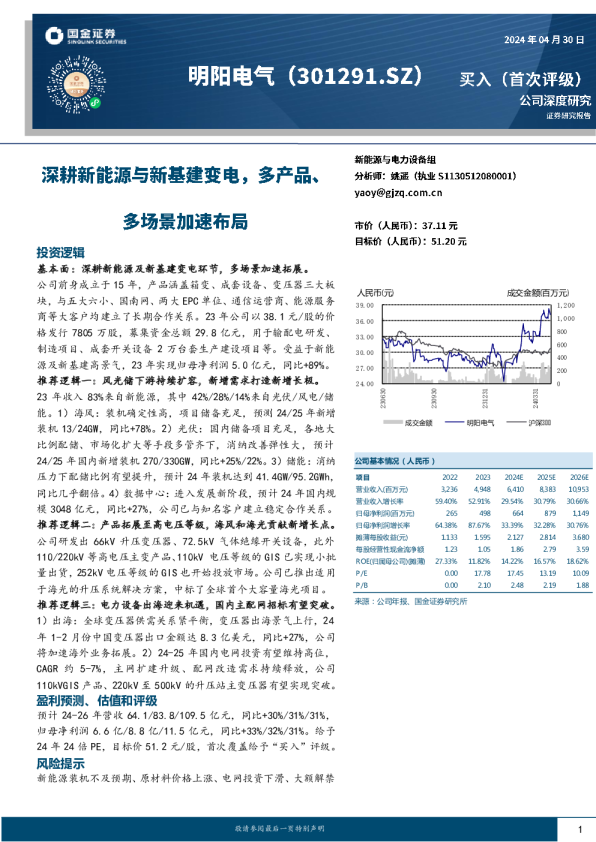

投资逻辑 基本面:深耕新能源及新基建变电环节,多场景加速拓展。 公司前身成立于15年,产品涵盖箱变、成套设备、变压器三大板 人民币(元)成交金额(百万元) 块,与五大六小、国南网、两大EPC单位、通信运营商、能源服务 商等大客户均建立了长期合作关系。23年公司以38.1元/股的价格发行7805万股,募集资金总额29.8亿元,用于输配电研发、 制造项目、成套开关设备2万台套生产建设项目等。受益于新能 源及新基建高景气,23年实现归母净利润5.0亿元,同比+89%。推荐逻辑一:风光储下游持续扩容,新增需求打造新增长极。 公司基本情况(人民币) 23年收入83%来自新能源,其中42%/28%/14%来自光伏/风电/储能。1)海风:装机确定性高,项目储备充足,预测24/25年新增装机13/24GW,同比+78%。2)光伏:国内储备项目充足,各地大比例配储、市场化扩大等手段多管齐下,消纳改善弹性大,预计24/25年国内新增装机270/330GW,同比+25%/22%。3)储能:消纳压力下配储比例有望提升,预计24年装机达到41.4GW/95.2GWh,同比几乎翻倍。4)数据中心:进入发展新阶段,预计24年国内规 模3048亿元,同比+27%,公司已与知名客户建立稳定合作关系。推荐逻辑二:产品拓展至高电压等级,海风和海光贡献新增长点。公司研发出66kV升压变压器、72.5kV气体绝缘开关设备,此外 110/220kV等高电压主变产品、110kV电压等级的GIS已实现小批量出货,252kV电压等级的GIS也开始投放市场。公司已推出适用于海光的升压系统解决方案,中标了全球首个大容量海光项目。 39.00 36.00 33.00 30.00 27.00 24.00 230630 230930 231231 240331 成交金额明阳电气沪深300 1,200 1,000 800 600 400 200 0 项目 2022 2023 2024E 2025E 2026E 营业收入(百万元) 3,236 4,948 6,410 8,383 10,953 营业收入增长率 59.40% 52.91% 29.54% 30.79% 30.66% 归母净利润(百万元) 265 498 664 879 1,149 归母净利润增长率 64.38% 87.67% 33.39% 32.28% 30.76% 摊薄每股收益(元) 1.133 1.595 2.127 2.814 3.680 每股经营性现金流净额 1.23 1.05 1.86 2.79 3.59 ROE(归属母公司)(摊薄) 27.33% 11.82% 14.22% 16.57% 18.62% P/E 0.00 17.78 17.45 13.19 10.09 P/B 0.00 2.10 2.48 2.19 1.88 推荐逻辑三:电力设备出海迎来机遇,国内主配网招标有望突破。 1)出海:全球变压器供需关系紧平衡,变压器出海景气上行,24年1-2月份中国变压器出口金额达8.3亿美元,同比+27%,公司将加速海外业务拓展。2)24-25年国内电网投资有望维持高位,CAGR约5-7%,主网扩建升级、配网改造需求持续释放,公司110kVGIS产品、220kV至500kV的升压站主变压器有望实现突破。 盈利预测、估值和评级 预计24-26年营收64.1/83.8/109.5亿元,同比+30%/31%/31%, 归母净利润6.6亿/8.8亿/11.5亿元,同比+33%/32%/31%。给予24年24倍PE,目标价51.2元/股,首次覆盖给予“买入”评级。 风险提示 新能源装机不及预期、原材料价格上涨、电网投资下滑、大额解禁 来源:公司年报、国金证券研究所 内容目录 一、基本面:深耕新能源及新基建变电环节,多场景加速拓展布局5 二、推荐逻辑一:风光储下游持续扩容,新增需求打造新增长极11 2.1下游——新能源:风光为主持续扩张容量,海风储能展现更高成长性11 2.1.1风电:海风项目储备充足,预计24-25年装机复合增长率达78%11 2.1.2光伏:国内储备项目充足,电力市场化提升消纳空间13 2.1.3储能:新能源配储政策要求提高,预计2024装机达到41.4GW/95.2GWh15 2.2下游——数据中心:千亿市场进入发展新阶段,公司与国内外知名客户合作紧密16 三、推荐逻辑二:产品拓展至高电压等级,海风和海光贡献新增长点18 3.1海上风电场景:产品高压、高端化发展实现进口替代、募投项目持续加码18 3.2海光场景:海上光伏处于发展初期阶段,公司中标全球首个大容量项目20 四、推荐逻辑三:电力设备出海迎来机遇,主网配网招标有望突破22 4.1海外:供需关系失衡情况持续存在,国内厂商出海迎来机遇22 4.2国内网内:24-25年电网投资有望维持高位,顶层建设指导配网高质量发展24 五、盈利预测与投资建议26 5.1盈利预测26 5.2投资建议与估值27 六、风险提示28 图表目录 图表1:产品涵盖箱变、成套设备、变压器三大板块,应用领域主要聚焦新能源和新型基建环节(2023年).5图表2:下游占比拆分:2022年新能源占比约79%、2023年新能源占比约83%6 图表3:新能源领域和数据中心应用较广泛(亿元)6 图表4:产品与下游对应情况:箱变和变压器主要应用于新能源,成套开关设备应用于非新能源较多(2022年) ................................................................................................7 图表5:23年箱变和成套开关柜占比为80%7 图表6:20年后箱变和成套开关营收增长迅速(亿元)7 图表7:2022年后受益于下游高景气,营收和业绩均出现高增长(亿元)8 图表8:2022年后公司毛利率企稳回升,2023年已提升至22.7%8 图表9:电气元器件、铜材、硅钢为主要原材料(2022)9 图表10:23年后取向硅钢价格降幅较大(元/kg)9 图表11:行业不同公司情况对比:各家差异主要体现在下游结构9 图表12:公司毛利率处于行业内相对较高水平10 图表13:箱变毛利率对比:公司处于行业平均水平10 图表14:变压器毛利率对比:公司显著领先(2023)10 图表15:公司坚持大客户战略,各领域客户集中度高11 图表16:预计2024/2025年风电总新增装机为88/105GW,CAGR达17%12 图表17:各省深远海规划或示范项目前期招标规模达52GW12 图表18:预计国内“十五五”海风年新增装机中枢将超过20GW13 图表19:央国企大型组件集采月度招标量(GW)13 图表20:国内大型公用事业储备项目充足(GW)13 图表21:2023年下半年后,政策更加聚焦消纳和电力市场化14 图表22:预计2024年国内光伏新增装机270GW(GW)14 图表23:2023年中国新型储能装机21.5GW/46.6GWh15 图表24:2023年大储仍是国内装机绝对主力15 图表25:2023年后各地提高新能源项目的配储要求15 图表26:预计2024年中国储能装机为41.4GW/95.2GWh16 图表27:各地区明确能效优化指标,均有出台数据中心相关绿色低碳建设目标16 图表28:24年全球和中国数据中心市场规模有望达到904美元和3048亿元17 图表29:配电柜占据中国数据中心建设成本的8%17 图表30:电力占据中国数据中心运营成本的57%17 图表31:公司和腾讯、京东、维谛、中国移动等建立了稳定的合作关系18 图表32:正在研发的项目之一:大容量漂浮式海上风电升压变压器18 图表33:公司海风变压器优于大部分进口产品,达到国际先进水平,已实现国产替代19 图表34:募投项目涉及大容量变压器、箱变、成套设备产能、智能化输配电系统20 图表35:海上光伏地方层面政策:山东已出台相关政策和规划20 图表36:海上光伏市场规模:2025年有望突破150亿元21 图表37:海上光伏区域占比分布:华东华南占比近70%21 图表38:公司推出适用于海光场景的升压系统解决方案21 图表39:电力变压器和配电变压器的主要差别在于应用场景22 图表40:2022年全球变压器市场规模接近400亿美元22 图表41:亚太、北美地区占据70%变压器市场22 图表42:2024年1-2月中国出口变压器金额同比+27%(亿美元)23 图表43:美国配网变压器2/3的需求来自于替换23 图表44:美国变压器目前有80%的需求通过进口来满足23 图表45:电力设备出海模式主要包含:EPC总包、并购、海外建厂、设备出口等24 图表46:电网建设完成投资额:预计2024、2025年电网投资维持较高水平(亿元)24 图表47:220kv以上输电线路新增规模维持较高水平(km)25 图表48:配电网正逐渐有源化发展,亟需加快建设改造和智慧升级25 图表49:23年输变电变压器中标155亿元,CR3达19%26 图表50:23年配网变压器中标133亿元,CR3达14%26 图表51:公司业务预测总览(亿元)27 图表52:可比公司估值表(市盈率法)(亿元)27 一、基本面:深耕新能源及新基建变电环节,多场景加速拓展布局 公司为明阳集团控股子公司,深耕新能源和新型基础设施的智能输配电装备。公司前身明阳有限成立于2015年,并在2019年与中山明阳完成重组,2023年在深交所创业板上市。公司专注于输配电及控制设备行业,已与“五大六小”发电集团、两大电网和能源方案服务商等企业建立了长期稳定的合作关系,产品广泛应用于新能源、新基建的多个场景,已成为国内领先的国家能源及大型建设项目电气装备供应商之一。 产品涵盖箱变、成套设备、变压器三大板块,下游聚焦新能源、新基建两大领域。 1)箱式变压器:箱变是一种变压器、开关设备及其他一、二次设备的组合,具有结构紧凑、节约空间、灵活性强、经济效益高、环境适应性强等优点。公司产品包括预装式变电站、组合式变电站、光伏逆变升压一体化装置、储能升压一体化装置,主要应用于新能源行业、储能、电网、工矿企业、民用建筑、市政工程、充电桩等领域。 2)成套开关设备:成套开关设备是多个具有控制、保护、测量、转换和分配电能的开关器件的组合体,具有结构紧凑、节约空间、安全性高、灵活性强、性价比高等优点。公司产品包括低压和中压开关柜,主要应用于新能源行业、电网、工矿企业、民用建筑、轨道交通、市政工程、工业用户等领域。 3)变压器:公司产品主要有油浸式变压器(植物油和矿物油)和干式变压器(标准、敞开式和特种海上干式变压器),广泛应用于新能源行业、新基建、电网、工矿企业、高层建筑、小区用户配电等领域,其中特种海上风电干式变压器为公司自研,价格低于外资品牌,市场竞争力强。 图表1:产品涵盖箱变、成套设备、变压器三大板块,应用领域主要聚焦新能源和新型基建环节(2023年) 来源:公司公告、公司官网、国金证券研究所 公司主要下游领域为新能源和新型基础设施,23年新能源领域收入占比83%。 1)新能源领域:其中光伏/陆风/海风/储能及其他分别占比36%/29%/8%/6%,主要客户为发电集团、能源服务商和EPC建设单位,该领域快速增长主要受益于全球能源转型和政府支持新能源产业发展,公司抓住了能源转型机遇,光伏、风电、储能业务增长较快,23年光伏、风电、储能领域的业务营收分别同比+83%、+22%、+237%。 2)新型基础设施领域:主要包括数据中心和智能电网行业的客户。①在数据中心领域,重点覆盖了以腾讯、京东、中国移动等为代表的知名互联网公司和通信运营商,公司相关的成套开关设备系列产品成熟;②在智能电网领域,与两网建立了良好的业务合作关系,产品符合节能环保、数字化、智能化、大容量等行业趋势。 图表2:下游占比拆分:2022年新能源占比约79%、2023年新能源