滔搏(06110.HK)上半财年收入与净利润下滑,现金流充裕保持高派息率

AI智能总结

AI智能总结

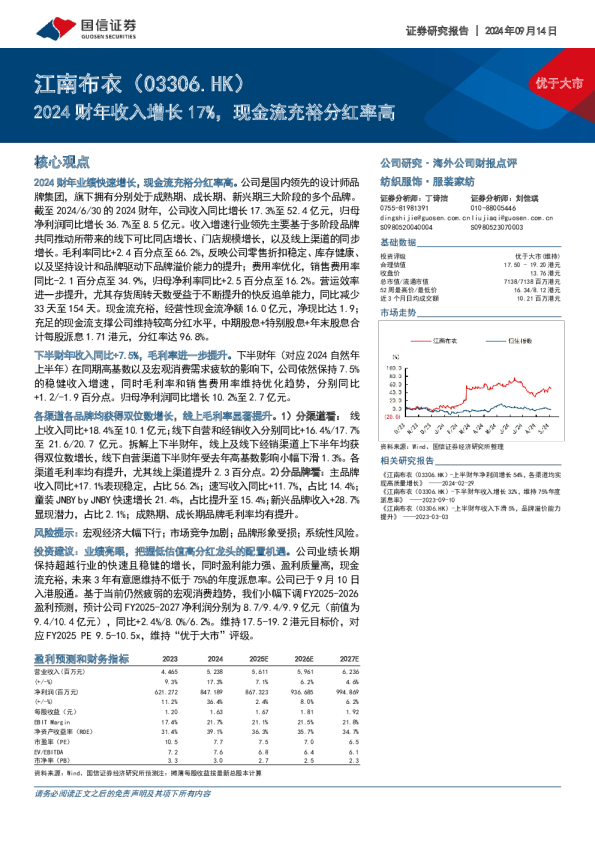

核心观点公司研究·海外公司财报点评 上半财年收入与净利润下滑,现金流充裕保持高派息率。2025上半财年受到宏观需求疲软以及线下客流下滑影响,收入同比-7.9%至130.5亿元;主要 受毛利率下滑、负向经营杠杆影响,归母净利润同比-34.6%至8.7亿元。分商业模式看:零售/批发渠道分别同比-8.9%/-2.2%;零售模式分场景看,线上渠道表现好于线下,直营线上占整体直营销售额比例提升至30%,24财年底占比为20-30%中段。分品牌看:主力品牌/其他品牌分别同比-8.1%/-6.5%。 上半财年毛利率同比-3.7百分点至41.1%,影响毛利率主要因素包括:折扣率同比加深、毛利率较低的批发渠道占比提升、存货上升产生大约9000万 左右的存货拨备。同时受负经营杠杆影响,总体费用率小幅提升0.2百分点至33.1%。净利率同比-2.7百分点至6.7%。公司仍保持良好的现金创收能力,经营活动现金流净额为26.1亿元,同比+2.5%,净现比为3.0。充裕的现金流为派息奠定良好基础,中期派息率99%,过往5年半累计派息率超过100%。 上半财年零售净关店300余家,会员数量持续提升。截至8月底,公司共运 营5813家门店,同比减少396家,环比2024年2月底减少331家;总销售面积同比减少1.9%,单店销售面积同比提升约4.8%。公司累计用户数达8100万人,环比2月底增长6.2%,同比增长10.8%。会员贡献销售额比例达93.7%,保持较高且稳健的销售贡献。复购会员对会员整体消费贡献约60%~70%,同比基本稳定。高价值会员占总消费会员数比例仅中单位数,但占总消费会员的销售比例近四成,消费潜力与粘性较普通会员持续凸显。 二季度销售额下滑符合市场整体表现。财年一季度(2024年3~5月)零售及批发业务之总销售额同比下跌中单位数;第二季度(2024年6~8月)零售及批发业务之总销售额同比录得10-20%低段下跌。 风险提示:消费复苏不及预期;供应链物流受阻;渠道优化改革不及预期。 投资建议:看好公司经营韧性以及长期现金回报。虽然2025财年公司业绩短期承压,我们看好公司未来伴随消费回暖以及下游客户调整完成后,业绩增长重回正轨,同时基于充裕的现金基础以及高派息率,看好公司长期现金回报。基于上半财年业绩表现以及短期消费环境仍不明朗,我们下调2025~2027财年业绩预测,预计2025~2027财年净利润分别为 14.4/17.9/19.2亿元(前值为23.0/25.1/27.0亿元),同比 -35.1%/+24.5%/+7.6%。。基于盈利预测下调,下调合理估值区间至3.8~4.0港元(前值为6.8~7.2港元),对应2025财年15~16xPE。维持“优于大市”评级, 盈利预测和财务指标 2023 2024 2025E 2026E 2027E 营业收入(百万元) 27,073 28,933 26,418 28,074 29,746 (+/-%) -15.1% 6.9% -8.7% 6.3% 6.0% 净利润(百万元) 1837 2213 1437 1788 1924 (+/-%) -24.9% 20.5% -35.1% 24.5% 7.6% 每股收益(元) 0.30 0.36 0.23 0.29 0.31 EBITMargin 1.4% 4.7% 6.3% 7.4% 7.5% 净资产收益率(ROE) 18.7% 22.5% 14.1% 16.7% 17.2% 市盈率(PE) 8.8 7.3 11.2 9.0 8.4 EV/EBITDA 63.7 16.5 9.7 8.3 7.8 市净率(PB) 1.64 1.64 1.58 1.51 1.44 资料来源:Wind、国信证券经济研究所预测注:摊薄每股收益按最新总股本计算 纺织服饰·服装家纺 证券分析师:丁诗洁证券分析师:刘佳琪0755-81981391010-88005446 dingshijie@guosen.com.cnliujiaqi@guosen.com.cnS0980520040004S0980523070003 基础数据 投资评级优于大市(维持) 合理估值3.80-4.00港元 收盘价2.76港元 总市值/流通市值17115/17115百万港元 52周最高价/最低价6.36/2.11港元 近3个月日均成交额83.00百万港元 市场走势 资料来源:Wind、国信证券经济研究所整理 相关研究报告 《滔搏(06110.HK)-2024财年净利润增长20%,维持100%以上高分红率》——2024-05-24 《滔搏(06110.HK)-财年三季度销售增长约10~14%,门店面积环比转正》——2023-12-17 《滔搏(06110.HK)-上半财年净利润增长17%,效率提升驱动高质量增长》——2023-10-20 《滔搏(06110.HK)-财年一季度销售增长约20%~25%,折扣率单位数改善》——2023-06-27 《滔搏(06110.HK)-全年净利润下滑24.9%,全域运营强化经营韧性》——2023-05-25 c 滔搏(06110.HK) 上半财年收入与净利润下滑,现金流充裕保持高派息率 优于大市 请务必阅读正文之后的免责声明及其项下所有内容 上半财年收入与净利润下滑,现金流充裕保持高派息率 2025上半财年受到宏观需求疲软以及线下客流下滑影响,收入同比-7.9%至130.5 亿元;主要受毛利率下滑、负向经营杠杆影响,归母净利润同比-34.6%至8.7亿元。 分商业模式看:零售/批发渠道分别同比-8.9%/-2.2%;零售模式分场景看,线上渠道表现好于线下,直营线上占整体直营销售额比例提升至30%,24财年底占比为20-30%中段。分品牌看:主力品牌/其他品牌分别同比-8.1%/-6.5%。 图1:公司营业收入及增速图2:公司净利润及增速 资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理 图3:公司分商业模式收入增长图4:公司分品牌收入增长 资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理 图5:公司分商业模式收入占比图6:公司分品牌收入占比 资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理 销售承压、折扣率加深、渠道结构变化致毛利率下滑。2025上半财年毛利率同比 -3.7百分点至41.1%,影响毛利率主要因素包括:1)折扣率同比加深,一方面由于销售下滑带来库存压力上升,另一方面来自于折扣率较低的线上渠道销售占比提升;2)毛利率较低的批发渠道占比提升,同时对净利率带来正向影响;3)由于存货上升产生大约9000万左右的存货拨备。 受负经营杠杆影响,总体费用率小幅提升0.2百分点至33.1%。其中,租金费用率同比下降1.3百分点至12.0%,带来正向影响,主要与精简线下零售网络、渠道结构变化、租金费用优化等因素有关;员工费用率同比+0.4百分点至10.4%;其他费用率同比+1.1百分点,主要由于包括私域、直播业务在内的线上平台销售增速快、相关费用有所增长。 基于毛利率下降、费用率小幅提升,虽然受到政府补贴以及净融资成本及税项支出的正向影响,经营利润率同比-3.6百分点至8.6%;净利率同比-2.7百分点至6.7%。 图7:公司利润率水平(%)图8:公司费用开支占比 资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理 库存压力加大、库存周转天数增加。由于销售下滑,存货金额同比上升6.4%,存货周转的天数同比增加7.4天至148.3天,库销比在4~5个月的范围以内,8月末新品占比同比相对稳定。应收周转天数同比增加1.3天至16.1天,应付周转 天数同比下降2.3天至14.8天。 现金流充裕,保持高派息率。公司仍保持良好的现金创收能力,经营活动现金流净额为26.1亿元,同比+2.5%,净现比为3.0。充裕的现金流为派息奠定良好基础,中期派息率99%,过往5年半累计派息率超过100%。 图9:公司营运资金周转天数图10:公司派息率 资料来源:公司公告、Wind、国信证券经济研究所整理资料来源:公司公告、Wind、国信证券经济研究所整理 上半财年零售净关店300余家,会员数量持续提升 表1:公司零售店铺数及变化 公司以效率为核心调整门店布局,在开店和改造上制定更加严格的标准,谨慎控制新开店和改造店的面积,重视店铺坪效;关店策略上,加速淘汰低效尾部店铺。截至8月底,公司共运营5813家门店,同比减少396家,环比2024年2月底减少331家;总销售面积同比减少1.9%,单店销售面积同比提升约4.8%。 FY201H FY202H FY211H FY212H FY221H FY222H FY231H FY232H FY241H FY242H FY251H 期初 8343 8365 8395 8156 8006 7785 7695 6928 6565 6209 6,144 净增加 22 30 -239 -150 -221 -90 -767 -363 -356 -65 -331 期末 8365 8395 8156 8006 7785 7695 6928 6565 6209 6144 5813 资料来源:公司公告、国信证券经济研究所整理 图11:公司店铺数与总面积同比增长图12:公司单店销售面积同比增长 资料来源:公司公告、国信证券经济研究所整理资料来源:公司公告、国信证券经济研究所整理 会员数量持续提升。截至2024年8月底,公司累计用户数达8100万人,环比2月底增长6.2%,同比增长10.8%。会员贡献销售额比例达93.7%,保持较高且稳健的销售贡献。复购会员对会员整体消费贡献约60%~70%,同比基本稳定。高价值会员占总消费会员数比例仅中单位数,但占总消费会员的销售比例近四成,消费潜力与粘性较普通会员持续凸显。 图13:公司注册会员数以及会员贡献销售比例 资料来源:公司公告,国信证券经济研究所整理 二季度销售额下滑符合市场整体表现 近期零售表现:财年一季度(2024年3~5月)零售及批发业务之总销售额同比下跌中单位数;第二季度(2024年6~8月)零售及批发业务之总销售额同比录得10-20%低段下跌。截至2024年8月31日,直营门店毛销售面积较上一季末减少 1.3%,较去年同期减少1.9%。 图14:公司分季度流水同比增速图15:公司分季度直营门店面积变化 资料来源:公司公告、国信证券经济研究所整理资料来源:公司公告、国信证券经济研究所整理 盈利预测调整说明 预计2025-2027财年归母净利润分别为14.4/17.9/19.2亿元(前值为23.0/25.1/27.0亿元),同比-35.1%/+24.5%/+7.6%,盈利预测下调的主要原因说明:1)收入端受今 图16:盈利预测假设拆分 年宏观消费环境疲软影响,线下客流量减少,同时公司加速淘汰低效尾部店铺,9-10月以来压力仍然存在。2)受折扣率加深影响,毛利率承压;受经营负杠杆影响,固定成本费用支出刚性,费用率预计上升、利润率下降。具体调整细节如下: 1、收入:预计2025-2027财年收入分别为264.2/280.7/297.5亿元(前值为 295.2/314.5/334.2亿元),同比-8.7%/+6.3%/+6.0%。主要对2024年营收增速下调,一方面由于上半财年营收增速不及此前预期;另一方面下半财年消费环境仍存在不确定性。 2、毛利率:预计2025-2027财年毛利率分别为39.3%/40.3%/40.3%(前值为 41.6%/41.7%/41.7%)。基于上半年销售承压、折扣率加深,且9-10月仍然维持折扣率加深的趋势,我们预计全年毛利率承压,同比预计下滑。 3、销售费用率:预计2025-2027财年销售费