24Q3利润预计创历史新高,高端产品持续突破

AI智能总结

AI智能总结

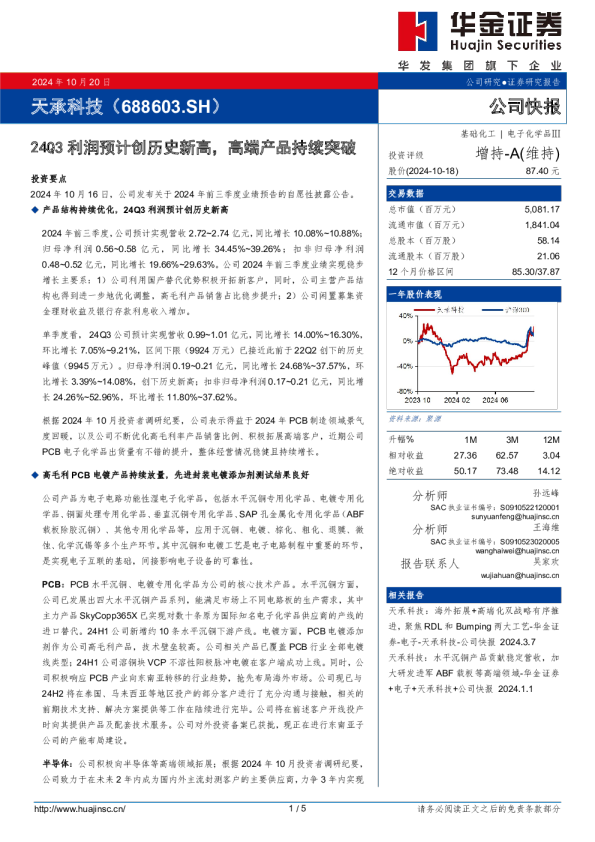

2024年10月20日 公司研究●证券研究报告 天承科技(688603.SH) 公司快报 24Q3利润预计创历史新高,高端产品持续突破投资要点2024年10月16日,公司发布关于2024年前三季度业绩预告的自愿性披露公告。 产品结构持续优化,24Q3利润预计创历史新高 2024年前三季度,公司预计实现营收2.72~2.74亿元,同比增长10.08%~10.88%;归母净利润0.56~0.58亿元,同比增长34.45%~39.26%;扣非归母净利润0.48~0.52亿元,同比增长19.66%~29.63%。公司2024年前三季度业绩实现稳步增长主要系:1)公司利用国产替代优势积极开拓新客户,同时,公司主营产品结构也得到进一步地优化调整,高毛利产品销售占比稳步提升;2)公司闲置募集资金理财收益及银行存款利息收入增加。单季度看,24Q3公司预计实现营收0.99~1.01亿元,同比增长14.00%~16.30%,环比增长7.05%~9.21%,区间下限(9924万元)已接近此前于22Q2创下的历史峰值(9945万元)。归母净利润0.19~0.21亿元,同比增长24.68%~37.57%,环比增长3.39%~14.08%,创下历史新高;扣非归母净利润0.17~0.21亿元,同比增长24.26%~52.96%,环比增长11.80%~37.62%。根据2024年10月投资者调研纪要,公司表示得益于2024年PCB制造领域景气度回暖,以及公司不断优化高毛利率产品销售比例、积极拓展高端客户,近期公司PCB电子化学品出货量有不错的提升,整体经营情况稳健且持续增长。 高毛利PCB电镀产品持续放量,先进封装电镀添加剂测试结果良好 公司产品为电子电路功能性湿电子化学品,包括水平沉铜专用化学品、电镀专用化学品、铜面处理专用化学品、垂直沉铜专用化学品、SAP孔金属化专用化学品(ABF载板除胶沉铜)、其他专用化学品等,应用于沉铜、电镀、棕化、粗化、退膜、微蚀、化学沉锡等多个生产环节。其中沉铜和电镀工艺是电子电路制程中重要的环节,是实现电子互联的基础,间接影响电子设备的可靠性。PCB:PCB水平沉铜、电镀专用化学品为公司的核心技术产品。水平沉铜方面,公司已发展出四大水平沉铜产品系列,能满足市场上不同电路板的生产需求,其中主力产品SkyCopp365X已实现对数十条原为国际知名电子化学品供应商的产线的进口替代。24H1公司新增约10条水平沉铜下游产线。电镀方面,PCB电镀添加剂作为公司高毛利产品,技术壁垒较高。公司相关产品已覆盖PCB行业全部电镀线类型;24H1公司溶铜块VCP不溶性阳极脉冲电镀在客户端成功上线。同时,公司积极响应PCB产业向东南亚转移的行业趋势,抢先布局海外市场。公司现已与24H2将在泰国、马来西亚等地区投产的部分客户进行了充分沟通与接触,相关的前期技术支持、解决方案提供等工作在陆续进行完毕。公司将在前述客户开线投产时向其提供产品及配套技术服务。公司对外投资备案已获批,现正在进行东南亚子公司的产能布局建设。半导体:公司积极向半导体等高端领域拓展;根据2024年10月投资者调研纪要,公司致力于在未来2年内成为国内外主流封测客户的主要供应商,力争3年内实现 基础化工|电子化学品Ⅲ 投资评级增持-A(维持)股价(2024-10-18)87.40元交易数据总市值(百万元)5,081.17流通市值(百万元)1,841.04总股本(百万股)58.14流通股本(百万股)21.0612个月价格区间85.30/37.87一年股价表现 资料来源:聚源 升幅%1M3M12M相对收益27.3662.573.04绝对收益50.1773.4814.12 分析师孙远峰 SAC执业证书编号:S0910522120001sunyuanfeng@huajinsc.cn 分析师王海维 SAC执业证书编号:S0910523020005wanghaiwei@huajinsc.cn 报告联系人吴家欢 wujiahuan@huajinsc.cn 相关报告天承科技:海外拓展+高端化双战略有序推进,聚焦RDL和Bumping两大工艺-华金证券-电子-天承科技-公司快报2024.3.7天承科技:水平沉铜产品贡献稳定营收,加大研发进军ABF载板等高端领域-华金证券+电子+天承科技+公司快报2024.1.1 30%以上从先进封装到晶圆制造的电镀添加剂国内市场份额。先进封装方面,公司先进封装的产品聚焦于RDL、bumping、TSV和TGV,其相关的电镀添加剂已经研发完成,并处于下游客户持续验证阶段,目前获得的测试结果较好,符合客户预期,后续将接受终端客户的验厂。公司TGV产品目前正与十多家下游多家客户持续测试验证中,同时已实现小批量产品销售,现正在与设备厂商、客户合作积极推动相关技术成熟落地。上海二期项目工厂已启动试生产工作并具备大批量供货能力。晶圆制造方面,大马士革电镀液产品正在积极研发中。 投资建议:鉴于当前终端市场需求情况,同时考虑到公司半导体产品研发难度高、验证周期长,我们调整此前对公司的业绩预测。预计2024年至2026年,公司营收分别为3.90/4.75/5.89亿元(前值为4.61/5.83/7.46亿元),增速分别为15.2%/21.7%/24.0%;归母净利润分别为0.80/1.07/1.37亿元(前值为0.91/1.25/1.70亿元),增速分别为36.9%/33.7%/27.7%;PE分别为63.4/47.4/37.1。公司PCB水平沉铜、电镀专用化学品性能优异,紧抓进口替代机遇实现份额提升,同时先进封装产品测试结果符合预期,相关产能建设稳步推进;随着高端新品放量,公司营收规模和盈利能力有望不断提升。持续推荐,维持“增持-A”评级。 风险提示:下游终端市场需求不及预期风险,新技术、新工艺、新产品无法如期产业化风险,市场竞争加剧风险,产能扩充进度不及预期的风险,系统性风险等。 财务数据与估值会计年度 2022A 2023A 2024E 2025E 2026E 营业收入(百万元) 374 339 390 475 589 YoY(%) -0.3 -9.5 15.2 21.7 24.0 归母净利润(百万元) 55 59 80 107 137 YoY(%) 21.5 7.2 36.9 33.7 27.7 毛利率(%) 31.5 35.7 39.0 39.4 40.0 EPS(摊薄/元) 0.94 1.01 1.38 1.84 2.35 ROE(%) 16.7 5.3 6.9 8.6 10.0 P/E(倍) 93.0 86.8 63.4 47.4 37.1 P/B(倍) 15.6 4.6 4.4 4.1 3.7 净利率(%) 14.6 17.3 20.5 22.5 23.2 数据来源:聚源、华金证券研究所 财务报表预测和估值数据汇总 资产负债表(百万元)利润表(百万元) 会计年度2022A2023A2024E2025E2026E会计年度2022A2023A2024E2025E2026E 流动资产 293 1055 1118 1201 1315 营业收入 374 339 390 475 589 现金 58 241 398 439 480 营业成本 257 218 238 288 354 应收票据及应收账款 161 160 166 174 219 营业税金及附加 2 2 2 2 2 预付账款 4 1 2 3 4 营业费用 17 18 20 23 27 存货 45 34 35 47 54 管理费用 14 20 21 25 29 其他流动资产 26 620 518 538 558 研发费用 22 22 25 29 37 非流动资产 98 115 122 136 145 财务费用 1 -3 -4 -6 -7 长期投资 0 0 0 0 0 资产减值损失 -1 -1 -1 0 0 固定资产 14 17 24 34 40 公允价值变动收益 0 2 2 0 0 无形资产 38 37 35 34 32 投资净收益 0 2 1 0 0 其他非流动资产 47 61 63 68 73 营业利润 62 68 91 119 152 资产总计 391 1171 1240 1338 1460 营业外收入 0 0 0 0 0 流动负债 41 41 50 60 66 营业外支出 0 0 0 0 0 短期借款 0 0 0 0 0 利润总额 62 68 91 119 152 应付票据及应付账款 15 16 24 33 37 所得税 7 9 11 12 15 其他流动负债 26 26 26 27 29 税后利润 55 59 80 107 137 非流动负债 24 32 32 32 32 少数股东损益 0 0 0 0 0 长期借款 0 0 0 0 0 归属母公司净利润 55 59 80 107 137 其他非流动负债 24 32 32 32 32 EBITDA 65 67 98 128 153 负债合计 65 74 83 93 98 少数股东权益 0 0 0 0 0 主要财务比率 股本 44 58 58 58 58 会计年度2022A2023A2024E2025E2026E 资本公积 142 840 840 840 840 成长能力 留存收益 140 199 252 323 414 营业收入(%) -0.3 -9.5 15.2 21.7 24.0 归属母公司股东权益 326 1097 1158 1245 1362 营业利润(%) 19.4 9.9 34.2 30.7 27.7 负债和股东权益 391 1171 1240 1338 1460 归属于母公司净利润(%) 21.5 7.2 36.9 33.7 27.7 获利能力 现金流量表(百万元) 毛利率(%) 31.5 35.7 39.0 39.4 40.0 会计年度2022A2023A2024E2025E2026E 净利率(%) 14.6 17.3 20.5 22.5 23.2 经营活动现金流 73 62 78 91 76 ROE(%) 16.7 5.3 6.9 8.6 10.0 净利润 55 59 80 107 137 ROIC(%) 15.1 4.7 6.1 7.6 9.0 折旧摊销 5 6 16 20 14 偿债能力 财务费用 1 -3 -4 -6 -7 资产负债率(%) 16.5 6.3 6.7 6.9 6.7 投资损失 0 -2 -1 0 0 流动比率 7.1 25.7 22.3 19.9 20.0 营运资金变动 5 -9 -13 -31 -68 速动比率 5.3 23.8 20.4 17.7 17.6 其他经营现金流 6 11 -1 0 0 营运能力 投资活动现金流 -49 -588 100 -35 -22 总资产周转率 1.0 0.4 0.3 0.4 0.4 筹资活动现金流 -6 708 -20 -14 -13 应收账款周转率 2.4 2.1 2.4 2.8 3.0 应付账款周转率 12.9 14.4 12.0 10.0 10.0 每股指标(元) 估值比率 每股收益(最新摊薄) 0.94 1.01 1.38 1.84 2.35 P/E 93.0 86.8 63.4 47.4 37.1 每股经营现金流(最新摊薄) 1.25 1.07 1.34 1.56 1.30 P/B 15.6 4.6 4.4 4.1 3.7 每股净资产(最新摊薄) 5.62 18.87 19.91 21.41 23.43 EV/EBITDA 77.2 64.1 43.4 32.9 27.2 资料来源:聚源、华金证券研究所 公司评级体系 收益评级: 买入—未来6个月的投资收益率领先沪深300指数15%以上;增持—未来6个月的投资收益率领先沪深300指数5%至15%; 中性—未来6个月的投资收益率与沪深300指数的变动幅度相差-5%至5%;减持—未来6个月的投资收益率落后沪深300指数5%至15%; 卖出—未来6个月的投资收益率落后沪深300指数1