电力设备及新能源行业周报:GE计划收缩海风业务,我国启动SAF应用试点

AI智能总结

AI智能总结

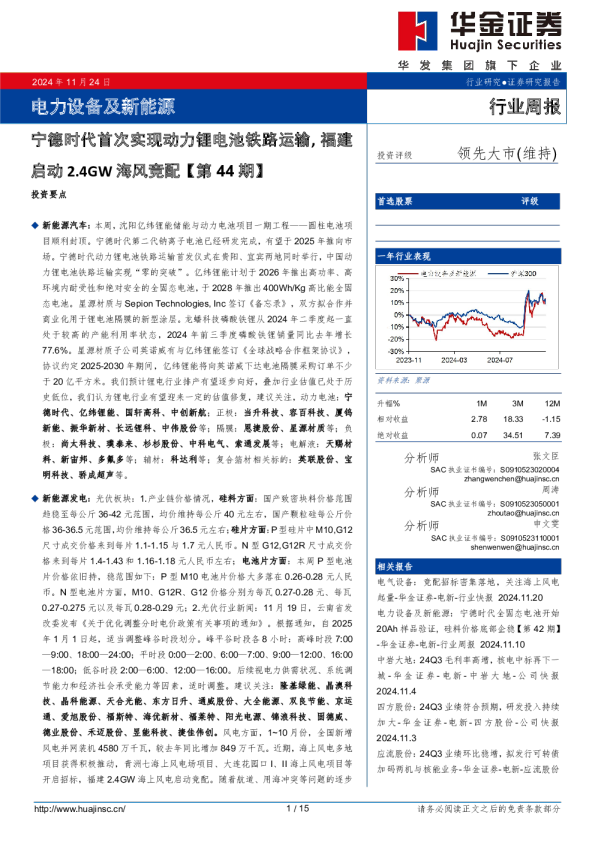

行业周报 GE计划收缩海风业务,我国启动SAF应用试点 电力设备及新能源 2024年9月22日 强于大市(维持) 行情走势图 沪深300指数电力设备及新能源 10% 0% -10% -20% -30% 2023/09/182024/02/182024/07/18 证券分析师 皮秀投资咨询资格编号 S1060517070004 PIXIU809@pingan.com.cn 苏可投资咨询资格编号 S1060524050002 suke904@pingan.com.cn 张之尧投资咨询资格编号 S1060524070005 zhangzhiyao757@pingan.com.cn 平安观点: 本周(2024.9.18-9.20)新能源细分板块行情回顾。风电指数 (866044.WI)上涨0.15%,跑输沪深300指数1.17个百分点。截至本周,风电板块PE_TTM估值约17.81倍。本周申万光伏设备指数 (801735.SI)下跌1.67%,其中,申万光伏电池组件指数下跌1.86%,申万光伏加工设备指数下跌2.11%,申万光伏辅材指数下跌2.48%,当前光伏板块市盈率约25.40倍。本周储能指数(884790.WI)下跌0.93%,当前储能板块整体市盈率为21.04倍;氢能指数 (8841063.WI)上涨1.49%,当前氢能板块整体市盈率为20.44倍。 本周重点话题 风电:GE计划收缩海风业务。根据4COffshore等专业机构报道,近日 GEVernova计划缩减其陷入困境的海上风电业务规模,并在全球范围内裁员约900人。根据披露信息,我们估算GEVERNOVA上半年海上业务的EBITDAmargin在-30%以上,呈现大幅亏损。2024年以来,GE海上风机事故频发:2024年5月,DoggerBankA海上风电场已安装的涡轮机上的叶片遭受损坏;2024年7月,美国VineyardWind1海上风电场的一台Haliade-X风机的叶片断裂;2024年8月,英国DoggerBankA海上风电场安装的GEHaliade-X13MW风机发生叶片故障,一个已经安装好的叶片发生损坏。由于这些事故影响,GEVERNOVA指引海风业务2024Q3的亏损幅度将进一步加大,估计这是公司宣布对海风业务进行收缩并裁员的重要原因。目前,海外海风整机企业包括西门子-歌美飒、维斯塔斯和GE三家,近年没有新进者涌入,且暂时看不到潜在的新进者,近年,三家海外海风整机企业整体盈利承压,且质量事故频发;而包括欧洲、美国、日韩在内的海外海风市场需求即将步入快速成长期,海外海风市场的需求发展形势和海风整机供给的发展形势不匹配,单纯依靠海外整机供应商存在供应安全的风险,这构建起了国内海风整机出海的核心逻辑。2024年国内海风整机企业已经在欧洲市场取得订单突破,预计未来出海的力度将进一步加大。 光伏:黑龙江新增低谷电价时段。近日,黑龙江发改委发布《关于进一步完善峰谷分时电价有关问题的通知(征求意见稿)》,拟新增12:00-14:00为低谷时段,新的分时电价政策自2025年1月1日起执行。黑龙 江拟将午时阶段调整为低谷时段不是个例,截至目前,全国已经有13个省份将白天不同时长调整为低谷时段,反映了午时阶段电力供需渐趋宽松,而这些时段均是光伏大发的时段。近年国内光伏新增装机快速增长,光伏在电源体系中的装机比例明显提升,而光伏具有出力时段较为集中的特点,光伏装机的快速增长推动光伏大发阶段电力供需趋于宽松。截至2023年底,国内光伏累计装机6.09亿千瓦,同比增长55%,按照当前国内光伏发展速度,未来光伏大发时段电力供需宽松的形势将 行业报 告 行业周 报 证券研究报告 更为严峻,且暂时看不到有效的解决方案。2023年10月,国家发改委、能源局联合发布《关于进一步加快电力现货市场建设工作的通知(发改办体改〔2023〕813号)》,提出加快放开各类电源参与电力现货市场,2024年6月,山东电力现货市场转入正式运行,发展电力现货市场大势所趋。我们认为,光伏出力集中以及光伏累计装机快速增长带来的光伏大发阶段电力供需宽松问题将越发突出,影响光伏项目电价水平和投资收益模型,给未来国内光伏新增装机需求带来较大的不确定性。 储能&氢能:我国启动可持续航空燃料(SAF)应用试点。国家发改委、中国民航局举行可持续航空燃料(SAF)应用试点启动仪式。根据试点工作安排,9月19日起,国航、东航、南航从北京大兴、成都双流、郑州新郑、宁波栎社机场起飞的12个航班将正式加注SAF。航空业是交通碳排放的重要来源,也是典型的难脱碳行业;SAF是实现航空脱碳的重要途径。 SAF可由生物质(脂类、糖类)合成,或由绿氢和二氧化碳直接合成。我国企业正积极参与绿氢制SAF产能布局,竞逐全球市场。此前,全球绿色航煤市场主要在海外,欧美率先推出政策鼓励SAF推广;此次我国启动SAF应用试点,积极推动国内航运业绿色低碳转型,有望打开国内SAF产业需求空间,进而为国内绿氢打开消纳空间。 投资建议。风电方面,海上风电进入新一轮景气周期,需求形势和供给格局俱优,看好海上风电板块性投资机会。海缆方面,建议重点关注头部海缆企业东方电缆、中天科技等;整机方面,建议重点关注明阳智能、金风科技、运达股份;同时建议关注管桩出口头部企业大金重工以及受益于漂浮式海风发展的亚星锚链。光伏方面,建议关注电池新技术和竞争格局相对较好 的光伏玻璃、胶膜等辅材环节的投资机会,潜在受益标的包括帝尔激光、隆基绿能、爱旭股份、福莱特、福斯特等。储能方 面,建议关注海外大储市场地位领先的阳光电源,扎实布局户储新兴市场的德业股份;氢能方面,关注在绿氢项目投资运营 环节重点布局的企业,包括吉电股份和相关风机制造企业等。 风险提示。1)电力需求增速不及预期的风险。风电、光伏受宏观经济和用电需求的影响较大,如果电力需求增速不及预期,可能影响新能源的开发节奏。2)部分环节竞争加剧的风险。在双碳政策的背景下,越来越多的企业开始涉足风电、光伏制造领域,部分环节可能因为参与者增加而竞争加剧。3)贸易保护现象加剧的风险。国内光伏制造、风电零部件在全球范围内具备较强的竞争力,部分环节出口比例较高,如果全球贸易保护现象加剧,将对相关出口企业产生不利影响。4)技术进步和降本速度不及预期的风险。海上风电仍处于平价过渡期,如果后续降本速度不及预期,将对海上风电的发展前景产生负 面影响;各类新型光伏电池的发展也依赖于后续的技术进步和降本情况,可能存在不及预期的风险。 正文目录 一、风电:GE计划收缩海风业务6 1.1本周重点事件点评6 1.2本周市场行情回顾6 1.3行业动态跟踪7 二、光伏:黑龙江新增低谷电价时段10 2.1本周重点事件点评11 2.2本周市场行情回顾11 2.3行业动态跟踪12 三、储能&氢能:我国启动SAF应用试点15 3.1本周重点事件点评15 3.2本周市场行情回顾16 3.3行业动态跟踪17 四、投资建议19 五、风险提示20 图表目录 图表1风电指数(866044.WI)走势6 图表2风电指数与沪深300指数走势比较6 图表3风电板块本周涨幅前五个股6 图表4风电板块本周跌幅前五个股6 图表5Wind风电板块市盈率(PE_TTM)7 图表6重点公司估值7 图表7中厚板价格走势(元/吨)8 图表8T300碳纤维价格走势8 图表9国内历年风机招标规模8 图表10国内陆上风机平均投标价格走势(元/kW)8 图表112022年以来国内部分海上风电项目风机招标价格相关情况8 图表12申万相关光伏指数趋势11 图表13申万相关光伏指数涨跌幅11 图表14本周光伏设备(申万)涨幅前五个股11 图表15本周光伏设备(申万)跌幅前五个股11 图表16光伏设备(申万)市盈率(PE_TTM)12 图表17重点公司估值12 图表18多晶硅价格走势12 图表19单晶硅片价格走势(元/片)12 图表20PERC与TOPCon电池价格走势(元/W)13 图表21光伏组件价格走势(元/W)13 图表22光伏玻璃价格走势(元/平米)13 图表23树脂及胶膜价格走势(元/吨,元/平米)13 图表24光伏月度新增装机量及同比增速(GW,%)13 图表25光伏电池产量累计值及同比增速(GW,%)13 图表26太阳能电池(含组件)当月出口数量(万个)14 图表27太阳能电池(含组件)当月出口金额(亿美元)14 图表28Wind储能指数(884790.WI)走势16 图表29Wind氢能指数(8841063.WI)走势16 图表30本周储能&氢能板块涨幅前五个股16 图表31本周储能&氢能板块跌幅前五个股16 图表32储能、氢能指数与沪深300走势比较17 图表33Wind储能、氢能板块市盈率(PE_TTM)17 图表34重点公司估值17 图表35我国逆变器月度出口金额/亿元17 图表361-8月我国出口各洲逆变器金额/亿元17 图表37国内储能项目月度完成招标容量(GWh)18 图表38国内储能系统投标加权平均报价(元/Wh)18 图表39美国大储项目月度新增投运功率/GW18 图表40德国户储月度新增投运容量/MWh18 图表418月国内氢能项目动态18 一、风电:GE计划收缩海风业务 1.1本周重点事件点评 事项:根据4COffshore等专业机构报道,近日GEVernova计划缩减其陷入困境的海上风电业务规模,并在全球范围内裁员约900人。 点评:根据披露信息,我们估算GEVERNOVA上半年海上业务的EBITDAmargin在-30%以上,呈现大幅亏损。2024年以来,GE海上风机事故频发:2024年5月,DoggerBankA海上风电场已安装的涡轮机上的叶片遭受损坏;2024年7月,美国VineyardWind1海上风电场的一台Haliade-X风机的叶片断裂;2024年8月,英国DoggerBankA海上风电场安装 的GEHaliade-X13MW风机发生叶片故障,一个已经安装好的叶片发生损坏。由于这些事故影响,GEVERNOVA指引海风业务2024Q3的亏损幅度将进一步加大,估计这是公司宣布对海风业务进行收缩并裁员的重要原因。目前,海外海风整机企业包括西门子-歌美飒、维斯塔斯和GE三家,近年没有新进者涌入,且暂时看不到潜在的新进者,近年,三家海外海风整机企业整体盈利承压,且质量事故频发;而包括欧洲、美国、日韩在内的海外海风市场需求即将步入快速成长期,海外海风市场的需求发展形势和海风整机供给的发展形势不匹配,单纯依靠海外整机供应商存在供应安全的风险,这构建起了国内海风整机出海的核心逻辑。2024年国内海风整机企业已经在欧洲市场取得订单突破,预计未来出海的力度将进一步加大。 1.2本周市场行情回顾 本周(2024.9.18-9.20),风电指数(866044.WI)上涨0.15%,跑输沪深300指数1.17个百分点。截至本周,风电板块 PE_TTM估值约17.81倍。 截至 2024-9-20 周 月 年初至今 图表1风电指数(866044.WI)走势图表2风电指数与沪深300指数走势比较 2400 2200 2000 1800 1600 1400 风电指数(866044.WI) 涨跌幅 沪深300 1.32 -3.62 -6.71 (%) 风电指数 0.15-4.01-12.18 (866044) 1200 2023/012023/042023/072023/102024/012024/042024/07 相较沪深300(pct)-1.17 -0.38 -5.48 资料来源:WIND,平安证券研究所资料来源:WIND,平安证券研究所 图表3风电板块本周涨幅前五个股图表4风电板块本周跌幅前五个股 3.70% 2.91% 2.67% 2.65% 2.62% 4% 4% 3% 3% 2% 2% 1% 1% 0% 宝胜股份容知日新中复神鹰时代新材上纬新材 0% 中船科技大金重工三一重能飞沃