2024H1业绩点评:长线产品增厚基本盘,关注《卡拉彼丘》海内外进展

AI智能总结

AI智能总结

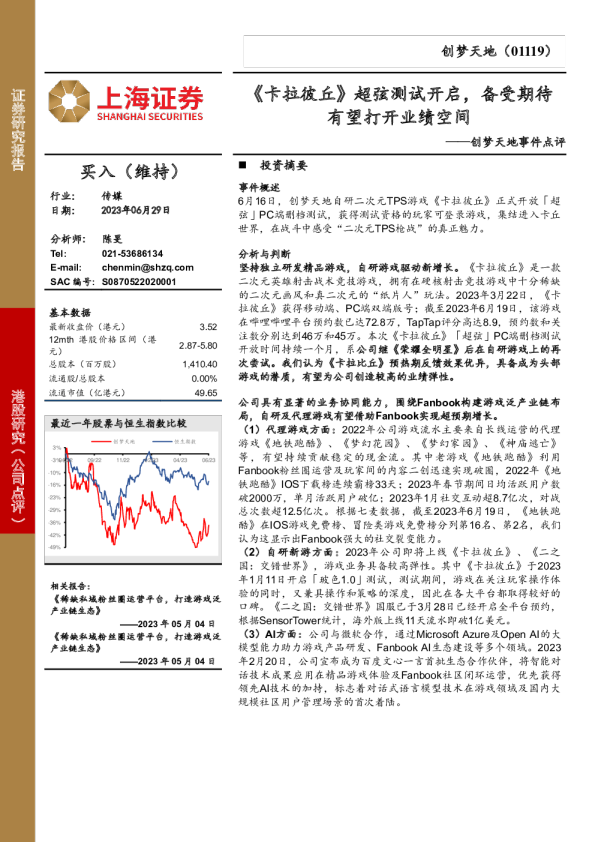

事件:2024H1公司实现营收8.45亿元,yoy-24.62%,归母净利润-1.10亿元,去年同期为0.41亿元,扣非归母净利润-1.25亿元,去年同期为0.28亿元,经调整期间利润330万元,去年同期为1.99亿元,公司业绩低于我们预期。 聚焦长线游戏致业绩承压,费用管控持续优化。2024H1公司营收同比下降24.62%,若剔除公司于2023年终止运营的IP衍生品业务的影响,2024H1公司营收同比下降23.84%,其中游戏业务实现营收8.22亿元,yoy-22.80%,营收占比达97.28%,同比下降主要系:1)聚焦重点竞品游戏,2023H1进一步停运非重点游戏;2)《地铁跑酷》2023年各项运营数据表现出色,基数较高,2024H1流水自然回落。费用端,2024H1公司销售/管理/研发/财务费用率分别为9.20%、5.96%、18.14%、5.88%,yoy-1.08pct,+2.13pct,+5.51pct,-3.99pct,其中销售费用率下降主要受益于公司持续提升的获客效率及精细化运营,财务费用率下降主要系公司进一步降低负债规模,特别是可转换债券规模下降带来利息费用减少,研发费用率提升主要系自研游戏《卡拉彼丘》多端研发投入增加。 营收端受运营游戏精简等影响下降,费用端研发投入等将为刚性,致公司利润端承压,展望后续,持续关注公司在研及新游表现带来收入端回暖,进而驱动利润释放。环比来看,2024H1较2023H2游戏收入增长5%,对应公司经调整期间利润由-0.60亿元扭亏至330万元。 长生命周期产品夯实基本盘,期待《卡彼》等释放业绩弹性。1)长线产品:《梦幻花园》《梦幻家园》用户规模及流水稳健增长,其中《梦幻花园》2024H1营收同比增长14%;2024年1月新上线的《机甲战队》国服版,流水表现出色,有望成为公司代理运营的又一长线精品。我们看好公司通过精细化运营驱动存量产品流水稳中有升。2)新游:《卡拉彼丘》PC端国服于暑假期间DAU提升近40%,日人均在线时长约120分钟,2024年7月,付费用户数量及ARPPU环比提升超30%及近40%,公司计划《卡彼》PC端将于2024Q4上线海外,移动端将于2025Q1上线,期待《卡彼》多端全球发行带来业绩释放。此外,公司与腾讯联合研发的跨端战术射击游戏《三角洲行动》已定档2024年9月上线。 盈利预测与投资评级:考虑到《卡彼》发行节奏略慢于我们预期,我们下调2024-2026年EPS至-0.02/0.28/0.33元(此前为0.15/0.32/0.38元),对应当前股价2025-2026年PE分别为7/6倍。我们看好公司存量产品稳健,新游有望释放利润弹性,同时前瞻布局AI+社区、AI+游戏研运,有望打开长期成长空间,维持“买入”评级。 风险提示:新游表现不及预期,行业竞争加剧,行业监管风险