新能源业务占比持续提升,软板和触控业务表现亮眼

AI智能总结

AI智能总结

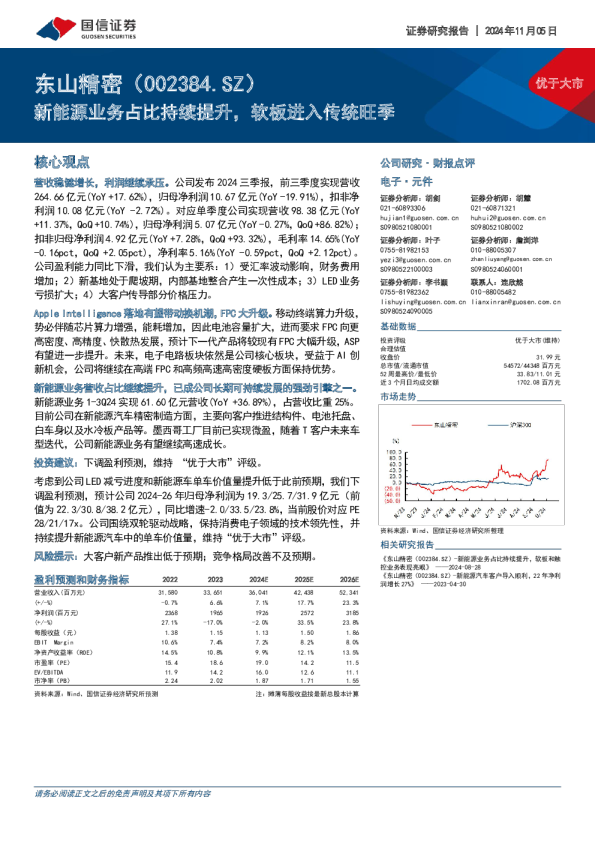

营收稳健增长,利润继续承压。1H24公司实现营业收入166.29亿元(YoY+21.67%),归母净利润5.61亿元(YoY-32.01%),主要原因包括非经常性损益减少、汇率与竞争压力带来的毛利率下滑,以及期间非标产品转单带来的新品开发和制造准备,导致的管理费用和研发费用增加。对应2Q24单季度实现营业收入88.48亿元(YoY+24.15%,QoQ+14.71%),实现归母净利润2.71亿元(YoY-23.14%,QoQ-6.25%),毛利率12.60%(YoY+0.42pct,QoQ-1pct)。 1H24电子电路产品营收108.50亿元,同比增长20.93%。PCB仍是公司的核心业务,1H24公司电子电路产品价格承压,但得益于收入增长和智能制造升级等边际效应正向影响,实现毛利率17.41%,同比仅下滑1.44pct。随着AI创新周期开启,对FPC技术要求更高、工艺难度更大、形状复杂度提升,使得生产过程中的质量、加工难度上升,有望提升FPC单机价值量。随着泰国工厂已封顶并即将投产,将进一步提升公司整体盈利能力。 LED显示器件业务亏损明显收窄,触控及显示模组业务高增。1H24触控及液晶显示模组实现营收31.22亿元,同比增长40.73%。LED业务在上半年的改革进程中也取得了一定成果,1H24实现收入4.38亿元,同比增长4.3%,毛利率-26.89%(YoY+20.06pct),亏损收窄明显,但在产品销售结构调整方面并未达到预期效果,公司将继续调结构、降本增效,力争实现扭亏。 新能源业务营收占比继续提升,已成公司长期可持续发展的强劲引擎之一。 1H24新能源业务整体收入38.10亿元,同比增长约29.33%,占营收比重达到22.86%。产能方面,24年3月新能源汽车零部件昆山基地正式投产,主要从事生产新能源汽车轻量化部件项目;截止24年8月,公司美国工厂仍面临亏损压力,未来公司将通过场地调整、组织优化和业务扩充等,逐渐扭亏为盈;墨西哥工厂目前已实现微盈。随着T客户未来车型迭代,公司新能源业务有望继续高速成长。 投资建议:下调盈利预测,维持“优于大市”评级。 考虑到公司LED业务扭亏进度和新能源业务进度低于此前预期,我们下调盈利预测,预计公司2024-26年归母净利润为22.3/30.8/38.2亿元(24-25年前值为39.7/46.8亿元),同比增速13.7/37.9/23.8%,当前股价对应PE 16/12/9x。公司围绕双轮驱动战略,保持消费电子领域的技术领先性,并持续提升新能源汽车中的单车价值量,维持“优于大市”评级。 风险提示:大客户新产品推出低于预期;竞争格局改善不及预期。 盈利预测和财务指标 图1:营业收入及增速(单位:亿元、%) 图2:单季营业收入及增速(单位:亿元、%) 图3:归母净利润及增速(单位:亿元、%) 图4:单季归母净利润及增速(单位:亿元、%) 图5:毛利率、净利率变化情况 图6:费用率变化情况 财务预测与估值 资产负债表(百万元) 利润表(百万元) 现金流量表(百万元)