库存消化下业绩增长放缓,防晒新品持续放量

AI智能总结

AI智能总结

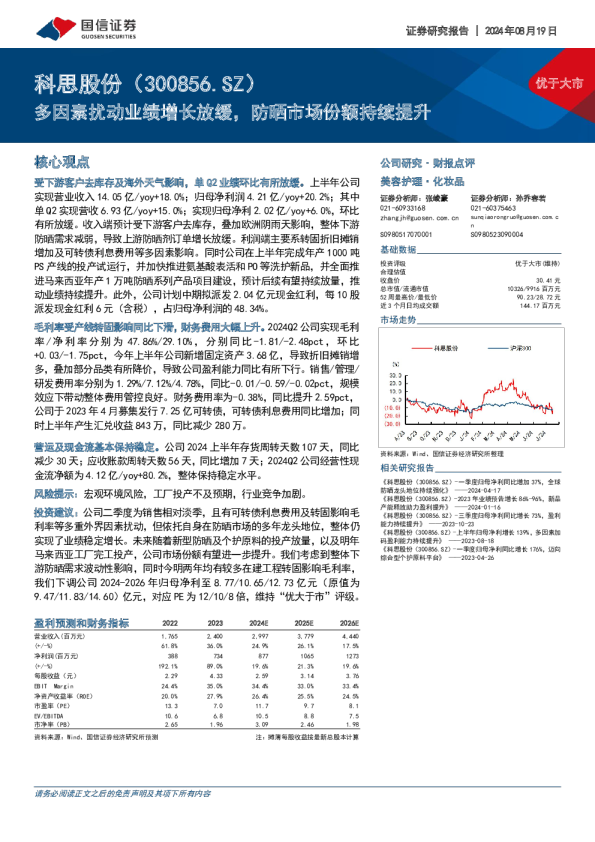

事件:公司发布2024年半年报:2024H1公司实现营收14.05亿元,同比增长18.0%,实现归母净利润4.21亿元,同比增长20.2%,实现扣非净利润4.0亿元,同比增长16.4%。单Q2来看,2024Q2公司实现营收6.93亿元,同比增长15.1%,实现归母净利润2.0亿元,同比增长5.8%,实现扣非净利润1.96亿元,同比增长4.8%。 盈利分析:多因素扰动业绩增长放缓。2024H1毛利率47.84%,同比-1.5pct; 净利率29.99%,同比+0.5pct。费用端来看,2024H1销售/管理/研发费用率分别为1.48%/7.00%/4.62%,同比-0.2/-0.5/-0.4pct,财务费用因可转债利息费用大幅增加。整体来看,收入端主要受备货淡季、客户库存消化叠加欧洲阴雨天影响防晒需求下滑,利润端主要受可转债费用增加、政府补贴减少、所得税率提升以及汇兑收益等多因素影响。 经营更新:新型防晒剂及新品持续放量贡献业绩增量。化妆品活性成分及其原料/合成香料分别实现营收12.02/1.93亿元,同比+15.07%/+41.08%,毛利率分别为52.39%/22.18%,同比-0.96/+0.30pct。公司持续加大市场开拓力度,上半年完成了年产1000吨P-S产线的投产试运行,并加快推进氨基酸表面活性剂和新型去屑剂PO等洗护类新产品的市场推广,同时全面推进马来西亚年产1万吨防晒系列产品项目建设,后期有望进一步放量推动业绩持续提升。此外,公司中期分红拟派发2亿元现金红利,每10股派发现金红利6元(含税)。 投资建议:短期看新型防晒剂渗透率持续提升,公司大客户壁垒较高产能前瞻性布局充分,看好公司持续抢占市场份额,中长期氨基酸表活、卡波姆、PO等新品类拓展下进一步贡献业绩增量,我们预计公司2024-2026年实现营业收入29.82/37.30/45.81亿元,实现归母净利润8.83/10.41/12.71亿元。对应PE分别为11/9/7倍,维持“增持”评级。 风险提示:原材料价格波动,产能爬坡不及预期,新品销售不及预期,新增产能无法消化,行业竞争加剧。