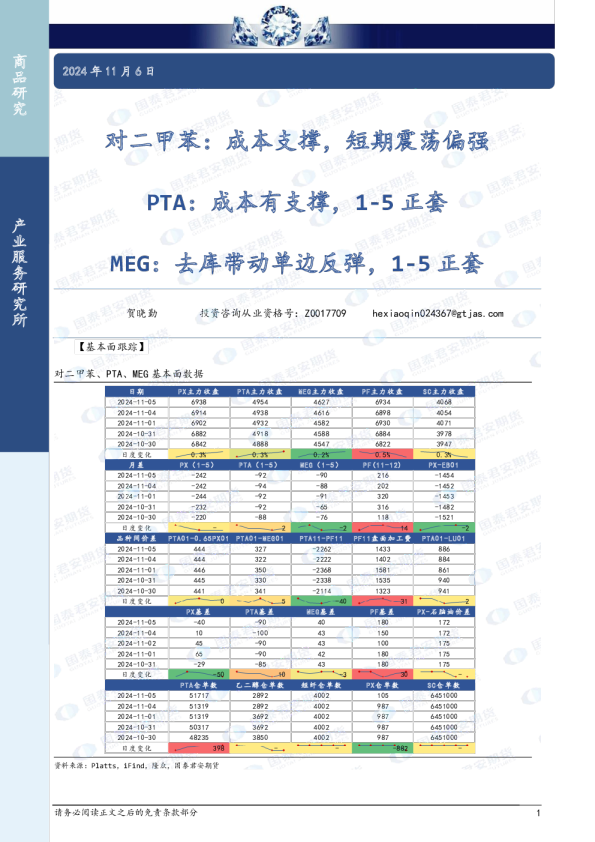

聚酯月报:PTA:成本仍有支撑,PTA有修复预期 MEG:供需去库,MEG仍将维持偏强震荡

PTA:成本仍有支撑,PTA有修复预期MEG:供需去库,MEG仍将维持偏强震荡 正信期货聚酯月报20240801 研究员:赵婷 投资咨询编号:Z0016344Email:zhaot@zxqh.netTel:027-68851659 内容要点 成本端:8月,中东局势存在不稳定性,美国传统燃油消费旺季,但全球经济和需求前景疲弱,原油仍维持震 荡格局。PX来看,九江重启,开工率或环比7月小幅提升,需求端PTA产量高位,预计PX-石脑油价差修复为主。 供应端:PTA:8月,多套待检装置存检修预期,但加工费良性,逸盛、恒力等企业尚无检修实际落定,关注计划外变量。乙二醇:8月,重启与检修并存,国内乙二醇装置产能利用率小幅波动。 需求端:8月,前期减产、检修装置计划重启,叠加新装置投产,聚酯产量将小幅增加。织造行业开工负荷已连续10周震荡下行,内外贸订单仅以刚需为主,但秋冬订单询单增加,周内织造工厂订单天数仅稍有减少。后 市来看,短期内若无利好刺激,织造恐继续偏弱运行为主,开机率仍存窄幅走弱预期。 策略:PTA:PX供应稳定,PTA加工费良性,待检装置检修落地不足,但下游聚酯库存、利润尚可,终端织造并无大幅走弱预期,且旺季即将来临,需求存温升预期,供需维持累库预期,预计8月PTA修复为主,关注宏观及加工费收缩预期、累库负反馈。乙二醇:乙二醇重启和检修并行,海外进口暂无增量预期,聚酯进一步降负预 期不强,8月中下逐步进入旺季,供需紧平衡下华东主港有持续去库预期,预计8月乙二醇仍维持偏强震荡,关注乙二醇检修装置动态及下游聚酯减产保价意向下的降负幅度。 重点关注:贸易争端、原油煤炭等能源价格、消息面变化。 4 产业链下游需求端分析 聚酯产业链基本面总结 5 C 目录 ONTENTS 1 产业链上游分析 2 PTA基本面分析 3 MEG基本面分析 1产业链上游分析 1.1行情回顾——供应增加叠加成本下降,PX价格下跌 7月国际原油价格呈现下跌走势,但均价较6月出现上涨。 7月PX产量较上月增加明显,截至7月31日,亚洲PX-CFR中国月均价收于1019.09美元/吨 ,环比-1.77%。 140 ICE布油收盘价 1,400 石脑油CFR日本 1,750 PX-CFR中国 120 1,200 1,550 100 1,000 1,350 80 800 1,150 60 600 950 40 400 750 20 200 550 0 18/1 19/1 20/121/122/1 23/1 24/1 0 19/1 20/1 21/122/1 23/1 24/1 350 18/1 19/1 20/121/122/1 23/1 24/1 1产业链上游分析 1.2检修装置重启,PX企业维持高开工 7月,PX装置检修有限,仅月末九江石化检修,行业开工提升至89.04%,环比 +8.08%。 8月,PX未有装置检修,九江重启,整体来看开工率或环比7月小幅提升。 PX开工率 100 90 80 70 60 50 1357911131517192123252729313335373941434547495153 2017 2021 2018 2022 2019 2023 2020 2024 企业 产能 备注 中化弘润 60 2023年5月初重启,8月中停机 威联化学 200 5月10日检修,6月中下旬和7月上旬,两套装置分别重启 宁波中金 160 4月16日检修,6月中上旬重启 福建福海创 160 一套装置5月21日停机,7月上旬重启 九江石化 89 7月中上旬重整停机,7月28日PX停车检修 15/4 15/9 16/2 16/7 16/12 17/5 17/10 18/3 18/8 19/1 19/6 19/11 20/4 20/9 21/2 21/7 21/12 22/5 22/10 23/3 23/8 24/1 24/6 1产业链上游分析 1.3PX供应增量预期下,PX-石脑油价差重心下移 1.85 1.75 PX库存/消耗 450 PX平衡表 80% 400 70% 1.65 1.55 350 60% 1.45 1.35 1.25 1.15 1.05 300 50% 250 40% 200 30% 150 100 20% 0.95 0.85 50 10% 123456789101112 0 0% 2017 2021 2018 2019 2020 2022 2023 2024 总需求 产量 进口 进口依赖度 010203040506070809101112 2017201820192020 2021202220232024 800 700 600 500 400 300 200 100 0 PX-石脑油价差 PX开工高位,本月产量较上月增加明显,供需较弱,PX-石脑油月均价收于319.34美元/吨,环比-11.37%。 19/1 19/5 19/9 20/1 20/5 20/9 21/1 21/5 21/9 22/1 22/5 22/9 23/1 23/5 23/9 24/1 24/5 21/1 21/4 21/7 21/10 22/1 22/4 22/7 22/10 23/1 23/4 23/7 23/10 24/1 24/4 24/7 2PTA基本面分析 2.1行情回顾——供需弱势,PTA跟随原油月内涨后下跌 月初,地缘及飓风影响,原油支撑存在,产业供需去库,期现快速上涨,基差亦偏强。涨后弱宏观持续发酵,叠加产业套保施压,PTA价格逐步走软。 0 (200) (400) (600) PTA现货-期货 19/120/121/122/123/124/1 800 700 600 500 400 300 CCFEI价格指数:精对苯二甲酸PTA外盘 9,000 8,000 7,000 6,000 5,000 4,000 3,000 2,000 CCFEI价格指数:精对苯二甲酸PTA内盘 截止7月31日,PTA现货价格收至5750元/吨,现货均基差收至2409+20。 1,300 1,000 1,200 800 1,100 600 1,000 400 900 200 2PTA基本面分析 2.2检修不足,PTA产能利用率小幅提升 7月,检修与重启并存,蓬威、海伦石化、嘉通能源1#检修,逸盛大化跳停,中泰石化、恒力、新凤鸣2#重启,产能利用率为79.63%,环比+2.93%。 8月,多套待检装置存检修预期,但加工费良性,逸盛、恒力等企业尚无检修实际落 定,其余装置保持降负或延续检修。关注计划外变量。 企业名称 产能(万吨) 备注 PTA开机率 逸盛宁波 200 2024年1月27日停车; 110100 逸盛新材料 360 2024年5月15日停车,6月11日提至9成; 90 逸盛大化 225 2024年7月22日临停重启中; 80 逸盛大化 375 2024年7月22日临停重启中; 70 逸盛海南 200 2024年6月20日停车,6月29日重启; 恒力石化 250 2024年6月29日停车,7月15日重启; 60 独山能源 250 2024年6月27日停车,7月6日重启; 50 海伦石化 120 2024年7月15日停车,7月22日重启; 40 台化兴业 150 2024年5月23日停车; 01 02 03 04 050607 08 09 10 11 12 2017 2018 2019 2020 蓬威石化 90 2024年7月25日停车; 2021 2022 2023 2024 新疆中泰 120 2024年6月20日停车,7月15日重启7成; 2PTA基本面分析 2.3现货供应有增量预期,PTA加工费或维持中性 7月,PTA供需累库,宏观弱势压制成本,PX-石脑油价差环比大幅走弱,PX向下让利, 月内加工费略有修复。 成本端略强,PTA自身现货供应预期有增量,聚酯需求略降低,PTA加工费或中性偏低 PTA加工费与开机负荷 250095 90 2000 85 150080100075 70 500 65 060 18/119/120/121/122/123/124/1 PTA:加工费:中国(周)PTA开机负荷 PTA:现货加工费 2500200015001000 500 0 1357911131517192123252729313335373941434547495153 2018201920202021 202220232024 900 5年区间5年均值 7002309-24012409-2501500300100 -100-300 01-2202-2203-2204-2205-2206-2207-2208-22 18/1 18/4 18/7 18/10 19/1 19/4 19/7 19/10 20/1 20/4 20/7 20/10 21/1 21/4 21/7 21/10 22/1 22/4 22/7 22/10 23/1 23/4 23/7 23/10 24/1 24/4 2PTA基本面分析 2.4检修不多下,8月PTA有累库压力 7月,PTA装置检修逐步结束,开工提升,需求端聚酯开工下滑,库存小幅累库。 PTA供需差 150 100 50 0 (50) (100) 2021202220232024 101112 4201752061872019820920 3 2 1 40 30 20 10 0 库需比 50 16/117/118/119/120/121/122/123/124/1 12 10 8 6 4 2 0 库存天数:PTA:国内 2024 2023 2022 2021 2020 2019 2018 2017 010203040506070809101112 500000 400000 300000 200000 100000 0 PTA仓单数量 8月,PTA计划检修不多,聚酯刚需尚可,产业供需有累库压力。 3MEG基本面分析 3.1供需边际转弱预期下,乙二醇冲高回落 10,000 CCFEI价格指数:乙二醇MEG内盘 1,100 CCFEI价格指数:乙二醇MEG外盘 9,000 1,000 8,0007,000 900 6,000 800 5,000 700 4,0003,000 600 2,000 500 1,000 400 0 300 19/1 20/121/122/123/1 24/1 7月,国内乙二醇回归不及预期,港口到港减少,供需维持紧平衡,华东主港库存持续下降,现货价格持续走强,月内最高至4833元/吨。中旬开始,聚酯高库存下,负荷逐步下降,下游采购积极性不高,乙二醇价格重心逐步走弱。截至7月31日,华东现货月均价在4710元/吨,较上月均价上涨191元/吨,涨幅4.22%。 3MEG基本面分析 3.2检修与重启并存,乙二醇产能利用率小幅波动 7月,乙二醇装置检修与重启并存,其中浙石化、卫星化学、福建联合等装置陆续重启 ,产能利用率为58.91%,环比0.84%。 8月,卫星石化、福建炼化等装置重启,山西美锦、山西沃能、内蒙古荣信等装置检修 半个月,因此预计8月国内乙二醇装置产能利用率小幅波动。 85 乙二醇开工率 企业名称 产能 装置动态 新杭能源 40 2023.8.24停车检修重启待定 75 内蒙古荣信化工 40 本周开始停车检修 65 山西沃能 30 7.24开始停车检修至8月15日 55 山西美锦 30 负荷稳定;计划月底降负荷运行 45 新疆广汇 40 停车中计划7月底/8月初重启 三江化工 38 5月上停车重启待定 35 镇海炼化 65+80 1号线稳定,2号线停车中 25 卫星化学 180 1#负荷稳定,2#原计划本周初重启,目前推迟至下周 北方化学 20 停车检修至9月初 开工率:乙二醇(乙烯法):合计开工率

你可能感兴趣

PTA、MEG月报:供需偏弱VS成本支撑,PTA中期压力明显去库预期下,MEG短期偏强

聚酯月报:PTA:成本与供需博弈加剧,PTA难离震荡 MEG:供需好转预期下,MEG维持偏强格局

聚酯周报:PTA:去库延续下,或将高位震荡 MEG:供增需减预期下,仍将维持偏弱

聚酯月报:PTA:远月明显承压,PTA或偏弱整理 MEG:供需延续去库,MEG或偏强震荡