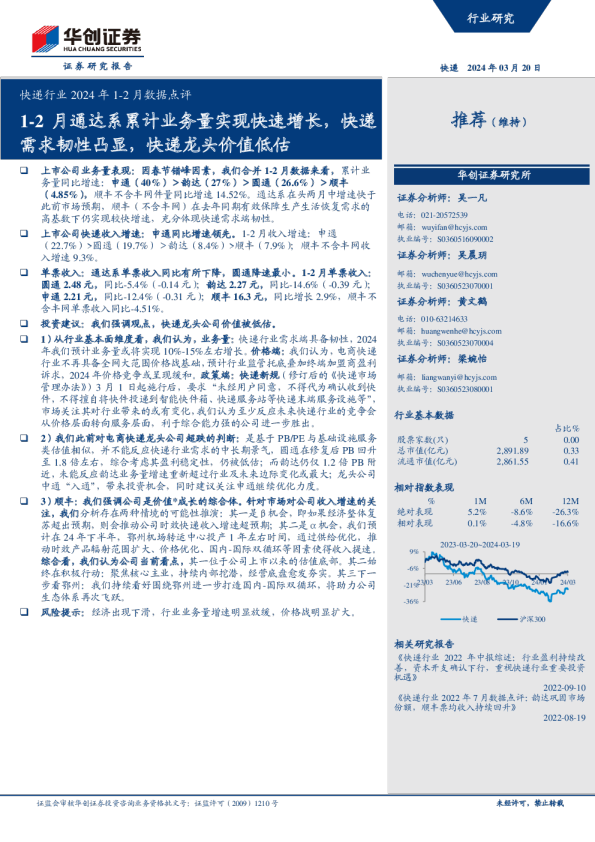

4月快递数据点评:快递需求增长韧性强,行业竞争趋缓,投资价值凸显

AI智能总结

AI智能总结

事项: 国家邮政局公布了4月快递行业运行情况,4月份快递业务量完成137.0亿件,同比增长22.7%,业务收入同比增速约为15.7%。 上市公司公布了4月经营数据。4月份,顺丰控股速运物流业务量同比增长6.1%,单价同比提升3.6%;韵达股份业务量同比增长31.8%,单价同比下降15.6%;圆通速递业务量同比增长23.8%,单价同比下降2.8%; 申通快递业务量同比增长29.2%,单价同比下降12.4%。 国信交运观点:1)在消费降级背景下,快递需求增长呈现较强韧性,4月行业件量继续维持快速增长态势,今年1-4月快递行业累计件量完成508.1亿件,同比增长达到24.5%,整体表现超预期。我们预计2024年快递行业件量增速有望超过15%,仍然维持较高景气。2)去年基数影响逐步消除,顺丰4月需求增速环比开始回升,4月速运物流业务(剔除丰网影响)收入实现了11.7%的增长,时效快递的收入增速实现了高个位数的稳健增长。圆通、韵达和申通中,由于韵达去年同期经营正处修复期导致基数偏低,因此今年4月韵达件量增速表现最好,约32%,而申通和圆通分别为29%和24%;由于4月属于快递传统淡季,圆通、韵达和申通4月单价环比分别减少0.06元、0.03元、0.05元,且单价同比降幅均呈现微幅收窄趋势,我们认为通达兔之间的竞争趋缓态势明显。3)投资建议:3月1日,《快递市场管理办法》正式实施,我们认为该新规主要是顺应中国快递业从“快速增长”转向“高质量发展”的大趋势,在该政策背景下,我们看到龙头快递企业也不再一味聚焦价格竞争,同时也更加重视服务质量和盈利能力的提升。高端快递方面,长期来看,时效快递稳健增长持续夯实基本盘,顺丰的成长逻辑仍然不变——鄂州机场运营效果将逐步显现、国际业务有望形成第二增长曲线以及经营效率仍有提升空间。经济快递方面,我们认为2024年快递行业业务量增速有望超过15%,龙头价格竞争有望趋缓,龙头快递企业利润将实现较快增长。投资方面,中短期推荐中通快递、圆通速递、韵达股份和申通快递,中长期继续看好顺丰控股。 评论: 需求表现及展望:4月快递行业业务量同比增长约23%,维持较高景气 虽然经济和消费表现承压,但是由于消费降级趋势明显,以抖音、拼多多为代表的电商平台销售的性价比商品反倒可以支撑快递行业件量呈现较快增长态势。4月行业件量增速仍超过20%,由于去年快递行业件量呈现前低后高的态势,我们认为未来半年快递行业件量增速会呈现缓慢下降的趋势,我们预计2024年全年快递行业件量增速仍然有望超过15%,呈现较高景气度,快递需求表现超过今年年初预期。 图1:我国实物商品网上月度零售额增速变化趋势 图2:我国快递行业月度业务量增速变化趋势 图3:全国周度快递揽收件量变化趋势(亿件) 竞争近况及展望:4月价格竞争可控,行业竞争有望趋缓 由于23年下半年各家快递龙头策略调整,行业价格战有所加剧,而今年年初以来通达兔价格竞争整体可控、无恶化趋势。由于4月属于快递传统淡季,圆通、韵达和申通4月单价环比分别减少0.06元、0.03元、0.05元,且单价同比降幅均呈现微幅收窄趋势,价格竞争可控。一季度,以行业新口径为基础,中通、圆通、韵达和申通的市场份额估计分别为19.3%、15.0%、13.3%、12.4%,与中通相比,圆通、韵达和申通的市场份额差距分别为-4.3pct、-6.0pct、-7.0pct。 竞争情况展望,我们认为中短期行业竞争有望明显趋缓,主要因为1)快递上市公司的资本开支均呈下降态势;2)各家价格竞争策略趋于温和;3)各家龙头企业经营稳定(资金充足、基础设施网络持续优化、加盟商网络稳定)的情况下,主动扩大价格战带来的影响只会弊大于利。中长期来看,行业格局尚未出清,竞争仍然会持续,未来竞争是否会加剧取决于之后行业和各家公司的经营变化,由于快递行业价格竞争情况可紧密跟踪,因此不用过于担忧长期维度下价格战带来的潜在风险。 图3:我国快递行业单价同比变化趋势 图4:义乌地区快递单票价格同比变化 图5:广州地区快递单票价格同比变化 图6:深圳地区快递单票价格同比变化 表1:龙头快递公司季度市占率变化 表2:通达兔快递企业价格策略变化 图3:我国龙头快递企业资本开支变化趋势(亿元) 4月快递公司经营数据 (1)顺丰控股:4月公司顺丰控股速运物流业务量同比增长6.1%(剔除丰网口径下为增长17.4%),单价同比提升3.6%(剔除丰网口径下为下降4.9%)。去年基数影响逐步消除,顺丰4月需求增速环比开始回升,4月时效快递的收入增速表现整体稳健(约为高个位数)。 (2)韵达股份:4月业务量同比增长31.8%,单价同比下降15.6%。由于4月是快递传统淡季,韵达4月单价环比减少0.03元。一季度市场份额为13.3%。 (3)圆通速递:4月业务量同比增长23.8%,单价同比下降2.8%。由于4月是快递传统淡季,圆通4月单价环比减少0.06元。一季度市场份额为15.0%。 (4)申通快递:4月业务量同比增长29.2%,单价同比下降12.4%。由于4月是快递传统淡季,申通4月单价环比减少0.05元。一季度市场份额为12.4%。 图7:快递公司月度业务量同比增速 图8:快递公司月度单票价格同比降幅 投资建议: 3月1日,《快递市场管理办法》正式实施,我们认为该新规主要是顺应中国快递业从“快速增长”转向“高质量发展”的大趋势,在该政策背景下,我们看到龙头快递企业也不再一味聚焦价格竞争,同时也更加重视服务质量和盈利能力的提升。高端快递方面,长期来看,时效快递稳健增长持续夯实基本盘,顺丰的成长逻辑仍然不变——鄂州机场运营效果将逐步显现、国际业务有望形成第二增长曲线以及经营效率仍有提升空间。经济快递方面,我们认为2024年快递行业业务量增速有望超过15%,龙头价格竞争有望趋缓,龙头快递企业利润将实现较快增长。投资方面,中短期推荐中通快递、圆通速递、韵达股份和申通快递,中长期继续看好顺丰控股。 风险提示: 快递需求低于预期,行业竞争恶化。