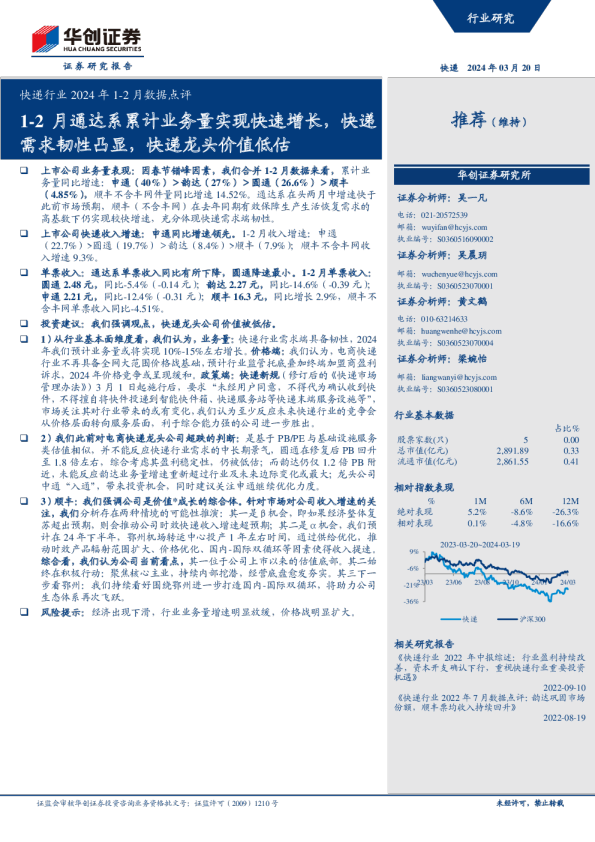

快递行业2024年1-2月数据点评:1-2月通达系累计业务量实现快速增长,快递需求韧性凸显,快递龙头价值低估

AI智能总结

AI智能总结

上市公司业务量表现:因春节错峰因素,我们合并1-2月数据来看,累计业务量同比增速:申通(40%)>韵达(27%)>圆通(26.6%)>顺丰 (4.85%),顺丰不含丰网件量同比增速14.52%。通达系在头两月中增速快于此前市场预期,顺丰(不含丰网)在去年同期有效保障生产生活恢复需求的高基数下仍实现较快增速,充分体现快递需求端韧性。 上市公司快递收入增速:申通同比增速领先。1-2月收入增速:申通 (22.7%)>圆通(19.7%)>韵达(8.4%)>顺丰(7.9%);顺丰不含丰网收入增速9.3%。 单票收入:通达系单票收入同比有所下降,圆通降速最小。1-2月单票收入:圆通2.48元,同比-5.4%(-0.14元);韵达2.27元,同比-14.6%(-0.39元); 申通2.21元,同比-12.4%(-0.31元);顺丰16.3元,同比增长2.9%,顺丰不含丰网单票收入同比-4.51%。 投资建议:我们强调观点,快递龙头公司价值被低估。 1)从行业基本面维度看,我们认为,业务量:快递行业需求端具备韧性,2024年我们预计业务量或将实现10%-15%左右增长。价格端:我们认为,电商快递行业不再具备全网大范围价格战基础,预计行业监管托底叠加终端加盟商盈利诉求,2024年价格竞争或呈现缓和。政策端:快递新规(修订后的《快递市场管理办法》)3月1日起施行后,要求“未经用户同意,不得代为确认收到快件,不得擅自将快件投递到智能快件箱、快递服务站等快递末端服务设施等”,市场关注其对行业带来的或有变化,我们认为至少反应未来快递行业的竞争会从价格层面转向服务层面,利于综合能力强的公司进一步胜出。 2)我们此前对电商快递龙头公司超跌的判断:是基于PB/PE与基础设施服务类估值相似,并不能反应快递行业需求的中长期景气,圆通在修复后PB回升至1.8倍左右,综合考虑其盈利稳定性,仍被低估;而韵达仍仅1.2倍PB附近,未能反应韵达业务量增速重新超过行业及未来边际变化或最大;龙头公司中通“入通”,带来投资机会,同时建议关注申通继续优化力度。 3)顺丰:我们强调公司是价值*成长的综合体。针对市场对公司收入增速的关注,我们分析存在两种情境的可能性推演:其一是β机会,即如果经济整体复苏超出预期,则会推动公司时效快递收入增速超预期;其二是α机会,我们预计在24年下半年,鄂州机场转运中心投产1年左右时间,通过供给优化,推动时效产品辐射范围扩大、价格优化、国内-国际双循环等因素使得收入提速。 综合看,我们认为公司当前看点,其一位于公司上市以来的估值底部。其二始终在积极行动:聚焦核心主业,持续内部挖潜,经营底盘愈发夯实。其三下一步看鄂州:我们持续看好围绕鄂州进一步打造国内-国际双循环,将助力公司生态体系再次飞跃。 风险提示:经济出现下滑,行业业务量增速明显放缓,价格战明显扩大。 图表1各公司业务量增速(17年10月-24年2月) 图表2 2024年2月各公司业务量及收入增速 图表3顺丰单票收入(元) 图表4韵达单票收入(元) 图表5圆通单票收入(元) 图表6申通单票收入(元) 图表7 2019-24年通达系公司单票收入(元)

你可能感兴趣

快递行业2024年1月数据点评:春节错期致通达系业务量同比大幅增长,龙头公司超跌后中长期价值凸显

快递行业2月数据点评:低基数下行业及通达系1~2月累计业务量均翻倍增长,顺丰累计份额至12.2%

快递行业2023年11月数据点评:行业业务量增速超30%,旺季通达系单票收入环比实现增长

快递板块2024年2月数据点评:快递市场需求具备韧性,1-2月业务量同比增长28.5%