2023年报和2024一季报点评:收入低于预期,24年稳中求进

AI智能总结

AI智能总结

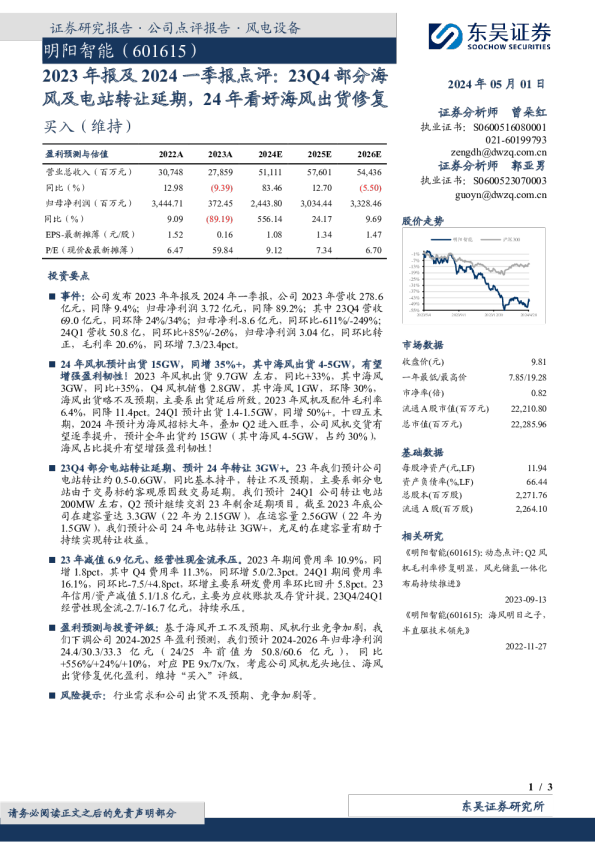

事项: 公司发布2023年报,2023全年实现收入32.07亿元,同比+31.62%;归母净利润5.30亿元,同比+54.22%;单Q4实现收入8.75亿元,同比-0.82%;归母净利润1.43亿元,同比-8.47%。2024年Q1实现收入8.95亿元,同比+9.28%; 归母净利润1.55亿元,同比+6.66%。公司拟每10股派发现金3元(含税)。 评论: 大力拓商下23年如期高增,但在高基数和需求转弱下,Q4和Q1收入低于预期。受零添加红利带动,23年经销商净增1020至3250家,推动公司收入实现31.6%的高增,其中除食醋仅增长11.8%外,其余酱油/其他品类分别实现+34.9%/+36.6%的高增,酱油在强劲需求下量价齐升(分别+33.2%/+1.2%)。 单季度看,剔除错期影响Q4+Q1营收同比+4.7%,酱油/醋同比+2.8%/-8.5%,收入低于此前预期,主要原因一是去年同期正值零添加事件影响高峰,22Q4/23Q1分别实现了54.9%/69.8%的极高基数,二是外在需求转弱、主要竞争对手加快推出零添加产品等影响,三是渠道拓展降速,24Q1新增经销商由此前单季度200-300家降速至106。 23年需求强劲拉动下利润快速释放,而24Q1由于投入增加、结构回落导致盈利有所下行。23年实现毛利率37.1%/销售费用率12.2%, 分别同比+0.6/-1.4pcts,主要系终端需求强劲下拉动毛销差快速放大,加上信用减值影响减少,最终实现净利率16.5%,同比+2.4pcts。单Q1来看,尽管成本保持下行,公司毛利率仍同比-3.1pct至36%,主要原因一是去年强劲动销下促销折扣明显减少从而实现极高的毛利率基数,二是高毛利电商占比下降、平价流通产品占比提升等拖累所致。费用方面,Q1销售费用率/管理费用率/研发费用率/财务费用率分别同比+0.1/-0.9/-0.2/-1.1pcts,其中销售费用投入略有增加,而管理费用率下行主要系激励费减少所致,最终Q1实现归母净利率17.3%,同比-0.4pcts。 24年公司回归内生自然增长,经营上更侧重渠道精耕和下沉发力,全年收入有望实现10-15%平稳增速。展望全年,考虑零添加事件红利衰减和竞争环境趋于激烈,公司当下加快向内生增长发力,一方面流通渠道上关于拓展经销商适当降速,对内部经销商扶优做强优化结构,并匹配市场操作手册,精细不同网点和场景管理,另一方面保持偏积极的渠道拓展力度,一是开展“千禾进千村”计划,由各大区决策并主导由二线加密向乡县铺设网点,全年继续锚定百万终端计划推进,二是向外埠市场要增量,此外大本营市场里重庆东部、贵州和云南等仍有拓展空间,节奏方面由于去年基数逐季降低,加上公司逐步加大市场发力,全年收入有望前低后高,而利润上由于大豆和包材等成本下降、激励费降低,亦有望略好于收入表现。 投资建议:收入低于预期,24年稳中求进,给予“推荐”评级。目前公司发展势头,基本符合此前我们关于“外在事件驱动-铺货强拉动-动销自然拉动”的节奏判断,虽然增速有所回落,但是公司顺势加大终端精耕和下沉发力,在保持平稳基础上亦在积极寻找增长机会。基于一季报,我们下调24-25年EPS预测为0.60/0.69元(原预测为0.63/0.73元),并引入26年预测为0.79元,当前股价对应PE为28/24/22倍,给予目标价为18.1元,对应25年约26倍PE,调整至“推荐”评级。 风险提示:下游需求低迷;市场竞争加剧;费用投放加大;食品安全问题等 主要财务指标 图表1公司分季度情况(单位:百万元) 图表2千禾味业PE-Band 图表3千禾味业PB-Band