2023年报及2024年一季报点评:收入延续稳增,盈利改善可期

AI智能总结

AI智能总结

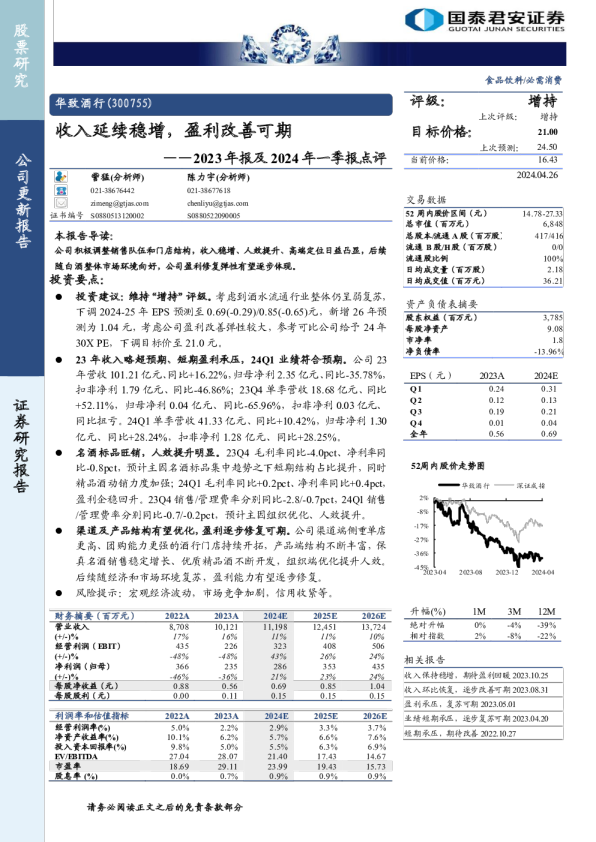

投资建议:维持“增持”评级。考虑到酒水流通行业整体仍呈弱复苏,下调2024-25年EPS预测至0.69(-0.29)/0.85(-0.65)元,新增26年预测为1.04元,考虑公司盈利改善弹性较大,参考可比公司给予24年30XPE,下调目标价至21.0元。 23年收入略超预期、短期盈利承压,24Q1业绩符合预期。公司23年营收101.21亿元、同比+16.22%,归母净利2.35亿元、同比-35.78%,扣非净利1.79亿元、同比-46.86%;23Q4单季营收18.68亿元、同比+52.11%,归母净利0.04亿元、同比-65.96%,扣非净利0.03亿元、同比扭亏。24Q1单季营收41.33亿元、同比+10.42%,归母净利1.30亿元、同比+28.24%,扣非净利1.28亿元、同比+28.25%。 名酒标品旺销,人效提升明显。23Q4毛利率同比-4.0pct、净利率同比-0.8pct,预计主因名酒标品集中趋势之下短期结构占比提升,同时精品酒动销力度加强;24Q1毛利率同比+0.2pct、净利率同比+0.4pct,盈利企稳回升。23Q4销售/管理费率分别同比-2.8/-0.7pct,24Q1销售/管理费率分别同比-0.7/-0.2pct,预计主因组织优化、人效提升。 渠道及产品结构有望优化,盈利逐步修复可期。公司渠道端侧重单店更高、团购能力更强的酒行门店持续开拓,产品端结构不断丰富,保真名酒销售稳定增长、优质精品酒不断开发,组织端优化提升人效。 后续随经济和市场环境复苏,盈利能力有望逐步修复。 风险提示:宏观经济波动,市场竞争加剧,信用收紧等。 表1:可比公司估值表(截至2024年4月25日)