精品国药、慢病管理两手抓,聚焦银发经济第一股

AI智能总结

AI智能总结

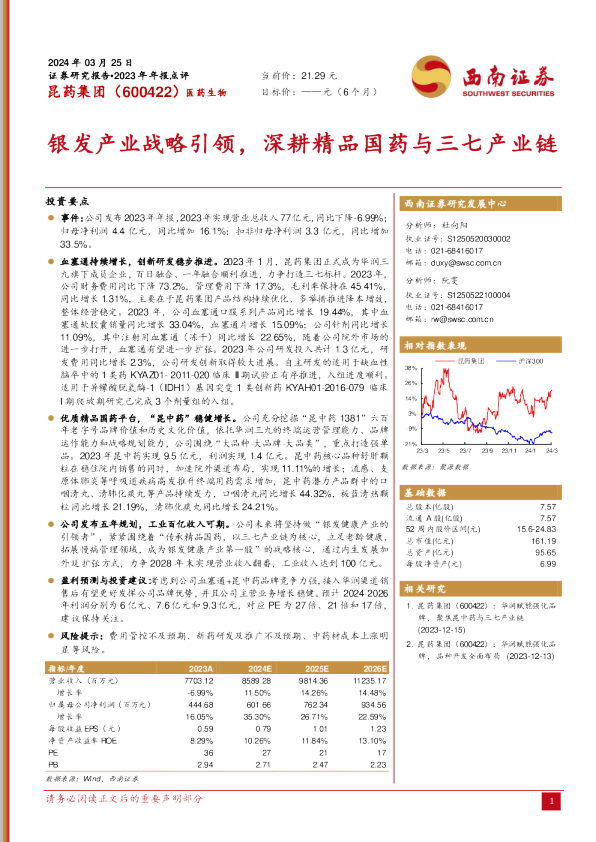

公司点评●中药Ⅱ 2024年03月22日 精品国药、慢病管理两手抓,聚焦银发经济第一股 核心观点: 事件:2024.3.21公司发布2023年年报,公司实现合并营业收入77亿元,因商业板块业务结构优化及对外援助业务减少,同比下降7%;公司产品结构持续优化、多举措推进降本增效,实现利润总额5.6亿元,同比增长18%;实现归母净利润4.4亿元,同比增长16%。扣非归母净利润为3.4亿元,同比增长33%。口服剂持续发力,注射剂稳定增长。2023年分板块来看,口服药实现31亿元营收,同比增加6%;针剂实现11亿元营收,同比增长11%;药品批发与零售实现营收33亿元,同比下滑7%。分产品来看,1)注射用血塞通(冻干)保持稳健增长,同比增长23%,销售量为7385万支,同比增长25%,主要是中成药集采中标。2)血塞通口服剂产品实现同比增长19%,其中,血塞通软胶囊同比增长33%,销售量6.8亿粒,主要是公司加快产业布局,加强品牌建设,促进销量增长;血塞通片同比增长15%。3)昆中药旗下舒肝颗粒同比增长11%,口咽清丸同比增长44%,板蓝清热颗粒同比增长21%,清肺化痰丸同比增长24%。落实“四个重塑”、启动营销变革,2023年过渡期圆满完成。公司全面深入推进价值重塑、业务重塑、组织重塑、精神重塑,实现与华润三九的全面融合提升。基于昆药集团现状及产品结构,启动营销组织变革,成立“KPC1951、昆中药1381、777”三大核心事业部,推动公司实现精品国药传承、三七标杆打造、老年健康产业深耕的业务落地。借助华润三九丰富的管理经验、6S管理体系和工具,推动数字化转型和精细化管理落地,管理费用、财务费用等均有所下降。营销渠道拓展,搭建昆药商道。公司在借助三九商道的基础之上,进一步整合商业渠道、优化原有商业模式,持续构建“合理覆盖、快速流通、有效销售”的昆药销售渠道,完成全国范围内的零售、医疗体系昆药销售渠道整合建设,实现从多级渠道到聚焦重点主流客户重点管控。长期逻辑:五年战略规划落地,2028年末工业收入达100亿元。公司制定五年(2024年-2028年)战略发展规划,昆药集团聚焦精品国药、老龄健康-慢病管理两大核心业务领域,通过短期、中期、长期三步走的发展行动规划,以及内生发展加外延扩张方式,力争2028年末实现营业收入翻番,工业收入达到100亿元,致力于成为银发健康产业第一股。投资建议:五年战略规划落地,2028年末工业收入达100亿元,口服产品在华润三九赋能下有望持续放量,注射剂在政策复苏和带量集采下逐步修复增速。我们预计公司2024-2026年归母净利润为5.76/7.58/10.08亿元,当前股价对应2024-2026年PE为27/21/16倍,维持“推荐”评级。风险提示:原材料价格上涨影响产品毛利率的风险;汇率波动影响公司汇兑收益的风险;下游需求恢复不及预期的风险;产品销售不及预期风险;研发进 度不及预期的风险。 昆药集团(600422) 推荐 (维持) 程培:021-20257805:chengpei_yj@chinastock.com.cn分析师登记编码:S0130522100001 分析师 市场数据 2024-03-21 股票代码 600422 A股收盘价(元) 20.65 上证指数 3,077.11 总股本(万股) 75,711 实际流通A股(万股) 75,698 流通A股市值(亿元) 156 相对沪深300表现图 昆药集团沪深300 40% 30% 20% 10% 0% -10% -20% -30% 资料来源:中国银河证券研究院 相关研究 【银河医药】公司点评_昆药集团(600422.SH)年报点评 _华润入主,优质中药品牌有望焕发生机 www.chinastock.com.cn证券研究报告请务必阅读正文最后的中国银河证券股份有限公司免责声明 表1:主要财务指标预测 2023A 2024E 2025E 2026E 营业收入(百万元) 7,703.12 8,741.55 9,950.27 11,337.76 收入增长率% -6.99 13.48 13.83 13.94 归母净利润(百万元) 444.68 576.27 758.32 1,008.18 利润增速% 16.05 29.59 31.59 32.95 毛利率% 44.82 46.51 48.80 50.45 摊薄EPS(元) 0.59 0.76 1.00 1.33 PE 35.36 27.13 20.62 15.51 PB 2.98 2.66 2.36 2.05 PS 2.03 1.79 1.57 1.38 资料来源:公司公告,中国银河证券研究院 目录 一、昆药集团:聚焦银发经济第一股4 二、三大事业部蓄势而发,重塑银发健康产业发展新格局6 三、盈利预测与投资建议9 (一)盈利预测假设与业务拆分9 (二)估值分析10 (三)投资建议10 四、风险提示11 一、昆药集团:聚焦银发经济第一股 昆药集团股份有限公司成立于1951年,前身是昆明制药厂,1995年改制为股份制企业,2000年在上海证券交易所上市。公司下属子公司众多,其中全资子公司24个,非全资子公司3个。旗下的精品国药平台昆中药,始于明太祖洪武十四年,打破世界最古老药企的世界吉尼斯纪录。 图1:昆药集团发展历程 1979 1995 1951 昆明制药厂进行了整体改 2000 2015 昆明制药厂建成投产 昆明植物研究所等科研单 制,设立昆明制药股份有 上海证券交易所上市 公司更名为“昆药集团” 位合作,人工合成天麻素 限公司 2016 2018 2019 2020 2023 收购湘西华方、利众院, 急性缺血性脑卒中的天然 上海昆恒医药科技有限公 络泰®血塞通软胶囊销售 中国华润有限公司成为实 药物1类创新药“注射用 额同比增长翻一番,零售 KPCXM18”获临床批件 业绩创新高 资料来源:公司官网,中国银河证券研究院 2023年华润三九正式完成董监事会改组,完成昆药集团28%股份的收购,组织层面优化昆药集团核心管理层。2023年1月19日,公司召开2023年第一次临时股东大会,审议通过《关于增补公司十届董事会部分非独立董事的议案》《关于增补公司十届监事会部分非职工代表监事的议案》,确认增补 华润三九推荐的邱华伟先生、颜炜先生、郭霆先生、梁征先生为公司十届董事会成员,增补华润三九推荐的钟江先生、邵金锋先生为公司十届监事会成员。 昆药集团开启营销组织变革,成立三大事业部。1)“昆中药1381”事业部:深入专注精品国药领域,助推公司精品国药业务实现快速发展,具体产品包括参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒、清肺化痰丸等系列精品国药;2)“KPC·1951“事业部:重点关注院内严肃医疗产品,为公司持续巩固在心脑血管、骨风关肾、CNS等治疗领域的优势、拓展老龄健康产业领域奠定基础,具体产品包括注射用血塞通(冻干)、天麻注射液、玻璃酸钠注射液、草乌甲素软胶囊等严肃医疗产品;3)“777”事 业部:对三七口服制剂产品的重点聚焦,将以打造三七全产业链标杆企业为核心目标,带动云南道地 药材三七走出国门、助推中医药文化国际传播。具体产品包括血塞通软胶囊及其他血塞通系列口服产品等特色三七口服制剂。 图2:昆药集团三大事业部 “昆中药1381”事业部“KPC·1951“事业部“777”事业部参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒、注射用血塞通(冻干)、天麻注射液、玻璃血塞通软胶囊、其他血塞通系列口服产品等 清肺化痰丸等酸钠注射液、草乌甲素软胶囊等 资料来源:昆药集团公众号,中国银河证券研究院 收入端与利润端整体表现平稳。2022年实现营业收入82.82亿元,YOY+0.35%,归母净利润3.83 亿元,YOY-24.52%。2023实现营业收入77亿元,YOY-7%,归母净利润4.45亿元,YOY+16%。 图3:2018-2023年公司营业收入图4:2018-2023年公司归母净利润 营业总收入(亿元) 营业总收入同比增速 85 80 75 70 65 201820192020202120222023 30% 20% 10% 0% -10% 6 归母净利润(亿元) 归母净利润增速 5 4 3 2 1 0 201820192020202120222023 40% 30% 20% 10% 0% -10% -20% -30% 资料来源:Wind,中国银河证券研究院资料来源:Wind,中国银河证券研究院 销售毛利率逐步企稳。2021-2023年由于针剂产品注射用血塞通(冻干)、天麻素注射液等高毛利率产品恢复至稳定状态,以及口服大单品的快速上量,公司综合毛利率逐步企稳,2023年达45%。 销售费用率逐步下降至稳定阶段,财务费用率和管理费用率相对稳定。2018年到2023年销售费用率逐步下降至稳定阶段,2018-2020年销售费用率下滑较多,主要由于公司针剂销售比例变动,2020-2023年销售费用率稳定在30%左右。财务费用率和管理费用率相对稳定。 图5:2018-2023年公司毛利率图6:2018-2023年公司费用率 100% 40% 销售费用率管理费用率财务费用率 80% 30% 60% 40% 20% 20% 10% 销售毛利率口服剂 药品批发与零售针剂 0% 20182019202020212022 0% 201820192020202120222023 资料来源:Wind,中国银河证券研究院资料来源:Wind,中国银河证券研究院 经营性现金流基本稳定,负债水平总体健康。2018年以来,公司经营性现金流量与营收规模基本匹配。从2018年至2023年,公司资产负债率维持在42%左右,整体负债水平健康;ROE维持在8-12%区间,股东收益水平良好。 期末现金及现金等价物余额(亿元) 经营活动产生的现金流量净额(亿元) 图7:2018-2023年公司现金流图8:2018-2023年公司资产负债率和ROE 2050% 40% 15 30% 10 20% 5 0 2018 2019 2020 2021 2022 2023 10% 0% 资产负债率 ROE(加权) 201820192020202120222023 资料来源:Wind,中国银河证券研究院资料来源:Wind,中国银河证券研究院 公司盈利能力较强,近年来持续分红。2018-2022年公司持续分红,分红比例高于20%,2023年拟分红1.5亿元,拟分红比例34.05%。 图9:分红比例 45% 40% 35% 30% 25% 20% 15% 10% 5% 0% 201820192020202120222023E 资料来源:Wind,中国银河证券研究院 二、三大事业部蓄势而发,重塑银发健康产业发展新格局 基于昆药集团现状及产品结构,启动营销组织变革,成立“KPC1951、昆中药1381、777”三大核心事业部,推动公司实现精品国药传承、三七标杆打造、老年健康产业深耕的业务落地,重塑银发健康产业发展新格局。 口服产品持续发力,毛利率逐步企稳。公司注射剂业务企稳回升,以注射用血塞通(冻干)、天麻素注射液等产品为核心的针剂产品2023年实现11亿元收入,同比增长11%,毛利率83%。口服制剂持续发力,销售收入不断上升,2023年实现31亿元营收,同比增加6%,毛利率68%。药品批发与零售2023年实现营收33亿元,同比下滑7%,毛利率14%。 图10:2018-2023年公司不同品类营收 药品批发与零售(亿元)口服剂(亿元)针剂(亿元)其他(亿元) 908070605040302010 0 201820192020202120222023资料来源:Wind,中国银河证券研究院 1、血塞通口服系列: 血塞通软胶囊销量创新高,直接带动血塞通口服系列销售额提升。2021年血塞通系列口服产品实现收入9.5亿元,同比增长19%。2