银发产业战略引领,深耕精品国药与三七产业链

AI智能总结

AI智能总结

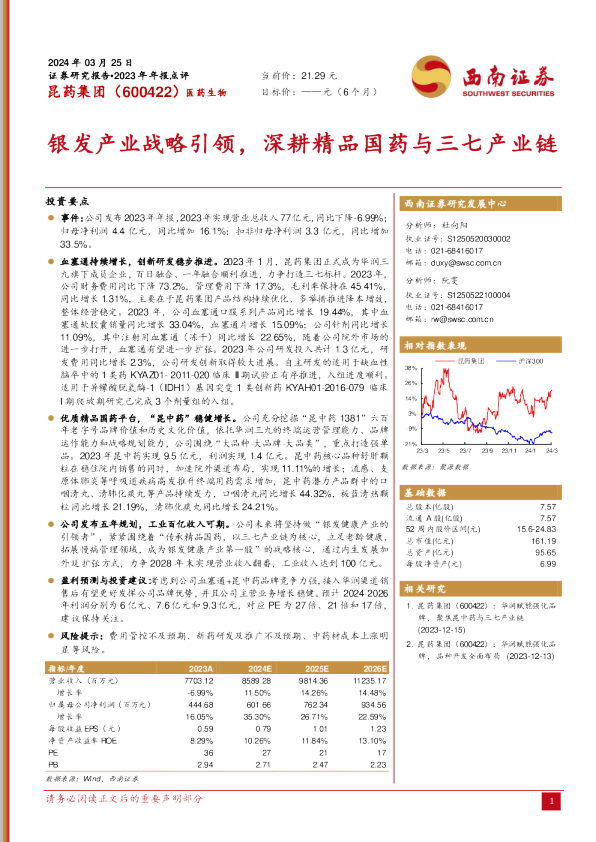

投资要点 事件:公司发布2023年年报,2023年实现营业总收入77亿元,同比下降-6.99%; 归母净利润4.4亿元,同比增加16.1%;扣非归母净利润3.3亿元,同比增加33.5%。 血塞通持续增长,创新研发稳步推进。2023年1月,昆药集团正式成为华润三九旗下成员企业,百日融合、一年融合顺利推进,力争打造三七标杆。2023年,公司财务费用同比下降73.2%,管理费用下降17.3%,毛利率保持在45.41%,同比增长1.31%,主要在于昆药集团产品结构持续优化、多举措推进降本增效,整体经营稳定。2023年,公司血塞通口服系列产品同比增长19.44%,其中血塞通软胶囊销量同比增长33.04%,血塞通片增长15.09%;公司针剂同比增长11.09%,其中注射用血塞通(冻干)同比增长22.65%,随着公司院外市场的进一步打开,血塞通有望进一步扩张。2023年公司研发投入共计1.3亿元,研发费用同比增长2.3%,公司研发创新取得较大进展。自主研发的适用于缺血性脑卒中的1类药KYAZ01-2011-020临床II期试验正有序推进,入组进度顺利。 适用于异檬酸脱氢酶-1(IDH1)基因突变1类创新药KYAH01-2016-079临床I期爬坡期研究已完成3个剂量组的入组。 优质精品国药平台,“昆中药”稳健增长。公司充分挖掘“昆中药1381”六百年老字号品牌价值和历史文化价值,依托华润三九的终端运营管理能力、品牌运作能力和战略规划能力,公司围绕“大品种-大品牌-大品类”,重点打造强单品。2023年昆中药实现9.5亿元,利润实现1.4亿元。昆中药核心品种舒肝颗粒在稳住院内销售的同时,加速院外渠道布局,实现11.11%的增长;流感、支原体肺炎等呼吸道疾病高发推升终端用药需求增加,昆中药潜力产品群中的口咽清丸、清肺化痰丸等产品持续发力,口咽清丸同比增长44.32%,板蓝清热颗粒同比增长21.19%,清肺化痰丸同比增长24.21%。 公司发布五年规划,工业百亿收入可期。公司未来将坚持做“银发健康产业的引领者”,紧紧围绕着“传承精品国药,以三七产业链为核心,立足老龄健康,拓展慢病管理领域,成为银发健康产业第一股”的战略核心,通过内生发展加外延扩张方式,力争2028年末实现营业收入翻番,工业收入达到100亿元。 盈利预测与投资建议:考虑到公司血塞通+昆中药品牌竞争力强,接入华润渠道销售后有望更好发挥公司品牌优势,并且公司主营业务增长稳健。预计2024-2026年利润分别为6亿元、7.6亿元和9.3亿元,对应PE为27倍、21倍和17倍,建议保持关注。 风险提示:费用管控不及预期、新药研发及推广不及预期、中药材成本上涨明显等风险。 指标/年度 盈利预测 关键假设: 假设1:考虑到我国社会深度老龄化进程加速,急剧增多的疾病尤其是慢性病的治疗、康复、预防需求增加,加上公司品牌效应,假设血塞通软胶囊2024-2026年销量增速分别为20%、20%和20%。以及随着血塞通软胶囊生产工艺的改进,口服制剂的毛利率会持续提升; 假设2:考虑到华润入主,对于昆中药产品渠道进行拓宽,产品重新定位,昆中药核心产品、参苓健脾胃颗粒、舒肝颗粒2024-2026年销量增速分别为20%、20%和20%。考虑到公司昆中药核心产品的提价,毛利率有望持续提升。 基于以上假设,我们预测公司2024-2026年分业务收入成本如下表: 表1:昆药集团收入及毛利分拆 相对估值 选取华润集团旗下三家中药公司作为可比公司,2024-206年平均PE分别为21倍、18倍和15倍。 表2: 可比公司估值