变压器出海驱动量利双升,“储能+数字化”提振增长

AI智能总结

AI智能总结

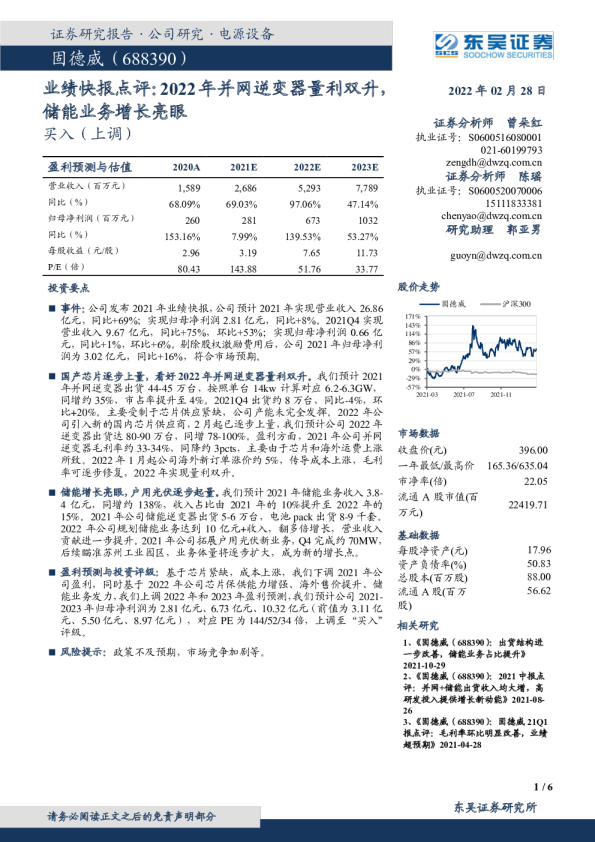

投资要点 事件:公司2023年实现营业收入66.7亿元,同比增长40.5%;实现归母净利润5亿元,同比增长78.2%;扣非归母净利润4.8亿元,同比增长104.9%。2023年第四季度公司实现营收18.9亿元,同比增长21.6%;实现归母净利润1.7亿元,同比增长48.8%;扣非归母净利润1.6亿元,同比增长129.7%。 盈利能力持续提升,研发投入维持高位。盈利端:2023年公司销售毛利率/净利率分别为22.8%/7.5%,同比增长2.5/1.6pp;单Q4毛利率/净利率分别为24.5%/9%,分别环比提升1.7/1.5pp。费用端:公司2023年销售/管理(不含研发)/财务费用率分别为3.3%/4.2%/0.6%,分别同比-0.04pp/-0.7pp/+0.7pp。 此外,公司2023年研发费用率为5.3%,同比提升0.06pp,其中主要涉及多行业、多品种变压器,高研发投入稳固竞争优势。 欧美变压器市场供需失衡,公司出海进程加快,龙头优势稳固。伴随新能源大规模并网接入以及欧美电网设备老旧、本土企业产能供给不足,导致欧美变压器进口呈现量价齐升态势。公司深耕海外市场数十载,具备完善的渠道客户资源及墨西哥工厂产能,2023年公司整体变压器系列实现营收40.9亿元,同比增长25.3%,毛利率为27%,同比增长5.3pp,主要系数字化生产、规模效应降本及海外高毛利产品占比提升。此外,终端需求提升亦带动成套设备快速增长,2023年公司成套系列收入17.7亿元,同比增长59.8%。我们认为,公司先发布局海外市场,具备产能及订单领先优势,尽管国内同行积极布局海外生产基地,但从选址到最终投产存在1-2年时间周期,公司充分受益海外高需求。 储能系统迎来爆发增长,数字化业务打开长期发展空间。伴随桂林、武汉储能数字化工厂陆续投产,公司构建了涵盖发电侧、电网侧和工商业用户侧的全应用场景高中低压储能系统,2023年公司储能业务实现收入4.1亿元,同比增长547%,新承接的储能系统订单达到了6.4亿元(不含税),同比增长144.9%。 此外,伴随AI技术的发展,数据中心建设有望驱动产业链能源装备需求增长,公司具备完善的产品布局(变压器、箱变、储能系统),多业务协同发展。未来,AI大模型有望赋能数字化工厂,公司前瞻布局数字化智能产线研发项目,已达国内领先水平,有望迎发展新机遇。 盈利预测与投资建议。预计公司2024-2026年营收分别为97.6亿元、135.7亿元、172亿元,未来三年归母净利润增速分别为62.7%/40.9%/28.3%。公司加速进行数字化转型升级、积极拓展储能业务市场,业绩有望稳定增长,维持“持有”评级。 风险提示:新能源装机不及预期风险;原材料价格上涨风险;汇率波动影响公司海外业务营收的风险;储能及数字化业务建设及产能释放不及预期风险。 指标/年度 盈利预测 关键假设: 假设1:伴随新能源大规模并网接入以及欧美电网设备老旧、本土企业产能供给不足,导致欧美变压器进口呈现量价齐升态势。公司先发布局海内外工厂,现有产能充足,预计2024-2026年公司变压器系列业务中干式变压器销量同比增长49%/40%/30%,干式电抗器销量同比增长20%/10%/10%,平均单价维持稳定。 假设2:公司产品系列丰富齐全,集中式风光装机量提升及分布式能源并网驱动箱变、开关柜等产品需求亦有放量 , 预计2024-2026年公司成套系列业务销量同比增长30%/30%/20%,平均单价维持稳定。 假设3:2022年7月,年产能为1.2GWh的桂林储能数字化工厂投产;2023年,年产能为2.7GWh的武汉储能数字化工厂开始释放产能。公司能源装备产品协同效应明显,预计2024-2026年储能系统出货分别约为0.8/1.4/1.8GWh,平均单价由于储能系统行业中标价格下行,假设分别为1/0.9/0.9元/Wh。考虑到公司储能业务基数较低,预计公司储能业务营收未来有较大提升。 假设4:公司数字化生产及规模效应降本增效,叠加产品结构改善,预计毛利率趋稳向上。 基于以上假设,我们预测公司2024-2026年分业务收入成本如下表: 表1:分业务收入及毛利率