可转债周报(3.4-3.8):转债整体弹性偏弱,关注结构性机会

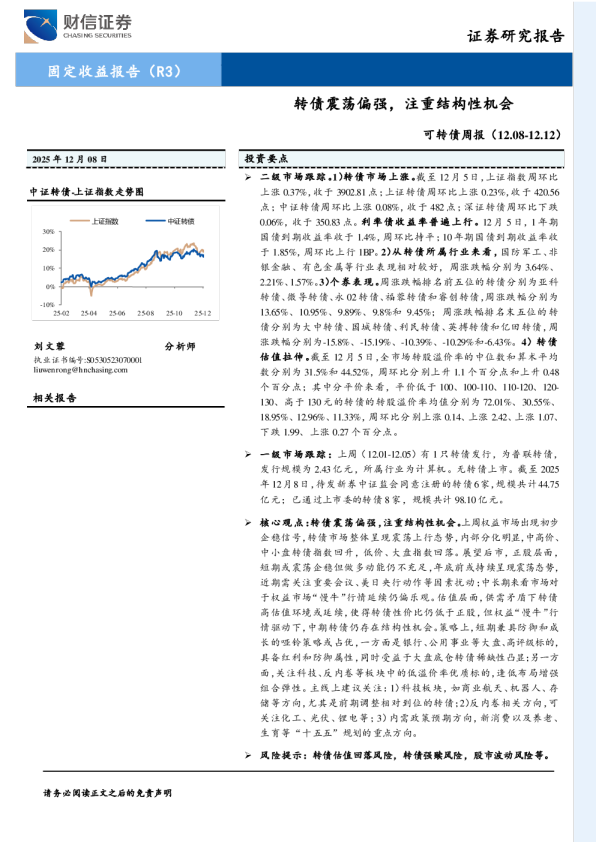

转债整体弹性偏弱,关注结构性机会 可转债周报(3.4-3.8) 投资要点 2024年03月11日 二级市场跟踪。1)转债指数下跌。截至3月8日,上证指数周环比上涨0.63%,收于3046.02点;上证转债周环比下跌0.23%,收于342.91点;中证转债周环比下跌0.46%,收于384.67点;深证转债周环比下跌0.93%,收于271.25点。利率债曲线下行。3月8日,1年期国债收于1.75%,周环比下行3BP;10年期国债收于2.28%,周环比下行9BP。2)从转债所属行业来看,社会服务、美容护理、国防军工等行业领涨,周涨幅分别为2.26%、1.6%、0.4%。3)个券表现。周涨跌幅排名前三位的转债分别为金诚转债、盛路转债和中富转债,周涨跌幅分别为11.84%、10.56%和10.02%;周涨跌幅排名末三位的转债分别为三羊转债、姚记转债和博俊转债,周涨跌幅分别为-14.87%、-6.15%和-6.13%。4)转债估值压缩。截至3月8日,全市场转股溢价率的中位数和算术平均数分别为46.21%和64.42%,周环比分别下跌2.65个百分点和下跌1.59个百分点;其中分平价来看,平价低于100、100-110、110-120、120-130、高于130的转债的转股溢价率均值分别为74.7%、23.1%、12.17%、5.13%、4.76%,周环比分别下跌1.12、下跌0.65、上涨1.24、下跌4.39、上涨0.71个百分点。 刘 文蓉分 析师执业证书编号:S0530523070001liuwenrong@hnchasing.com 彭 刚龙分 析师执业证书编号:S0530521060001pengganglong@hnchasing.com 一级市场跟踪。上周(3.4-3.8)共有1只转债发行,为益丰转债,发行规模为17.97亿元,所属行业为医药生物。共有1只转债上市,为龙星转债,发行规模为7.55亿元,所属行业为基础化工。截至3月8日,待发新券中已拿到证监会批文的转债15家,规模共计81亿元;已通过发审委转债16家,规模共计217亿元。 相关报告 1可转债周报(2.26-3.1):关注两会政策定调,或为结构性行情2024-03-042可转债周报(2.19-2.23):转债修复态势延续,建议关注低价券和TM T方向2024-02-273可转债周报(2.5-2.8):关注反弹持续性,建议采取哑铃策略2024-02-19 核心观点:转债整体弹性偏弱,关注结构性机会。上周在全国两会召开、中国CPI数据回升、美国非农就业数据公布下,A股市场延续震荡走势,转债市场跟随权益市场呈现出震荡行情,上周转债指数收跌。目前转债市场偏债型转债较多且估值较高,整体弹性较弱,往后看,经济弱修复态势未改变,后续仍然要关注稳增长政策发力和落地效果,转债市场更多为结构性机会。转债策略来看,建议仍然采取哑铃型策略,在配置信用资质较好的低价转债的同时,关注具备一定成长性和进攻性的偏股型转债;此外,近期转债密集触发下修,提议下修的个券增多,可以适时进行下修博弈,但需警惕下修失败或不到位的风险。主要关注以下几条主线:1)基本面较好的低价转债;2)适时进行下修博弈;3)无风险利率下行背景下的正股高股息转债,建议关注公用事业、银行等;4)新质生产力方向,建议关注汽车、机械设备、计算机、通信等。 风险提示:转债估值回落风险,股市波动风险。 内容目录 1核心观点..................................................................................................................32重点行业/主题跟踪...................................................................................................43二级市场..................................................................................................................53.1市场行情..................................................................................................................................................53.2估值分析..................................................................................................................................................74一级市场..................................................................................................................85风险提示..................................................................................................................9 图表目录 图1:上证指数和转债指数走势(点).........................................................................5图2:上证指数和转债指数周涨跌幅(%)..................................................................5图3:各期限国债到期收益率普遍下行(%) ...............................................................5图4:各期限国开债到期收益率普遍下行(%)...........................................................5图5:利率债期限利差收窄(BP)...............................................................................6图6:中美10Y国债利差走阔(%,BP)....................................................................6图7:权益市场行业周涨跌幅(%).............................................................................6图8:可转债行业周涨跌幅(%)................................................................................6图9:全市场转债价格中位数和算术平均数变动(元,%)..........................................7图10:全市场转股溢价率中位数和算数平均数变动.....................................................7图11:不同平价转债的转股溢价率变动(%).............................................................8 表1:涨幅前十和跌幅前十的可转债(3.4-3.8)...........................................................7表2:转债发行和上市情况(3.4-3.8).........................................................................8表3:证监会核准和发审委批准的转债明细..................................................................8 1核心观点 股市:A股延续震荡。上周在全国两会召开、中国CPI数据回升、美国非农就业数据公布下,A股市场延续震荡走势。当下市场流动性担忧已经消退,市场驱动力将从“流动性回补”逻辑走向“经济基本面驱动”逻辑,后续市场走势更多取决于经济基本面及政策表态。1)2024年《政府工作报告》:坚持稳中求进工作总基调,GDP增速设为5%左右,符合市场预期;提出“积极的财政政策要适度加力、提质增效”,财政政策保持积极的基调;2024年赤字率拟按3%安排,赤字规模4.06万亿元、比上年年初预算增加1800亿元;拟安排地方政府专项债券3.9万亿元、比上年增加1000亿元;从今年开始拟连续几年发行超长期特别国债,今年先发行1万亿元,专项用于国家重大战略实施和重点领域安全能力建设。2)2月CPI环比上涨1.0%,同比上涨0.7%,较上月提高1.5个百分点,CPI增速上行主要原因为低基数效应和春节错位因素支撑。总的来看,在社会预期改善、流动性合理充裕、预计美联储降息落地的背景下,A股估值具备向常态化水平回归的基础,或将呈现结构性行情。 债市:利率曲线极度平坦化。上周10年期国债收益率持续下行突破2.3%,30-10年期国债利差也缩至极低位置,主要支撑因素为稳增长政策未超市场预期、降准预期升温、股债跷跷板效应等。往后看,1)经济基本面:处于弱修复态势,2月CPI同比增速虽回正,但主要受低基数效应和春节错位因素支撑,后续持续性仍有待观察。2)资金面:上周央行行长潘功胜提及“后续仍有降准空间”,2024年《政府工作报告》提及“保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配”,后续降准降息仍可期。3)供需格局:供给端来看,2024年政府债券新增限额虽较去年提升,但今年特殊再融资债发行规模或较去年减少,且目前利率债发行节奏较慢;而从需求端来看,在地产修复偏慢、基建受化债制约等因素影响下,贷款需求可能相对较弱,在资产荒的格局下,市场对于债券的配置需求或仍较高。总的来看,在经济基本面弱修复和宽货币预期仍存支撑下,利率长期下行趋势未改,短期在止盈情绪、增量因素缺乏下,利率下行动力或减弱。 转债:转债整体弹性偏弱,关注结构性机会。上周在全国两会召开、中国CPI数据回升、美国非农就业数据公布下,A股市场延续震荡走势,转债市场跟随权益市场呈现出震荡行情,上周转债指数收跌。目前转债市场偏债型转债较多且估值较高,整体弹性较弱,往后看,经济弱修复态势未改变,后续仍然要关注稳增长政策发力和落地效果,转债市场更多为结构性机会。转债策略来看,建议仍然采取哑铃型策略,在配置信用资质较好的低价转债的同时,关注具备一定成长性和进攻性的偏股型转债;此外,近期转债密集触发下修,提议下修的个券增多,可以适时进行下修博弈,但需警惕下修失败或不到位的风险。主要关注以下几条主线:1)基本面较好的低价转债;2)适时进行下修博弈;3)无风险利率下行背景下的正股高股息转债,建议关注公用事业、银行等;4)新质生产力方向,建议关注汽车、机械设备、计算机、通信等。 2重点行业/主题跟踪 人工智能:OpenAI公布了一种新的人工智能系统Sora,其可以快速制作长达一分钟的视频,这些视频可以呈现“具有多个角色、特定类型的动作、以及主题和背景的准确细节的复杂场景”。我们认为,人工智能投资已经从算力端向模型端,再向应用端倾斜。视频生成模型Sora突破,将加速多模态应用发展,可重点关注