化工·投研日报

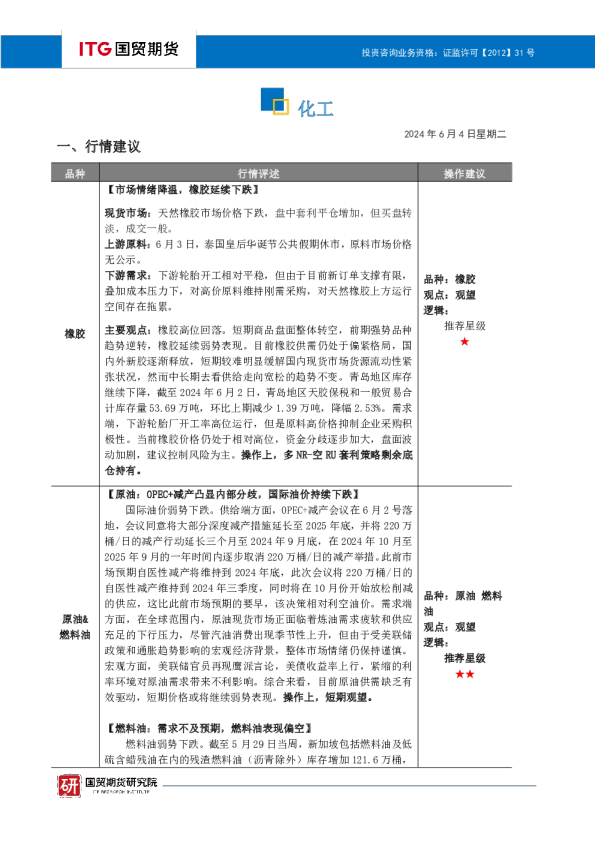

一、行情建议 化工 2024年2月29日星期四 品种 行情评述 操作建议 【原油:市场支撑仍在,油价偏强表现】 原油:多单持有。燃料油:多单持有。 推荐星级 ★★ 国际油价偏强表现。能源服务公司贝克休斯在其备受关注的报 原油& 告中表示,美国能源企业的石油和天然气钻机总数增至2023年8月以来最高水平。数据显示,截至2月23日当周,美国石油和天然气钻机总数增加5座至626座,为自2023年8月以来最高水平。周五公布的一项针对石油行业分析师的调查结果显示,OPEC料将减产延长至第二季度,他们预计OPEC二季度不会对其生产计划做出任何调整。展望后市,国际原油行情的主要影响逻辑在于OPEC+减产和中东地区不断升温的地缘政治风险。在OPEC+严格执行减产政策下,国际原油供需的偏紧格局限制油价下跌空间,而中东不稳定的局势则会 燃料油 成为油价上涨的不确定驱动因素,中长期仍看好后期油价继续上行。 操作上,暂时观望。【燃料油:原油偏强表现,燃料油止跌反弹】 燃料油止跌反弹。截至2月21日当周,新加坡包括燃料油及低硫含蜡残油在内的残渣燃料油(沥青除外)库存增加325.6万桶,至 三周高位的2,335.9万桶。新年开始以来低硫船用燃料油的需求有所放缓,根据LSEG船舶跟踪数据显示,2月份对东亚市场的燃料油供应维持在600万吨以下,套利供应的下降是因为俄罗斯的燃料油供应量下降但中东的到货量小幅上升。成本端,国际原油高位回落,短期成本端支撑或有所走弱。操作上,暂时观望。【供需短时支撑,橡胶偏强运行】 操作策略:多NR-空RU套利减半持有。 推荐星级 ★★ ★ 现货市场:天然橡胶市场价格下跌,市场成交一般。上游原料:泰国主流市场原料收购价格上涨:生胶片74.02,烟胶片77.28,涨0.79;胶水69.25,涨0.50;杯胶53.70,涨0.05。(单 橡胶 位:泰铢/公斤)。下游需求:下游轮胎厂陆续恢复开工,伴随订货会陆续开始,轮胎将迎来上半年产销小高潮,对开工存有支撑,预计天然橡胶刚需亦恢复至高位水平。主要观点:橡胶偏强上涨。基本面来看,海外产区进入低产期或停割期,原料供应紧张,支撑收购价格持续走高,成本支撑较强。青岛地 区库存小幅下降,截至2024年2月25日,青岛地区天胶保税和一般贸易合计库存量66.61万吨,环比上期减少0.96万吨,降幅1.43%。需求端,节后下游轮胎厂开工将逐步回升,轮胎企业多按计划复工复产,全钢胎企业产能利用率缓慢提升中。从品种价差来看,海外市场现货较为紧张,部分工厂推迟船期,甚至有工厂在现货市场上进行回购,海外驱动因素对深色胶支撑明显,因此深色胶强于浅色胶。操作上,前期多NR-空RU套利减半持有。 聚烯烃 辛烷值有所走弱,芳烃任有支撑PTA:贸易商3月8日前主港货源报盘参考期货2405贴水5-10元/吨自提,主流商谈区间5955-5990元/吨自提。下午市场:贸易商3月上旬主港货源报盘参考期货2405贴水5-10元/吨自提,主流商谈在5955-5970元/吨。 乙二醇:石脑油价格稳中上涨,石脑油裂解装置的利润变化不大,丙烷裂解装置利润下降。随着乙烷价格 乙二醇:张家港乙二醇市场本周现货商谈4605-4610元/吨, 较上一工作日下跌30.0元/吨;下周现货商谈4610-4615元/吨;3月下期货商谈4625-4630元/吨。本周现货基差较EG2405贴水5-10元/吨,基差商谈略有走弱;下周现货基差较EG2405贴水0-5元/吨;3月下期货基差较EG2405升水10-15元/吨。 的下跌,乙烷裂解装置的生产利润提高。2月乙烯检修量增加,包括YNCC、中石化上海、中石化茂名、 聚酯 短纤:涤纶短纤主力期货涨8至7372。现货市场:涤纶短纤工厂价格偏强运行,贸易商价格窄幅波动,下游开工提升,刚需采购为主,场内成交不多。华东地区1.56*38短纤主流价格在7230-7480现款出厂;华北地区涤纶短纤市场送到价7350-7550;福建地区短途送到价7450-7550。 中石化齐鲁,台塑2号裂化装置。由于供应持续紧张,亚洲乙烯价格延续了春节假期后的涨幅。预计3月 观点:PTA:北美辛烷值的强势持续存在但RBOB汽油略有走弱,重整油从上周开始略有减弱,相对于RBOB溢价依然明显。重整的利润率也在上升,BTX利润率增加更多。北美炼厂开工率为80.6%,汽油库存下降了30万桶。亚洲石脑油裂解对布伦特原油的价差下降。亚洲汽油价格下跌。汽油利润率仍然相对健康,常规汽油与石 份供应将持续紧张,价格持续上涨。国内需求尚未恢复,下游工厂抵 脑油裂解价差上升。亚洲汽油需求继续受到东南亚强劲消费的支 制乙烯价格上涨, 撑。MX与石脑油价差反弹为251美元。美国和亚洲之间的MX价差扩大到246美元,将MX运往美国的套利窗口已经打开。预计3月和4月东北亚对美国的出口将增加。亚洲PX与MX的价差反弹至69美元,但依然是偏弱的。与MX异构化为PX相比,在汽油池中保留MX依然更可观。PX市场的供应处于过剩状态,现货贴水高 乙烯下游衍生品利润不佳,由于航运并未顺畅,北美乙烯的报价依然 达25美元。PX与石脑油的价差达到340美元/吨,PX和苯的价差为343美元。国内聚酯负荷大幅下降,聚酯生产利润并未明显转好,市场情绪仍然低迷。春节之后库存大幅增加,但聚酯生产预计 较高。供应紧张的局面可能会持续到3月份。由于中 在春节之后转暖,采购的热潮将会回来。PTA新装置投产,仪征在3月下;台化在3月中。在我们的供需平衡表中,PX预计累库。近期的聚酯负荷从低位回升。 东和美国的供应有限,东南亚供应仍然紧张。乙二醇装置海外逐步回归,港口隐性库存逐步显性,随着美国、加拿大到船,市场的预期开始小幅的库存压力,而中东的装置检修随着乙烯裂解负荷的提升,石脑油与乙二醇均面临供给增加的压力,乙二醇上行空间逐步显现而2月正套需要逐步兑现以及换月。国内乙二醇变数较大,由于利润快速修复,乙二醇装置的检修均出现延后,由于价格较高,下游聚酯工厂买货意愿明显减弱。推荐星级★ 备注:本表格中,涨跌幅均采用15:00收盘价数据;隔月价差采用10:30数据 二、重点数据监测 1、原油&燃料油 表1:原油&燃料油数据 (注:外盘数据为当天15:00报价) 单位: 收盘价 前值 涨跌 涨跌幅 期货盘面 内盘 SC原油 元/桶 606.8 602.1 4.7 +0.78% FU高硫 元/吨 3111 3114 -3 -0.10% LU低硫 元/吨 4357 4338 19 +0.44% 外盘 WTI原油 美元/桶 78.52 78.52 0.00 0 Brent原油 美元/桶 82.27 82.27 0.00 0 Nymex汽油 美元/加仑 2.5874 2.5874 0.0000 0 ICE柴油 美元/吨 814.00 814.00 0.00 0 Nymex天然气 美元/mmBtu 1.819 1.819 0.000 0 单位: 现值 前值 涨跌 涨跌幅 价差数据 原油 SC隔月月差 美元/桶 7.50 5.60 1.90 +33.93% WTI隔月月差 美元/桶 0.64 0.64 0.00 0 Brent隔月月差 美元/桶 0.68 0.68 0.00 0 SC-WTI价差 元/桶 48.72 44.16 4.56 +10.32% SC-Brent价差 元/桶 22.07 17.51 4.55 +25.99% Brent-WTI价差 美元/桶 3.75 3.75 0.00 0 燃油 FU隔月价差 元/吨 44 44 0 0 LU隔月价差 元/吨 2 -18 20 -111.11% FU-SC价差 元/吨 -1349 -1311 -38 +2.86% LU-SC价差 元/吨 -103 -87 -16 +17.78% LU-FU价差 元/吨 1246 1224 22 +1.80% 单位: 现值 前值 涨跌 涨跌幅 现货价格 原油 阿曼原油 美元/桶 82.07 80.64 1.43 +1.77% 俄罗斯ESPO 美元/桶 77.95 76.59 1.36 +1.78% 布伦特Dtd 美元/桶 84.31 83.33 0.98 +1.18% 燃料油 新加坡高硫 美元/吨 431 427 4 +0.94% 新加坡低硫 美元/吨 629 616 13 +2.11% 单位: 现值 前值 涨跌 涨跌幅 基本面数据 美国EIA 原油商业库存 千桶 420678 429911 -9233 -2.15% 汽油库存 千桶 252977 248065 4912 +1.98% 馏分油库存 千桶 133336 134753 -1417 -1.05% 美国产量 千桶/天 12300 13300 -1000 -7.52% 新加披ESG 成品油库存 千桶 41012 41842 -830 -1.98% 燃料油库存 千桶 21011 22503 -1492 -6.63% 交易所仓单 SC原油 桶 4718000 4718000 0 0 FU燃料油 吨 170650 176160 -5510 -3.13% LU燃料油 吨 8110 3610 4500 +124.65% 单位: 现值 前值 涨跌 涨跌幅 宏观数据 汇率及利率 美元指数 指数 103.8116 103.7777 0.0339 +0.03% 美十债收益率 % 4.31 4.28 0.03 +0.70% 人民币/美元汇率 - 7.1979 7.1976 0.0003 +0.00% 海运数据 波罗的海BDI 指数 1899 1871 28 +1.50% 原油运价BDTI 指数 1180 1191 -11 -0.92% 成品油运价BCTI 指数 1058 1061 -3 -0.28% 2、橡胶 3、聚酯 表1:橡胶上下游数据 现货价格变化 INE原油 PX PTA MEG PF 国贸期货研究员:李泽钜期货从业证号:F0251925投资咨询证号:Z0000116国贸期货研究员:陈胜期货从业证号:F3066728投资咨询证号:Z0017251国贸期货研究员:叶海文期货从业证号:F3071622投资咨询证号:Z0014205国贸期货研究员:陈一凡期货从业证号:F3054270投资咨询证号:Z0015946 个人观点,仅供参考。 数据来源:CCF 【推荐星级说明】 ★★★★★:核心推荐★★★★:重点推荐★★★:中性推荐★★:弱推荐★:不推荐 期市有风险,入市需谨慎