2024年信用展望:电力生产行业——新能源挑战浮现,基础电源利好落地

AI智能总结

AI智能总结

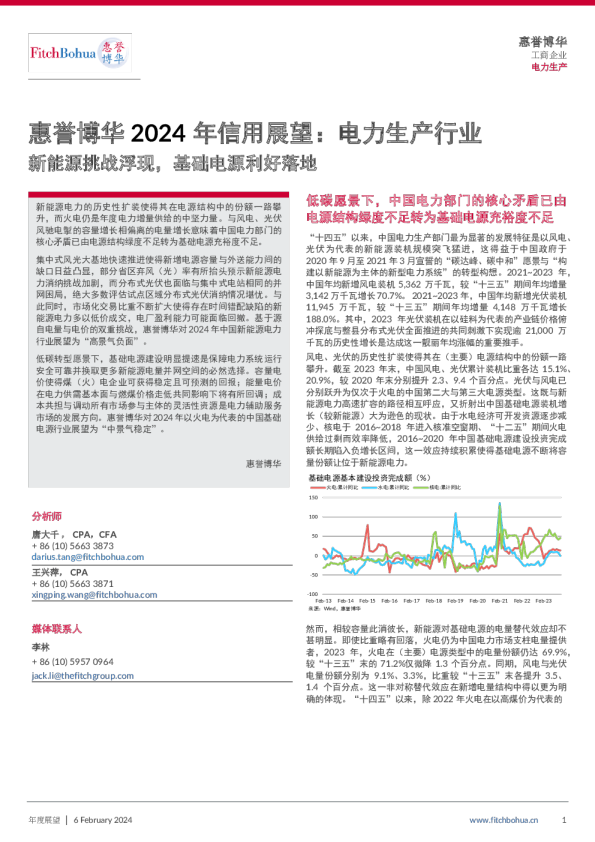

惠誉博华2024年信用展望:电力生产行业 新能源挑战浮现,基础电源利好落地 新能源电力的历史性扩装使得其在电源结构中的份额一路攀升,而火电仍是年度电力增量供给的中坚力量。与风电、光伏风驰电掣的容量增长相偏离的电量增长意味着中国电力部门的核心矛盾已由电源结构绿度不足转为基础电源充裕度不足。 集中式风光大基地快速推进使得新增电源容量与外送能力间的缺口日益凸显,部分省区弃风(光)率有所抬头预示新能源电力消纳挑战加剧,而分布式光伏也面临与集中式电站相同的并网困局,绝大多数评估试点区域分布式光伏消纳情况堪忧。与此同时,市场化交易比重不断扩大使得存在时间错配缺陷的新能源电力多以低价成交,电厂盈利能力可能面临回撤。基于源自电量与电价的双重挑战,惠誉博华对2024年中国新能源电力行业展望为“高景气负面”。 低碳转型愿景下,基础电源建设明显提速是保障电力系统运行安全可靠并换取更多新能源电量并网空间的必然选择。容量电价使得煤(火)电企业可获得稳定且可预测的回报;能量电价在电力供需基本面与燃煤价格走低共同影响下将有所回调;成本共担与调动所有市场参与主体的灵活性资源是电力辅助服务市场的发展方向。惠誉博华对2024年以火电为代表的中国基础电源行业展望为“中景气稳定”。 惠誉博华 低碳愿景下,中国电力部门的核心矛盾已由电源结构绿度不足转为基础电源充裕度不足 “十四五”以来,中国电力生产部门最为显著的发展特征是以风电、光伏为代表的新能源装机规模突飞猛进,这得益于中国政府于2020年9月至2021年3月宣誓的“碳达峰、碳中和”愿景与“构建以新能源为主体的新型电力系统”的转型构想。2021~2023年,中国年均新增风电装机5,362万千瓦,较“十三五”期间年均增量3,142万千瓦增长70.7%。2021~2023年,中国年均新增光伏装机 11,945万千瓦,较“十三五”期间年均增量4,148万千瓦增长 188.0%。其中,2023年光伏装机在以硅料为代表的产业链价格俯冲探底与整县分布式光伏全面推进的共同刺激下实现逾21,000万千瓦的历史性增长是达成这一靓丽年均涨幅的重要推手。 风电、光伏的历史性扩装使得其在(主要)电源结构中的份额一路攀升。截至2023年末,中国风电、光伏累计装机比重各达15.1%、20.9%,较2020年末分别提升2.3、9.4个百分点。光伏与风电已分别跃升为仅次于火电的中国第二大与第三大电源类型。这既与新能源电力高速扩容的路径相互呼应,又折射出中国基础电源装机增长(较新能源)大为逊色的现状。由于水电经济可开发资源逐步减少、核电于2016~2018年进入核准空窗期、“十二五”期间火电供给过剩而效率降低,2016~2020年中国基础电源建设投资完成额长期陷入负增长区间,这一效应持续积累使得基础电源不断将容量份额让位于新能源电力。 基础电源基本建设投资完成额(%) 火电:累计同比水电:累计同比核电:累计同比 150 分析师 唐大千,CPA,CFA +86(10)56633873 darius.tang@fitchbohua.com 王兴萍,CPA +86(10)56633871 xingping.wang@fitchbohua.com 100 50 0 -50 -100 Feb-1 来源 媒体联系人 李林 +86(10)59570964 jack.li@thefitchgroup.com 然而,相较容量此消彼长,新能源对基础电源的电量替代效应却不甚明显。即使比重略有回落,火电仍为中国电力市场支柱电量提供者,2023年,火电在(主要)电源类型中的电量份额仍达69.9%,较“十三五”末的71.2%仅微降1.3个百分点。同期,风电与光伏电量份额分别为9.1%、3.3%,比重较“十三五”末各提升3.5、 1.4个百分点。这一非对称替代效应在新增电量结构中得以更为明确的体现。“十四五”以来,除2022年火电在以高煤价为代表的 主要电源类型新增装机容量(万千瓦) 火电水电核电风电太阳能 40000 35000 30000 25000 20000 15000 10000 5000 0 20132014201520162017201820192020202120222023 来源:Wind,惠誉博华 主要电源类型累计装机容量(万千瓦) 火电水电核电风电太阳能 300000 250000 200000 150000 100000 50000 0 20132014201520162017201820192020202120222023 来源:Wind,惠誉博华 主要电源类型新增发电量(亿千瓦时)主要电源类型累计发电量(亿千瓦时) 火电水电核电风电太阳能 8000 7000 6000 5000 4000 3000 2000 1000 0 -1000 20132014201520162017201820192020202120222023 火电 100000 80000 60000 40000 20000 0 水电核电风电太阳能 2013201420152016201720182019202020212022 2023 注:依国家统计局口径,太阳能发电量自2016年起开始统计,增量自2017年开始计算。来源:Wind,惠誉博华 注:依国家统计局口径,太阳能发电量自2016年起开始统计。来源:Wind,惠誉博华 不利因素打击下新增电量不及新能源外,2021与2023年,火电在 (主要)电源类型中的新增电量份额各达70.5%、72.8%,成为年度电力增量供给的中坚力量。与新能源(特别是光伏)风驰电掣的容量增长相偏离的新能源电量增长是中国电力系统转型所面临的重要挑战之一。低碳愿景下,电力部门的核心矛盾已由电源结构绿度不足转为基础电源充裕度不足,该趋势与可能的应对措施将对2024~2025年乃至日后更长时间的中国电力行业与企业的经营及信用产生持续影响。 电量并网难度渐大,电价走势趋降,对新能源电力行业授予“高景气负面”展望 集中式风光大基地快速推进使得新增电源容量与外送能力间的缺口日益凸显,部分省区弃风(光)率有所抬头,预示电力消纳挑战加剧 基础电源充裕度不足导致波动性大、逆调峰特征明显的新能源电力无法获得足量的并网机会,这既与“十三五”期间以火电为代表的、提供压舱电量的基础电源投资低迷息息相关,又是风电、光伏等新能源装机井喷式增长的直接结果。中国正在以沙漠、戈壁、荒漠地区为依托推进风光大基地项目,快速搭建大型集中式风光电站集群。“十四五”期间拟完成新建200GW风光电站,其中外送150GW;“十五五”期间再投产255GW风光项目,其中外送165GW。截至2023年11月末,第一批97.05GW风光大基地项目已全部开工并实现并网45.16GW,第二批、第三批已核准超过50GW,正在陆续开工建设。 为充分汲取风光资源禀赋并开拓沙漠、戈壁、荒漠、采煤沉陷区等区域的潜在价值,集中式风光大基地项目多处于远离负荷中心的内蒙古、青海、甘肃等西北省份,这意味着需要构建完备且充足的特高压外送通道以满足新能源电力的消纳需求。合计455GW的规划容量中外送规模高达315GW(或近70%)印证了这一需求。然而,中国特高压送电线路的建设速度已难以追逐迅猛的新能源并网诉求。自2022年4月以来,电网基本建设投资完成额(累计)同比增速持续跑输电源基本建设,2023年这一增长差距已扩大至近25个百分点,即电源基本建设投资完成额(主要为新能源)同比增长30.1%,而电网基本建设投资完成额仅实现5.4%的增长。 中国电源与电网基本建设投资完成额累计同比变动(%) 电网电源 140 120 100 80 60 40 20 0 -20 -40 -60 Feb-20Aug-20Feb-21Aug-21Feb-22Aug-22Feb-23Aug-23 来源:Wind,惠誉博华 与此同时,国家电网公司的规划亦折射出惠誉博华对于特高压外送能力可能难以满足风光大基地急剧增长的并网需求的担忧。根据国家电网公司于2021年发布的《“碳达峰、碳中和”行动方案》,“十四五”期间,国家电网所辖区域规划建设“24交14直”特高 压工程。至2025年,经营区跨省跨区输电能力将达到3.0亿千瓦,输送清洁能源占比50%。至2030年,经营区跨省跨区输电能力将提升至3.5亿千瓦,但这相较于455GW(4.55亿千瓦)的风光大基地规划容量仍存在约1.1亿千瓦的缺口。况且域内其他电源亦将挤占部分输电能力,风光基地内机组的电力外送缺口或将更为庞大。 实际上,日益增大的新能源电力外送缺口所导致的负面效应已初露端倪。2023年1~11月,部分省份弃风率与弃光率较2022年有所抬头,特别是新能源容量份额排名居前的省区,这一现象更为显著。河南、宁夏、湖北(2023年1~11月,下同)弃风率(较2022年,下同)分别增长1.3、0.7、0.7个百分点,甘肃、西藏、湖北、河南、吉林弃光率分别增长1.9、1.7、1.6、1.3、1.0个百分点。各省区弃光率增长幅度普遍高于弃风率与2023年光伏实现21,602万千瓦的增量装机密切相关,这一历史性增幅已超越了2020~2022年中国新增光伏装机的合计值,而这恰是未来数年新能源电力所面临消纳挑战的预兆。因此,惠誉博华预计中国将加快推动规划外电网 各省新能源电源累计容量份额(2022,%)与弃风(光) 率变动(个百分点) 水电火电 以风电、光伏为主的新能源弃风率变动(2023.1~11月-2022全年,弃光率变动(2023.1~11月-2022全年,右轴) 100 90 80 70 60 50 40 30 20 10 0 投资以疏解与日俱增的新能源电力消纳压力,特别是在电网建设周期明显长于电源且其滞后性业已显露的当下。 分布式光伏面临与集中式电站相同的并网困局 与受外送通道资源瓶颈限制的集中式电站不同,分布式光伏电站紧邻负荷,便于电力自发自用并余电上网。然而,分布式光伏的并网状况依旧不容乐观。这一方面是由于分布式光伏布局分散且运行工况多样,加大了局域电网的调配难度,另一方面则与其激增的容量息息相关。2021年,国家能源局全面启动整县(市、区)屋顶分布式光伏开发建设工作并将各省(自治区、直辖市)及新疆生产建设兵团所报送的676个县(市、区)全部列为屋顶分布式光伏开发试点。试点铺开引领分布式光伏装机容量不断攀升,2023年前三季度,中国新增光伏装机12,894万千瓦,其中分布式光伏装机 6,714万千瓦,新增容量比重高达52.1%,其已占据光伏电站扩容的半壁江山。 激增的容量使分布式光伏面临与集中式电站相同的消纳窘境。2023年6月,国家能源局综合司印发《开展分布式光伏接入电网承载力及提升措施评估试点工作的通知》(国能综通新能〔2023〕74号),选择山东、黑龙江、河南、浙江、广东、福建6个试点省份,每个省选取5~10个试点县(市)开展试点评估工作。结果显示,除浙江外,其余5个省份(试点)县(市、区)分布式光伏消纳情 况堪忧。其中,分布式装机规模最大的山东省10个试点县(市、 区)中9个接网困难,全省136个县(市、区)中近40%低压配网接网受限。河南近50%的县(市、区)分布式光伏(承载力)评估结果为红色,广东、福建也存在大面积无可接网容量的县(市、区),其余有接网容量的县(市、区)剩余容量亦相当紧张。分布式光伏电站所面临的并网困局可见一斑。 青河海 来 试点省份分布式光伏接入电网承载力评估结果 试点省份 试点省份评估范围 评估结果 山东 全省136个县(市、区) 1.接网消纳困难的县(市、区):37个县(市、区),其中包括(除德州市齐河县外)10个试点县中的9个。2.低压配网接网预警等级1:53个县(市、区)低压配网接网预警等级为受限,43个县(市、区)为一般,其余40个县(市、区)为良好。 黑龙江 全省125个县(市、区) 红色级2区域81个,黄色级区域5个,绿色级区域39个。 河南 全省县(市、区) 基于河南