有色金属行业周报:铜铝供给扰动,黄金受益于地缘政治冲突

AI智能总结

AI智能总结

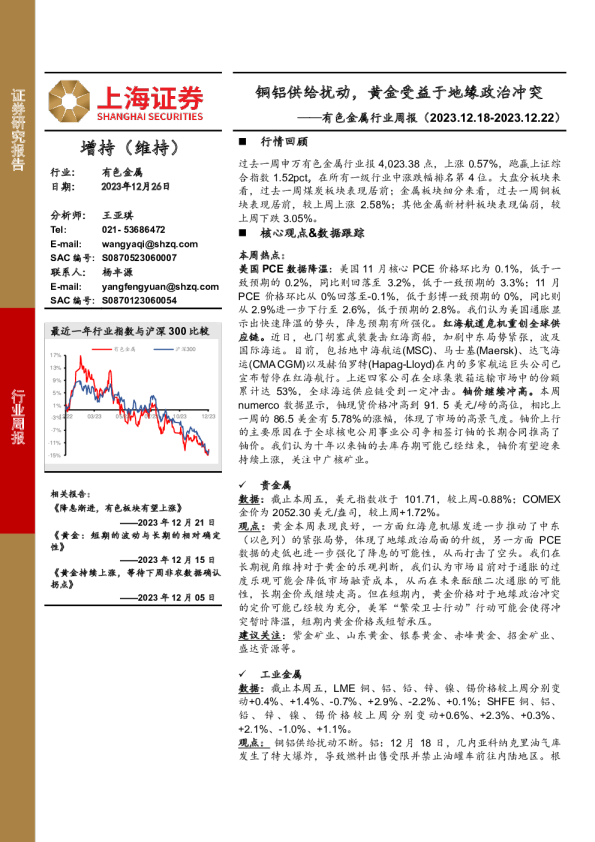

证铜铝供给扰动,黄金受益于地缘政治冲突 研 券——有色金属行业周报(2023.12.18-2023.12.22) 究增持(维持)行情回顾 报 告过去一周申万有色金属行业报4,023.38点,上涨0.57%,跑赢上证综 行业:有色金属 合指数1.52pct,在所有一级行业中涨跌幅排名第4位。大盘分板块来 日期: 2023年12月26日 看,过去一周煤炭板块表现居前;金属板块细分来看,过去一周铜板块表现居前,较上周上涨2.58%;其他金属新材料板块表现偏弱,较 分析师:王亚琪 Tel:021-53686472 E-mail:wangyaqi@shzq.comSAC编号:S0870523060007 联系人:杨丰源 最近一年行业指数与沪深300比较 有色金属 沪深300 17% 13% 9% 5% 1% -3%12/22 -7% 03/23 05/2307/2310/2312/23 -11% -15% E-mail:yangfengyuan@shzq.comSAC编号:S0870123060054 行业周报 相关报告: 《降息渐进,有色板块有望上涨》 ——2023年12月21日 《黄金:短期的波动与长期的相对确定性》 ——2023年12月15日 《黄金持续上涨,等待下周非农数据确认拐点》 ——2023年12月05日 上周下跌3.05%。 核心观点&数据跟踪 本周热点: 美国PCE数据降温:美国11月核心PCE价格环比为0.1%,低于一致预期的0.2%,同比则回落至3.2%,低于一致预期的3.3%;11月PCE价格环比从0%回落至-0.1%,低于彭博一致预期的0%,同比则从2.9%进一步下行至2.6%,低于预期的2.8%。我们认为美国通胀显示出快速降温的势头,降息预期有所强化。红海航道危机重创全球供应链。近日,也门胡塞武装袭击红海商船,加剧中东局势紧张,波及国际海运。目前,包括地中海航运(MSC)、马士基(Maersk)、达飞海运(CMACGM)以及赫伯罗特(Hapag-Lloyd)在内的多家航运巨头公司已宣布暂停在红海航行。上述四家公司在全球集装箱运输市场中的份额累计达53%,全球海运供应链受到一定冲击。铀价继续冲高。本周numerco数据显示,铀现货价格冲高到91.5美元/磅的高位,相比上一周的86.5美金有5.78%的涨幅,体现了市场的高景气度。铀价上行的主要原因在于全球核电公用事业公司争相签订铀的长期合同推高了铀价。我们认为十年以来铀的去库存期可能已经结束,铀价有望迎来持续上涨,关注中广核矿业。 贵金属 数据:截止本周五,美元指数收于101.71,较上周-0.88%;COMEX 金价为2052.30美元/盎司,较上周+1.72%。 观点:黄金本周表现良好,一方面红海危机爆发进一步推动了中东 (以色列)的紧张局势,体现了地缘政治局面的升级,另一方面PCE数据的走低也进一步强化了降息的可能性,从而打击了空头。我们在长期视角维持对于黄金的乐观判断,我们认为市场目前对于通胀的过度乐观可能会降低市场融资成本,从而在未来酝酿二次通胀的可能性,长期金价或继续走高。但在短期内,黄金价格对于地缘政治冲突的定价可能已经较为充分,美军“繁荣卫士行动”行动可能会使得冲突暂时降温,短期内黄金价格或短暂承压。 建议关注:紫金矿业、山东黄金、银泰黄金、赤峰黄金、招金矿业、盛达资源等。 工业金属 数据:截止本周五,LME铜、铝、铅、锌、镍、锡价格较上周分别变动+0.4%、+1.4%、-0.7%、+2.9%、-2.2%、+0.1%;SHFE铜、铝、 铅、锌、镍、锡价格较上周分别变动+0.6%、+2.3%、+0.3%、 +2.1%、-1.0%、+1.1%。 观点:铜铝供给扰动不断。铝:12月18日,几内亚科纳克里油气库发生了特大爆炸,导致燃料出售受限并禁止油罐车前往内陆地区。根 行业周报 据SMM调研,当地铝土矿山油库被征用,导致铝土矿产出受影响,部分矿山已经停产。铜:巴拿马政府将关闭全球最大铜矿之一的Cobre铜矿,原因续签的Cobre铜矿运营合同违宪。Cobre铜矿的年产量大约为40万吨。同时英美资源已将其明年的铜产量目标下调了约20万吨。供给冲击利好铜铝价格,叠加PCE数据不及预期强化了降息预期,铜铝价格有望维稳上涨。 建议关注:中国铝业、神火股份、天山铝业、紫金矿业、金诚信、洛阳钼业等。 能源金属 数据:截止本周五,电池级碳酸锂价格为11.70万元/吨,较上周-2.50%;电池级氢氧化锂价格为10.80万元/吨,较上周-3.57%;长江现货钴价21.9万元/吨,较上周无变化;电解镍价格为13.26万元/吨,较上周-0.88%。 观点:本周锂盐价格继续下降,印证了我们之前的观点。我们维持对锂价长期供需结构恶化的判断,预计短期碳酸锂价格可能持续承压走跌。 建议关注:华友钴业。 风险提示 宏观经济大幅波动、下游需求不及预期以及地缘政治风险等。 目录 1行情回顾5 1.1板块行情5 1.2个股行情6 2行业数据跟踪6 2.1基本金属6 2.2能源金属10 2.3贵金属11 2.4其他小金属及金属材料12 3行业要闻及公司公告13 3.1行业重点新闻13 3.2重点公司公告14 4风险提示15 图 图1:本周市场表现(%)5 图2:申万三级有色细分板块表现(%)5 图3:申万一级行业表现(有色)(%)5 图4:周涨幅前10个股标的(%)6 图5:周跌幅前10个股标的(%)6 图6:铜价格变化趋势(元/吨;美元/吨)7 图7:LME铜库存变化(吨)7 图8:铜精矿加工费TC/RC(美元/磅;美分/磅)7 图9:铜精废价差(元/吨)7 图10:铝价格变化趋势(元/吨;美元/吨)8 图11:电解铝行业利润(元/吨;元/吨)8 图12:国内铝锭社会库存变化(万吨)8 图13:LME铝库存变化(吨)8 图14:进口和国内氧化铝价格(元/吨)9 图15:预焙阳极价格(元/吨)9 图16:铝型材开工率月度数据9 图17:铝板带箔加权平均开工率月度数据9 图18:锂精矿价格(品位5.5-6%,美元/吨)10 图19:锂盐价格走势(万元/吨)10 图20:COMEX黄金和美元指数(美元/盎司)11 图21:COMEX黄金和实际利率(美元/盎司,%)11 图22:金银比11 图23:COMEX白银(美元/盎司)11 图24:SPDR黄金持仓量(吨)12 图25:SLV白银持仓量(吨)12 表 表1:本周工业金属价格跟踪(收盘价为2023年12月22 日)6 表2:本周工业金属库存跟踪(库存数据为2023年12月22 日)7 表3:本周能源金属价格跟踪(收盘价为2023年12月22 日)10 表4:本周贵金属价格跟踪(收盘价为2023年12月22日) ......................................................................................11 表5:本周其他小金属价格跟踪(收盘价为2023年12月22 日)12 表6:本周稀土及磁材价格跟踪(收盘价为2023年12月22 日)13 表7:行业重点新闻13 表8:重点公司公告一览14 1行情回顾 1.1板块行情 过去一周(2023.12.18-2023.12.22),申万有色金属行业收盘价4,023.38点,上涨0.57%,有色金属在所有一级行业中涨跌幅排名第4。同期沪深300指数下跌0.13%,上证综合指数下跌0.94%,深证成指下跌1.75%,创业板指数下跌1.23%,有色行业上涨0.57%;板块整体表现跑赢上证综合指数1.52pct。 分细分板块来看,过去一周铜板块表现居前,较上周上涨 2.58%;其他金属新材料板块表现偏弱,较上周下跌3.05%。 图1:本周市场表现(%)图2:申万三级有色细分板块表现(%) 1.00 0.50 0.00 -0.50 -1.00 -1.50 -2.00 3.00 2.00 1.00 0.00 -1.00 -2.00 -3.00 -4.00 资料来源:iFind,上海证券研究所资料来源:iFind,上海证券研究所 图3:申万一级行业表现(有色)(%) 2.00 0.00 -2.00 -4.00 -6.00 -8.00 -10.00 -12.00 煤电家有银食石公基交机国建钢电农纺美建非医轻环汽通房综商社计传 炭力用色行品油用础通械防筑铁子林织容筑银药工保车信地合贸会算媒 设电金 备器属 饮石事化运设军装料化业工输备工饰 牧服护材金生制 渔饰理料融物造 产零服机 售务 资料来源:iFind,上海证券研究所 1.2个股行情 本周涨幅排名前5的个股标的分别是:江特电机+7.76%、龙磁科技+7.48%、神火股份+6.69%、中国铝业+5.48%、金力永磁 +4.45%;跌幅排名前5的个股标的分别是:济南高新-16.18%、盛达资源-11.41%、新威凌-10.32%、云南锗业-7.63%、金贵银业-6.38%。 图4:周涨幅前10个股标的(%)图5:周跌幅前10个股标的(%) 90 8-2 7-4 6-6 5-8 4-10 3-12 2-14 1-16 0-18 资料来源:iFind,上海证券研究所资料来源:iFind,上海证券研究所 2行业数据跟踪 2.1基本金属 表1:本周工业金属价格跟踪(收盘价为2023年12月22日) 品种 交易所 单位 收盘价 周涨跌幅 月涨跌幅 年初至今跌涨幅 年涨跌幅 铜 LME 美元/吨 8,594.0 0.4% 2.3% 2.3% 2.7% SHFE 万元/吨 6.9 0.6% 1.6% 4.2% 4.9% 铝 LME 美元/吨 2,280.0 1.4% 1.9% -4.7% -4.9% SHFE 万元/吨 1.9 2.3% 2.1% 2.5% 2.8% 铅 LME 美元/吨 2,070.5 -0.7% -7.8% -9.2% -7.4% SHFE 万元/吨 1.6 0.3% -6.2% -1.6% -0.6% 锌 LME 美元/吨 2,594.0 2.9% 3.4% -13.2% -13.1% SHFE 万元/吨 2.1 2.1% 1.5% -10.6% -9.0% 镍 LME 美元/吨 16,625.0 -2.2% -0.4% -45.6% -42.2% SHFE 万元/吨 13.1 -1.0% 1.0% -43.6% -40.3% 锡 LME 美元/吨 25,350.0 0.1% 2.1% 1.8% 6.2% SHFE 万元/吨 21.0 1.1% 1.9% -0.8% 7.7% 资料来源:iFind,上海证券研究所 表2:本周工业金属库存跟踪(库存数据为2023年12月22日) 品种 交易所 单位 库存 周涨跌幅 月涨跌幅 年初至今跌涨幅 年涨跌幅 铜 LME 千吨 166.7 -5.1% -6.9% 88.2% 105.52% SHFE 28.7 -16.5% -7.4% -58.5% -55.16% 铝 LME 千吨 508.7 14.4% 6.0% 13.7% 7.54% SHFE 102.1 -8.8% -18.9% 6.5% 10.54% 锌 LME 千吨 229.2 9.9% 8.7% 652.1% 529.67% SHFE 25.4 5.5% -41.1% 24.4% 12.36% 铅 LME 千吨 128.7 0.4% -5.3% 411.7% 428.54% SHFE 56.7 -4.6% -29.0% 60.9% 2.23% 镍 LME 千吨 56.1 14.0% 25.7% 1.2% 2.96% SHFE 13.3 -0.4% 22.6% 432.9% 314.59% 锡 LME 千吨 7.8 -4.4% -0.7% 158.9% 169.27% SHFE 5.6 3.9% -3.4% 2.9% -4.32%