惠誉博华银行间市场个贷ABS超额利差报告2023Q3

AI智能总结

AI智能总结

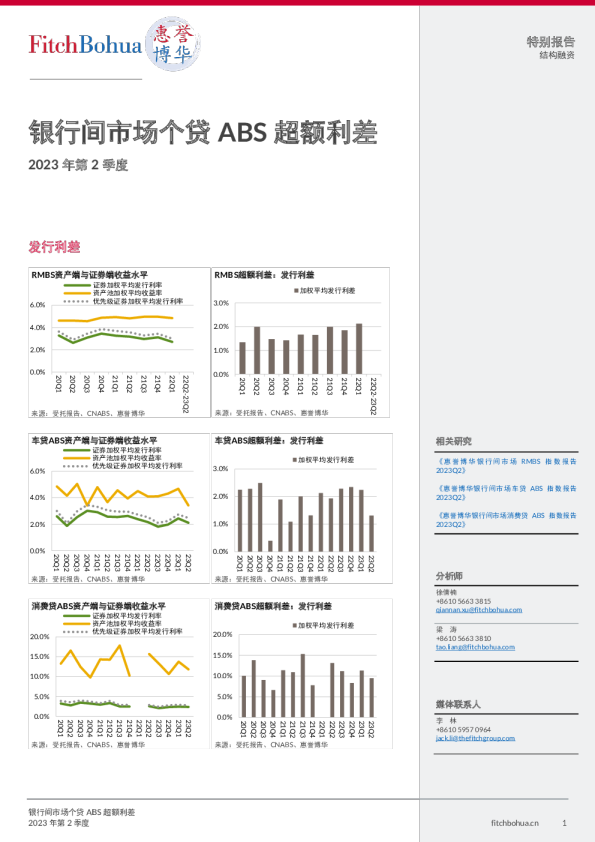

特别报告 结构融资 银行间市场个贷ABS超额利差 2023年第3季度 发行利差 RMBS资产端与证券端收益水平 证券加权平均发行利率资产池加权平均收益率 RMBS超额利差:发行利差 加权平均发行利差 6.0% 优先级证券加权平均发行利率 3.0% 4.0%2.0% 2.0%1.0% 22Q2-23Q3 22Q1 21Q4 21Q3 21Q2 21Q1 20Q4 20Q3 20Q2 20Q1 0.0% 0.0% 22Q2-23Q3 22Q1 21Q4 21Q3 21Q2 21Q1 20Q4 20Q3 20Q2 20Q1 来源:受托报告、CNABS、惠誉博华来源:受托报告、CNABS、惠誉博华 车贷ABS资产端与证券端收益水平 证券加权平均发行利率 资产池加权平均收益率 车贷ABS超额利差:发行利差 加权平均发行利差 相关研究 《惠誉博华银行间市场RMBS指数报告 6.0% 优先级证券加权平均发行利率 3.0% 2023Q3》 4.0% 2.0% 2.0% 1.0% 《惠誉博华银行间市场车贷ABS指数报告 2023Q3》 《惠誉博华银行间市场消费贷ABS指数报告 2023Q3》 23Q3 23Q2 23Q1 22Q4 22Q3 22Q2 22Q1 21Q4 21Q3 21Q2 21Q1 20Q4 20Q3 20Q2 20Q1 23Q3 23Q2 23Q1 22Q4 22Q3 22Q2 22Q1 21Q4 21Q3 21Q2 21Q1 20Q4 20Q3 20Q2 20Q1 0.0%0.0% 来源:受托报告、CNABS、惠誉博华 消费贷ABS资产端与证券端收益水平 证券加权平均发行利率资产池加权平均收益率 来源:受托报告、CNABS、惠誉博华 消费贷ABS超额利差:发行利差 加权平均发行利差 分析师 徐倩楠 +861056633815 qiannan.xu@fitchbohua.com 20.0% 15.0% 优先级证券加权平均发行利率 20.0% 15.0% 梁涛 +861056633810 tao.liang@fitchbohua.com 10.0%10.0% 5.0% 23Q3 23Q2 23Q1 22Q4 22Q3 22Q2 22Q1 21Q4 21Q3 21Q2 21Q1 20Q4 20Q3 20Q2 20Q1 0.0% 来源:受托报告、CNABS、惠誉博华 5.0% 23Q3 23Q2 23Q1 22Q4 22Q3 22Q2 22Q1 21Q4 21Q3 21Q2 21Q1 20Q4 20Q3 20Q2 20Q1 0.0% 来源:受托报告、CNABS、惠誉博华 媒体联系人 李林 +861059570964 jack.li@thefitchgroup.com 银行间市场个贷ABS超额利差 2023年第3季度 fitchbohua.cn1 RMBS:2023年三季度无RMBS交易发行。 车贷ABS:2023年三季度新发行的车贷ABS产品中,各交易间资产池收益水平的分化仍然显著;资产池平均收益率较上季度有所回升,证券发行利率微降,三季度车贷ABS发行利差为2.05%,发行利差水平较上季度上涨超50%。 消费贷ABS:2023年三季度新发行的消费贷ABS资产池加权平均收益率为18.50%,较上季度上升6.67个百分点。本季度新增样本多数来自资产利率较高的消费金融公司,导致总体资产池加权平均收益率显著上升;证券加权平均发行利率1为2.30%,与上季度发行利率水平相近。在资产端的驱动下,本季度消费贷ABS发行利差上涨6.75个百分点,升至16.21%。 运行利差 本季度末,RMBS、车贷ABS及消费贷ABS的运行净利差分别为1.65%、2.45%和12.97%,运行净利差分别为0.48%、0.45%和1.13%,二者之间的差额反映了隐含交易成本。 RMBS超额利差:运行利差运行净利差运行毛利差 2.5% 2.0% 1.5% 1.0% 0.5% 20 201 20190 201812 0.0% 来源 车贷ABS超额利差:运行利差运行净利差运行毛利差 4.0% 3.0% 2.0% 1.0% 202309 202306 202303 202212 202209 202206 202203 202112 202109 202106 202103 202012 202009 202006 202003 201912 201909 201906 201903 201812 0.0% 来源:受托报告、惠誉博华 消费贷ABS超额利差:运行利差运行净利差运行毛利差 20.0% 15.0% 10.0% 5.0% 202309 202306 202303 202212 202209 202206 202203 202112 202109 202106 202103 202012 202009 202006 202003 201912 201909 201906 201903 201812 0.0% 来源:受托报告、惠誉博华 1证券加权平均发行利率的计算权重为各档证券发行规模占初始起算日资产池未偿本金余额的比例,同时不考虑次级档证券的期间收益。 多单RMBS优先级证券集中在10月兑付完毕,本季度共退出39个RMBS样本,剩余231 个样本,退出样本在上季度末的资产池余额占比为13.34%。受存量首套房利率调整影响, 9月部分交易一定比例的贷款已提前结清,资产池利息回收款显著增多,而优先级证券余额衰减使得利息支出减少,导致RMBS超额利差水平在9月显著升高。 车贷ABS的运行利差先升后降,主要受存续样本运行利差表现变化影响。另外,新增样本的利差水平连续下降,且新增样本的利差水平显著低于整体存续样本。车贷ABS各主要发起机构资产池收益水平变化趋势存在分化,综合影响车贷ABS运行利差在本季度内有小幅波动。 本季度消费贷ABS运行利差连续下降。其中,存续样本运行利差先小幅升高后基本维持不变,而新增样本多来自资产利率偏低的银行系发起机构,利差水平表现为连续大幅下降,两者综合导致本季度运行利差连续回落。 对于某个交易而言,其当期累计的净利差与期末逾期资产的大小关系,反映了利差对逾期本金的潜在补偿能力。本季度末银行间市场样本RMBS、车贷ABS及消费贷ABS的运行利差明细详见附录3,资产逾期率明细详见相关研究。 焦点评析 119城放宽首套房贷利率政策下限,超22万亿元存量房贷利率完成下调 今年以来,中国人民银行继续落实首套房贷利率政策动态调整机制,因城施策推动更多城市下调或取消首套房贷利率下限。8月31日,中国人民银行、金融监管总局发布《关于降低存量首套房贷利率有关事项的通知》。中国人民银行报告显示,截至9月末,有95个城市下调了首 套房贷利率下限,这些城市执行的下限较全国下限低10个至40个基点,另有24个城市取消 了下限。此外,中国人民银行亦调降二套房贷利率下限40个基点,从不低于相应期限贷款市 场报价利率(LPR)加60个基点,调整为加20个基点。2023年9月,新发放个人住房贷款加权平均利率4.02%,同比下降32个基点。 存量房贷利率方面,9月25日起,金融机构按照市场化、法治化原则对符合条件的存量首套房贷利率进行下调。中国人民银行数据显示,截至9月末,个人住房贷款余额为38.42万亿元, 超过22万亿元存量房贷利率完成下调,调整后的加权平均利率为4.27%,平均降幅约73个基点。 综合来看,9月末已完成下调的存量房贷利率与当月新增房贷利率的差距收窄至25个基点。房贷利率政策调整已相继带动新发放和存量房贷利率明显下降,降幅超过同期LPR。 个人住房贷款利率当月新发放个人住房贷款加权平均利率5年期LPR5.8% 5.4% 5.0% 4.6% 4.2% 202309 202306 202303 202212 202209 202206 202203 202112 202109 202106 202103 202012 202009 202006 202003 201912 201909 3.8% 来源:中国人民银行、中国货币网、惠誉博华 贷款利率处于历史低位,政策旨在推动企业居民融资成本稳中有降 当前贷款加权平均利率持续处于历史低位。9月,新发放贷款加权平均利率为4.14%,同比下降20个基点。其中,一般贷款和企业贷款加权平均利率分别为4.51%和3.82%,同比各下降14个基点和18个基点,金融对实体经济的支持力度持续提升。 11月末,中国人民银行表示,将持续落实好已出台的降低存量房贷利率等一系列政策,进一步推动金融机构降低实际贷款利率,统筹好增量、存量及其他金融产品价格关系,发挥好货币政策促消费、稳投资、扩内需作用,推动经济持续回升向好。 附录1:定义 超额利差 结构融资交易的超额利差,系指资产组合收入回收款超过证券利息及应由SPV承担的交易税、费的部分。超额利差的大小受制于资产端及证券端的利率水平、资产池的提前还款水平及逾期表现、交易成本等因素。通常情况下,超额利差可用于补足违约资产或参与本金回收款的分配,是信用增级的一种重要形式。 对于单笔交易,惠誉博华将从发行利差与运行利差两个角度,衡量其超额利差水平。 发行利差 对于单笔ABS交易而言,其发行利差即初始起算日资产池加权平均收益率与证券加权平均发行利率的差值,但次级证券的期间收益不计算在内。其中,证券加权平均发行利率的计算权重为各档证券发行规模占初始起算日资产池未偿本金余额的比例。 对于某类个贷ABS而言,惠誉博华以同一季度内发行产品的初始起算日资产池未偿本金余额为权重,将各产品的发行利差加权平均,以表现当季该类ABS发行时的平均潜在超额利差情况。 本季度内银行间市场RMBS、车贷ABS及消费贷ABS的发行利差明细详见附录2。 运行利差 对于单笔ABS交易而言,其运行毛利差金额即当月资产池收入回收款与所支付的优先级证券利息的差额,其运行净利差金额即运行毛利差金额与当月支付的税、费及参与机构报酬的差额。运行毛利差与运行净利差为相应金额占当月期初资产池未偿本金余额的比例。 对于某类个贷ABS而言,惠誉博华以样本当月期初的资产池未偿本金余额为权重,将各样本的运行利差加权平均,再乘以12,以表现该类ABS运行中的实际平均超额利差水平。样本需满足以下条件: (1)是该类别的惠誉博华个贷ABS指数样本,选取规则详见相关研究; (2)优先级证券尚未清偿完毕。 本季度末银行间市场样本RMBS、车贷ABS及消费贷ABS的运行利差明细详见附录3。 附录2:2023年三季度发行利差明细 交易名称 资产池加权平均收益率 证券加权平均发行利率 发行利差 RMBS - - - - 车贷ABS 融腾2023-4 5.18% 2.27% 2.92% 瑞泽天驰2023-1 6.18% 2.02% 4.16% 福元2023-2 2.41% 2.05% 0.36% 丰耀2023-1 6.54% 2.03% 4.51% 屹隆2023-1 3.85% 1.94% 1.91% 盛世融迪2023-3 1.63% 1.69% -0.06% 长盈2023-4 2.19% 2.02% 0.17% 睿程2023-1 2.05% 2.18% -0.13% 速利银丰2023-2 5.31% 2.18% 3.13% 欣荣2023-2 8.31% 1.86% 6.45% 长金2023-2 3.70% 1.69% 2.01% 吉时代2023-3 3.32% 1.98% 1.34% 消费贷ABS 兴晴2023-1 19.83% 2.10% 17.73% 海鑫2023-1 21.55% 2.06% 19.49% 安逸花2023-3 23.83% 2.66% 21.17% 鼎柚2023-3 15.87% 2.20% 13.67% 兴晴2023-2 19.67% 2.22% 17.45% 常星2023-3 6.14% 2.38% 3.76