公司首次覆盖报告:核级阀门国企龙头,受益核电设备景气周期

AI智能总结

AI智能总结

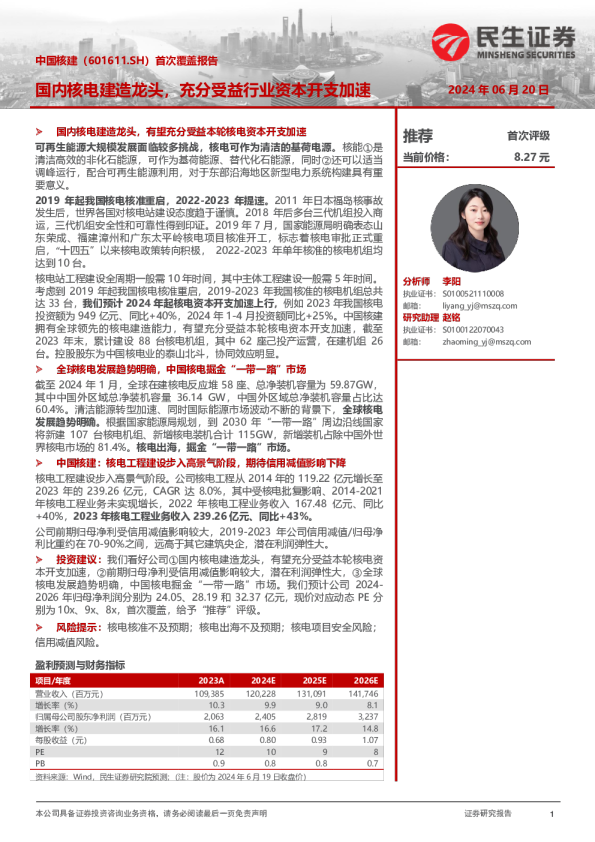

阀门行业老牌国企,下游景气度提升,盈利能力改善 公司为阀门国企龙头、中核集团首家上市公司,具备从锻造到成品的阀门全工序制造能力,拥有核I级生产资质,有望受益核电设备景气周期向上、乏燃料设施建设提速、油气化工等领域资本开支提升。公司股权激励释放活力,推动提质增效,盈利能力改善。我们预计,公司2023-2025年归母净利2.41/3.01/3.63亿元; 当前股价对应PE20.5/16.5/13.7倍。首次覆盖,给予“买入”评级。 核电阀门竞争优势显著,乘风核电景气周期向上及乏燃料后处理建设 (1)核电机组阀门方面,2019年以来我国核电机组核准加速,我们测算,中性假设下,单台机组核电阀门的价值量约为4.3亿元。根据我们的不完全统计,2019年至今开工的20台核电阀门总投资约为78.7亿元。按平均每年核准6-8台核电机组的对应区间计算,核电阀门投资额将达26-34亿元/年。2023年至今,我国环评(选址)获批的核电机组共计8台,建议关注招标进展。(2)乏燃料方面,政府基金支出快速增加,设施建设提速。我们测算中性假设下乏燃料后处理设备投资额将达139亿/年,阀门市场有望随之受益。(3)公司作为核电阀门领军企业,背靠中核集团,具备核I级阀门生产资质,能够实现二代、三代核电机组阀门成套供货,可以满足四代核电机组关键阀门供货,有望充分受益。 化工、油气等下游资本开支维持景气,公司在高端领域不断突破 海外石化方面资本开支景气度高,根据EnergyIntelligence数据,预计2023年全球油气行业上游资本开支同比增长12%;国内炼化一体化建设持续推进,全球LNG运输船有望迎来集中交付。目前国内工业阀门市场参与者众多、竞争格局分散,进出口价差大,国产阀门向高端定制升级。公司在工业阀门高端市场拓展有所成效,已与中石化、上海卓然等签订战略合作协议,入围中石化和中石油的年度框架;海外及新下游领域稳步拓展,有望进一步巩固阀门龙头优势。 风险提示:核电机组开工招标进度不及预期,乏燃料处理设备研发及国产替代进度不及预期,公司核电阀门渗透率不及预期。 财务摘要和估值指标 1、阀门行业老牌国企,中核集团首家上市公司 公司是核级阀门国企龙头,深耕阀门领域七十余年具备丰厚经验。公司成立于1952年,为石油、天然气、炼油、核电、电力、冶金、化工、造船、造纸、医药等行业提供阀门系统解决方案,并于1997年在深交所挂牌上市,成为中国核工业集团有限公司所属的首家上市企业,也是中国阀门行业的首家上市公司。 图1:公司深耕工业阀门领域七十年 阀门制造资质齐全,具备全产业链优势。公司拥有ISO9000、ISO9001、欧共体市场CE、美国SBS、法国BV、挪威DNV和中国CCS船机社阀门制造资格认证,并拥有国家核安全局授予核承压设备设计制造资格许可证。已涵盖锻造-焊接热处理-加工-装配-成品的全工序制造过程。 核电、石油化工阀门积累深厚,新品类阀门拓展打开成长空间。公司具备二代、三代核电机组阀门成套及四代核电机组关键阀门供货能力,订单承接保持较高水准; 新品类阀门方面:公司完成LNG轴流式止回阀和LNG球阀、煤直接液化装置关键阀门的研发,有望在新能源、水利水电、抽水蓄能、船用等领域展开新拓展。 1.1、阀门产品种类多样,石油石化、核电化工为主要下游 阀门产品种类多样、规格齐全。主要产品种类包括闸阀、截止阀、止回阀、球阀、蝶阀、调节阀、隔膜阀等。产品主要应用于核工程、石油石化、公用工程、火电等市场领域。 表1:阀门产品种类多样、规格齐全 石油石化、核电化工为公司主要下游,核电产品占比提升。2022年公司石油石化产品营收占比约为34.0%,核电由2020年的6.4%增长至2022年的28.8%。2023H1公司石油石化产品营收占比约为33.9%,核电产品营收占比约为29.5%。 图2:石油石化、核电化工为主要下游 1.2、精细管理初见成效,持续加大研发投入 公司营收增长稳健,业务季节性明显。公司2023年H1营收7.93亿元,同比增长42.60%;2022年全年营收15亿元,同比降低3.69%。2023年H1归母净利润0.69亿元,同比增长330.95%。公司业务季节性明显,一般集中在Q2及Q4交付。 图3:公司营收稳中有增 图4:2023年H1公司归母净利增长迅猛 图5:公司业务季节性明显 净利率回升,精细管理初见成效。公司部署“精细管理、创新优化”,形成从设计到售后服务的全流程各环节的降本增效方案。公司净利率由2018年的8%提升到2022年的11.46%。2023年H1净利率/毛利率为8.65%/21.82%,同比+5.79pct/+4.44pct。 销售、财务费率下降,管理费率上扬。自2019年以来,销售费率大幅下降,近两年维持在4.5%左右;财务费率稳中有降,2022年为0.33%;管理费率略有上扬,但常年控制在9%以下。2023年H1销售费率/管理费率/财务费率分别为5.47%/8.59%/-0.06%,同比+1.30pct/-5.13pct/-0.41pct,其中管理费用下降主要系管理人员年终奖金和中层绩效发放节奏和2022年H1有所差异,职工薪酬减少所致。 图6:公司净利率较为稳健 图7:公司销售、财务费率整体下降,管理费率上扬 持续加大研发投入。近年来公司研发费用持续提升,2022年公司研发费用达0.64亿元,同比增长18.35%;研发支出占比4.26%,同比提升0.79pct。研发人员占比13%,大部分具备本科以上学历。2023年H1研发费用为0.30亿元,同比下降7.79%。 图8:2018-2022年公司研发费用持续增加 图9:研发人员占比13%,学历普遍较高 1.3、背靠中核集团,股权结构稳定 背靠中核集团,股权结构稳定。截至2023年9月30日,公司第一大股东为中核苏州阀门有限公司,直接持有公司股份17.87%,第二大股东为上海中核浦原有限公司,直接持有公司股份9.3%。第一、二大股东皆为中核集团全资子公司。 图10:公司实际控制人为中国核工业集团有限公司 1.4、设置股权激励,推动内部提质增效 公司2020年通过股权激励计划,以每股7.55元的价格,首次授予董事长、副总经理、总工程师以及中层管理、核心技术/业务骨干等91人共318万股限制性股票。 业绩考核目标涵盖净利润、净资产收益率及EVA。净利润方面,首次授予要求以2019年业绩为基数,2021/2022年/2023年净利润复合增长率需分别不低于10%/10%/10.5%; 预留部分业绩目标从2022年开始,另要求2024年净利润复合增长率不低于11%。 表2:2020年公司首次授予318万股限制性股票,每股价格7.55元 表3:预留部分业绩目标从2022年开始,另要求2024年净利润复合增长率不低于11% 2、核电阀门周期已至,乏燃料设施建设加快 2.1、核电阀门周期已至,核I级阀门国产厂商较少 2.1.1、阀门是核电站安全运行的关键部件,核I级阀门国产厂商较少 核电阀门是核电站中使用数量较多的承压设备和介质输送控制设备,连接核电站中数百个系统,控制并调节介质的压力、温度、流向、流量,保护压力容器及核电系统,是核电站安全运行的关键附件。按安全级别从高到低排序,核电阀门可分为核I级、核II级、核III级、非核级,其中核级阀门主要应用在核岛中,非核级阀门则应用于常规岛和BOP设备中。 图11:核电机组中常规岛核电阀门数量最多 图12:核电阀门可分为核I级、核II级、核III级、非核级 国内具备高端关键核电阀门生产能力的厂商较少,不断进行国产突破。目前国产厂商中,仅有中核科技(中核苏阀)、纽威股份、沈高阀门、大连大高、上海阀门、上海良工等少数几家厂商具备核I级阀门生产能力,且产品种类较为单一。核II级、III级阀门民企参与度较高。主要企业包括江苏神通、纽威股份等。 表4:核电阀门不断进行国产突破 2.1.2、核电设备景气周期已至,关注核电阀门招标进度 我国核电进入安全高效发展期,核准开工加速。我国核电自上世纪70年代开始发展,过去10年间核电核准分别于2011年和2016年受日本福岛事件及国内用电增长放缓的影响出现断档。2019年以来三代机组陆续投产,核电核准重启。2022年,国内核电核准数量达到创纪录的10台,预计后续每年将保持6-8台核准节奏。 2023年-2025年将迎核电机组设备集中进场,核电设备景气周期已至。2019年以来,我国共有20台核电机组开工。除个别长周期设备招标节点可能提前外,核电机组设备招标一般从第一罐混凝土浇筑(FCD)开始,在核电机组开工至装料的36个月内陆续交付。因此,我们预计,2019-2022年开工的20台核电机组,将在2023-2025年迎来设备集中进场,设备周期已至。 图13:核电机组设备招标一般从第一罐混凝土浇筑(FCD)开始 本轮(2019年-2022年)核电设备价值量预计达2460亿元,产业链业绩有望陆续释放。当前核准、开工的核电机组全部为华龙一号、AP1000等三代机。我们根据三门一期、海阳一期、台山一期等AP1000机组概算建成价测算,三代机组的价值量约为21558元/千瓦。其中核电工程设备投资占比平均超50%。根据我们的不完全统计,2019年至今开工的核电机组容量合计22.8GW,我们测算设备价值量约为2459.8亿元。 表5:根据我们的不完全统计,2019年至今开工的核电机组容量合计22.8GW 其中,核电阀门设备投资额有望达78.7亿元。核电阀门约占核电机组建成价的1.6%,按三代机组建成价21558元/千瓦计算,单台机组核电阀门的价值量约为4.3亿元,本轮核电阀门总投资约为78.7亿元。 表6:本轮核电阀门总投资约为78.7亿元 中性假设下,2023年-2030年新核准的核电机组的设备投资额预计为943亿元/年,核电阀门设备投资额有望达30亿元/年。假设平均每台核电机组容量为1.25GW,每台核电机组的概算建成价约为270亿元,设备投资额约为135亿元。按平均每年核准6-8台计算,新增的核电机组设备投资额预期在808-1078亿元,核电阀门设备投资额有望达26-34亿元/年。 表7:中性假设下,2023年-2030年新核准的核电机组的设备投资额约943亿元/年 表8:中性假设下,2023年-2030年核电阀门设备投资额有望达30亿元/年 核电阀门招标一般在核电站开工的第一年完成。核电站开工一般以第一罐混凝土浇筑(FCD)为标志,开工后先进行主设备招标,其次是阀门管件,一般在一年内完成。核电阀门设备通常在拿到订单后的第2-3年分批次交付。 2023年以来,防城港5号、6号核电机组,三澳核电二期工程,白龙核电厂1号、2号核电机组、浙江金七门核电厂1号、2号核电机组环评(选址)获批。关注核电机组招标进展。 2.2、乏燃料设施建设加快,阀门有望随之受益 2.2.1、政府乏燃料后处理基金支出快速增加,乏燃料设施建设加快 我国坚持核燃料闭式循环处理(后处理)。乏燃料是在核电站反应堆中经受过辐射照射、使用过的核燃料。一方面,乏燃料中含有的元素具备强放射性,需要妥善处理或存放;另一方面,乏燃料中含有可观的铀和钚,回收价值高。闭式循环处理即通过系列处理工艺,回收乏燃料中可用的材料和元素。英法俄日等国家采取该路线,其中法国技术最为先进。而一次通过循环则是将乏燃料作为放射性废物直接予以深埋贮存,采取该路线的国家主要有美加瑞(典)等。 图14:我国坚持乏燃料闭式循环处理 乏燃料后处理产能不足,乏燃料后处理能力亟待提升。目前我国后处理产能仅50吨/年,在建产能约有400吨/年(其中首期200吨我们预计2025年运营;中核龙瑞乏燃料200t处理项目二期厂区规划于2022年开始建设)。相比英法俄日等国,我国乏燃料处理能力较小。 表9:相较英法俄日等国,我国乏燃料处理能力较小 政府乏燃料后处理基金支出提升较大,乏燃料设施建设